個人事業主が法人化する場合のシミュレーションと留意事項

個人事業主やフリーランスの方の中には、所得金額が1,000万円を超えるなど、所得税が高率となる方がいます。

所得金額が高額になれば所得税だけではなく、市民税や国民健康保険、個人事業税も相当な負担になります。

そこで、税負担を軽減するために、法人化を検討する方もいます。

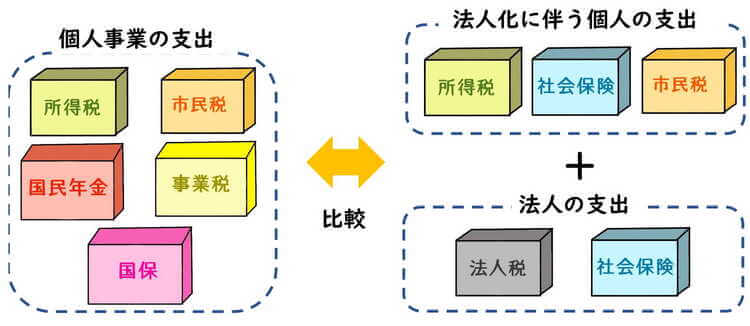

法人化を考える際は、所得税だけでなく、全ての支出をトータル的に考慮する必要があります。

今回は、個人事業主が法人化する時の注意事項、シミュレーション方法の考え方についてザックリ説明します。

all paints by Ryusuke Endo

Contents・目次

個人事業主が法人化する時の留意点

個人事業から法人化した場合、個人の時とは異なり、法人の収入は自由に引き出すことはできません。

通常は事業主が法人の役員となり、役員報酬として給与の支給を受けます。

ただし、役員報酬は、原則、年1回(期首から2カ月以内)しか変更することができません。

更に、法人は個人事業と異なり多くの制約があります。

廃業する場合も、債務超過では会社をたたむことはできません。

不慮の事故により社長(事業主)が亡くなった場合、会社や会社の出資を一時的にでも、誰かが引き継がなくてはなりません。

しかし、所得税率が高率な個人の場合、法人化後の税金や社会保険料が減少する事もあります。

個人事業の社会保険は国保、国民年金ですが、法人化後は会社の社会保険(協会けんぽ)に加入します。

国保は所得や加入人員(配偶者、子供の数)が増加すれば、その金額も増加します。

一方、会社の社会保険は給与金額で決定するため、所得金額や扶養者の数が増加しても変化しません。

法人化を検討する場合、下記の事項をはじめ、多くの事項をトータルで十分留意する必要があります。

・法人の収入は自由に引き出せない

・役員報酬変更は年1回のみ(原則、定額支給)

・気軽に事業廃止ができない

・所得が高額の場合、社会保険や所得税が減少することもある

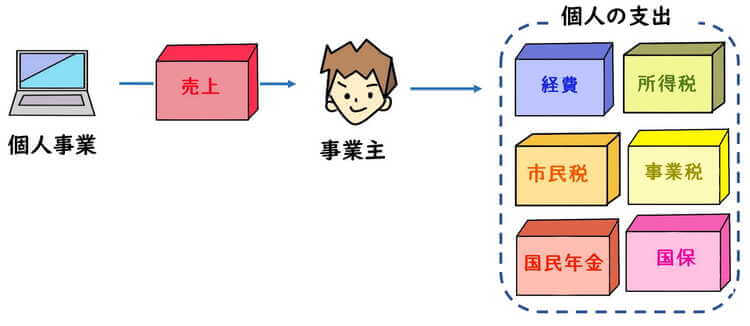

個人事業を行う場合に個人が負担すべき支出

個人事業の場合、個人がその事業収入を受け取り、事業経費を負担します。

収入から経費を差し引いた金額(事業所得)について、所得税、個人事業税、市民税、国民健康保険の負担が発生します。

所得金額が増加するにつれて、その負担額も増加します。

また、所得金額と直接関係ありませんが、国民年金保険料の負担も忘れてはいけません。

個人が法人化を検討する場合、まず個人事業における現状の所得税、個人事業税、市民税、国民健康保険、国民年金保険料の金額を把握しておきます。

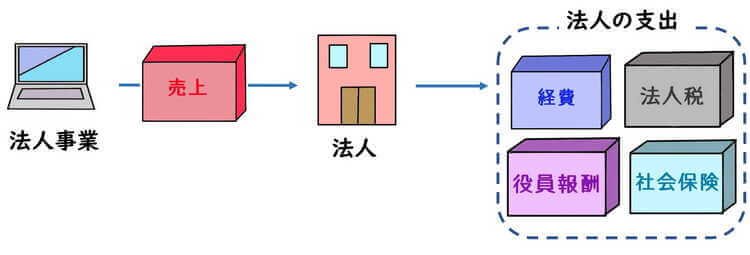

法人化により法人が負担すべき支出

個人事業主が法人化をした場合、法人が事業収入を受け取ります。

その実態は個人が行う場合と同等の為、個人で行う場合と同額の経費を法人が支出します。

また、個人は法人から役員報酬として給与収入を受ける為、法人は役員報酬及び会社負担分の社会保険料を負担します。

更に収入から経費を差し引いた金額に対し、法人税が発生します。

個人事業主が法人化を検討する場合、法人が負担する役員報酬、社会保険料、及び法人税の金額を把握しておきます。

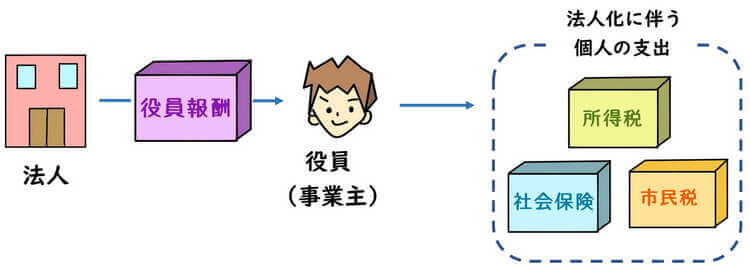

法人化により個人が負担すべき支出

法人化に伴い、個人は法人から役員報酬を受け取ります。

一般的な会社員と同様の扱いになる為、支給を受ける役員報酬について、所得税、社会保険料、市民税を負担します。

個人事業主が法人化を検討化する場合、役員報酬を受け取る事により増加する社会保険料、所得税、市民税の金額を把握しておきます。

シミュレーションの考え方

個人事業主が法人化する場合、前述の通り、法人化後の法人+個人の負担金額と、個人事業の場合の個人の負担合計に、どの程度差が生じるかシミュレーションを行います。

シミュレーションを行う時は、収入と経費は個人でも法人でも変化しないものと仮定し、比較対象から除外します。

また、役員報酬も法人から支出した金銭を個人が受け取るため、比較対象から除外します。

以下、簡単にざっくりと個人事業の法人化のシミュレーションを行います。

(※なお、ここでは主にその考え方を示すため、具体的な数字はザックリと計算しています。)

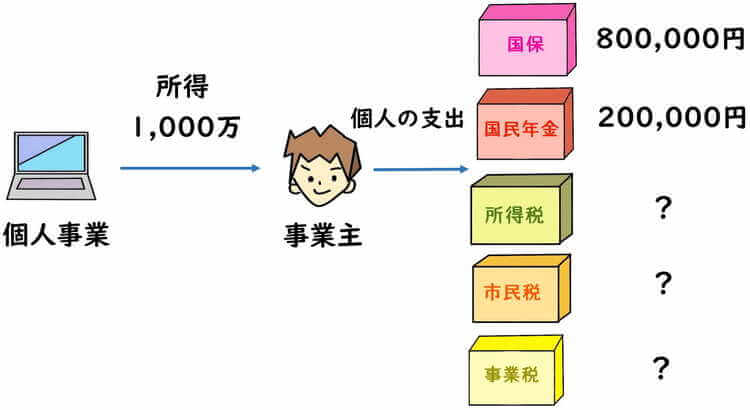

シミュレーション(個人事業の場合の負担額)

個人事業の収支状況を下記と仮定し、個人の負担額を算出します。

【個人事業の収支状況】

・売上 1,500万、経費 435万

・事業所得 1,000万(65万特別控除後)

・国保 80万円(加入者事業主のみの概ね最高額)

・国民年金 20万

【個人事業の状況】

?となっている部分を試算し、個人事業の負担額を算出します。

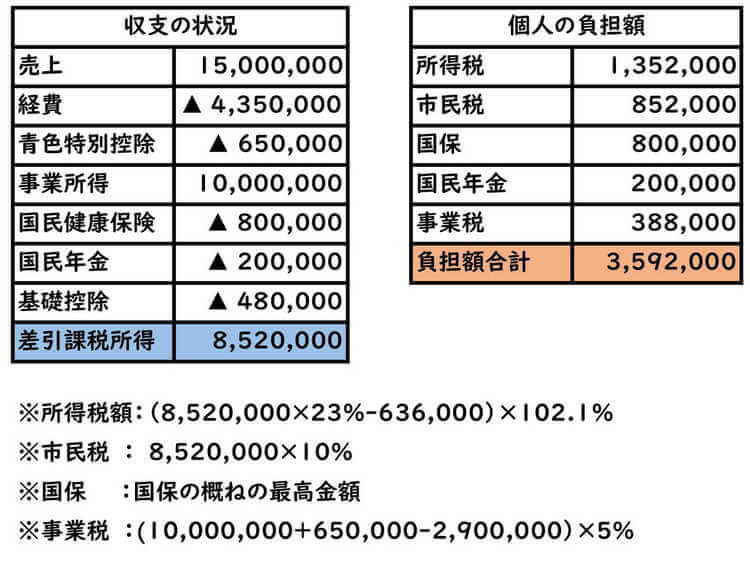

個人事業の所得が1,000万の場合の所得税、市民税、事業税(5%)を算出します。

国保は概ねの最高額80万、国民年金は一律で約20万です。

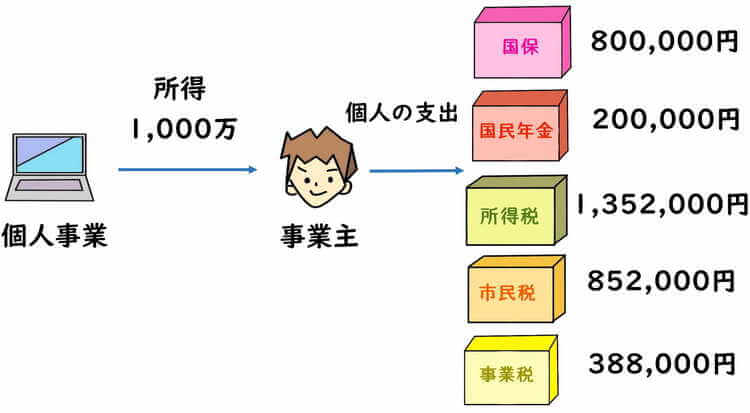

個人事業の負担額の全体像は、下記のようになります。

個人事業の場合の負担額は、所得税、市民税、事業税、国保、国民年金のすべてを合算します。

そして、法人化した場合の法人・個人の負担額合計と比較を行います。

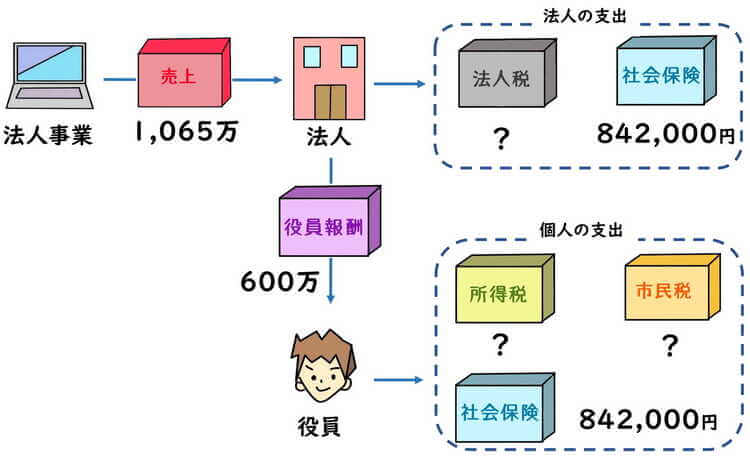

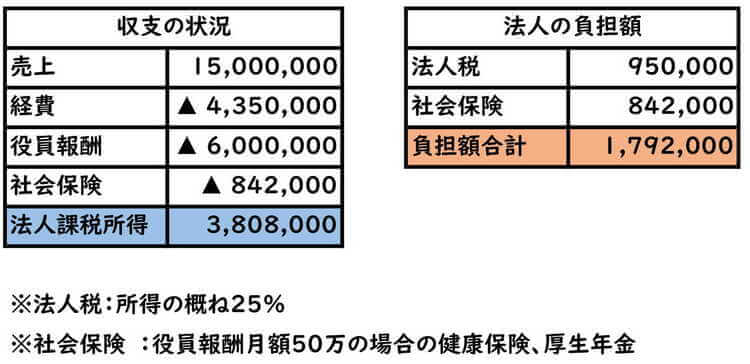

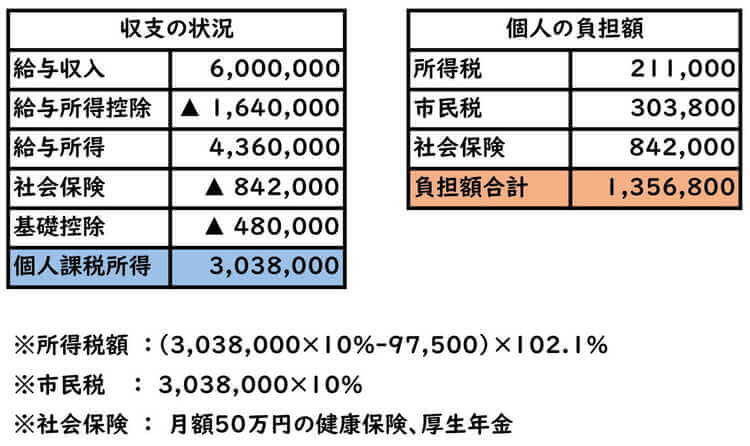

シミュレーション(法人化後の法人・個人の負担額)

個人事業の収入を法人に全て移転し、個人に役員報酬を支給した場合の法人・個人の負担額を算出します。

【法人の状況】

・売上 1,500万、経費 435万

・役員報酬 600万(月額50万)

・社会保険(会社負担分) 年84.2千円

・社会保険(個人負担分) 年84.2千円

【法人の状況】

?となっている部分を試算し、法人化した場合の個人・法人の負担額を算出します。

まず法人税を算出します。

個人事業の時と収入と経費に変化はありませんが、役員報酬と会社負担分の社会保険が経費に加わります。

(役員報酬は同額を個人で受け取る為、負担額から除外しています。)

更に、役員報酬の支給を受ける個人の負担額を算出します。

この場合の負担額とは、所得税、市民税、個人負担分の社会保険です。

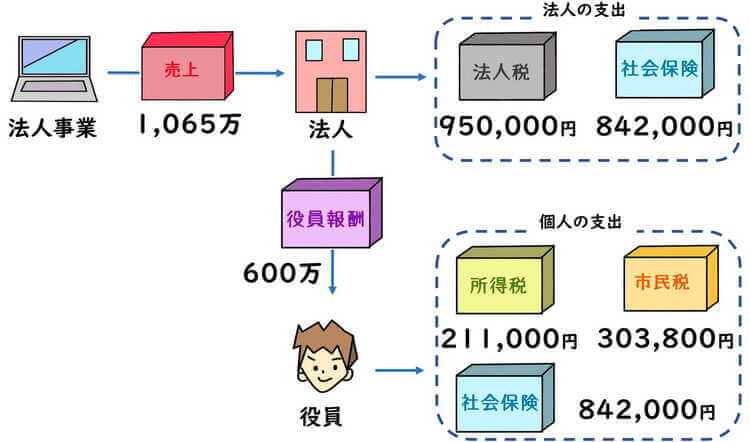

法人化した場合の法人・個人の負担額の全体像は、下記のようになります。

法人の支出、個人の支出の合計額を負担額合計と考えます。

上記より、本当に法人化をした方が良いのか検討をします。

所得税の負担だけではなく、全ての現金支出をトータル的に勘案し、本当に法人化する事が良いのか、納税者自身で判断する必要があります。

法人化をするその前に

法人化を検討する場合、個人の場合の何と何を比較をするのかは人それぞれです。

単純に法人税と所得税の差を考え、その優位性を比較する方もいます。

しかし、税金や社会保険など、現金支出を伴うものは全て総合的に比較をすべきです。

売上や課税所得や〇〇万円を超えたら!という意見もありますが、金額だけに捕らわれはいけません。

現時点における全ての支出をトータル的に考慮し、今後の業績見込み、また自身のライフステージ等を考慮し法人化は考えるべきです。

また、個人事業を行う事の大きな利点は、その身動きが軽い事です。

個人事業であれば、自分の意思で収入を引き出す事ができ、開業廃業する事は事業主の自由です。

しかし、法人には様々な制限があり、廃業する場合も解散・清算というように、法的な段階を踏む必要があります。

法人は債務超過の場合、会社をたたむことはできません。

そして法人に収益を移転した場合、好きなように収益を引き出せない等、様々な制約があります。

不慮の事故で無くなった場合、家族の誰かが一時的にでも、会社を引き継ぐ必要があります。

法人化を検討する時は、納税額の負担だけでなく、個人で副業を行うことがそもそものメリットであることを、十分考慮する必要があります。

まとめ

今回は個人事業を法人化する場合の考え方について、ザックリ説明しました。

上記の法人化シミュレーションは1例であり、配偶者がいる場合等により異なります。

個人事業の場合、法人化せず自由に身動きがとれる状態でいることは、悪いことではありません。

法人化をする場合は税金面だけに捕らわれず、あらゆる考え方を考慮する必要があります。