相続により事業承継した場合の消費税の納税義務と簡易課税制度の判定

両親が個人事業を営む場合、親の死亡に伴い、相続人が財産を相続すると共に事業を承継することがあります。

事業承継した相続人には、事業者だけでなく会社員など一般の方もいます。

親の財産を相続し事業を承継(以下、相続)した場合、消費税の納税義務や簡易課税制度の問題が生じます。

相続人が免税事業者や会社員である場合、思わぬ消費税の負担が発生することも。

今回は、免税事業者が事業を相続により承継した場合、消費税の納税義務と簡易課税制度の注意事項ついて、ザックリと説明をします。

なお、相続人が元々課税事業者である場合、当然ながら相続した年において課税事業者です。

all paints by Ryusuke EnDo

Contents・目次

免税事業者が事業を承継した場合とは

免税事業者が被相続人の事業を承継した場合、消費税の納税義務者の判定、及び簡易課税制度の検討を行う必要があります。

この場合の免税事業者とは、既に事業を行う方だけでなく、会社員などの全ての一般の方も含みます。

また、事業を相続した場合とは、被相続人の事業を継続する為、その財産を相続することをいいます。

ただし、遺産分割協議書により相続した場合(包括受遺者を含む)に限られ、被相続人の遺言による場合は除きます。

免税事業者が事業を承継した場合の納税義務の判定

事業を承継した場合の納税義務の判定は、相続があった年と翌年以降で異なります。

相続があった年

相続があった年は、相続開始日前と相続開始日以降に分けて考えます。

まず、被相続人の基準期間を課税売上を確認します。

被相続人の基準期間の課税売上が1,000万円を超えていれば、相続人は相続開始日以降は課税事業者です。

相続人は、課税事業者となった日以降の取引について、消費税の計算を行う必要があります。

被相続人が死亡した日までの消費税の納税義務は、相続人が承継します。

相続があった年の翌年以降

相続があった年の翌年以降は、被相続人と相続人の基準期間の課税売上を合算します。

合算した課税売上が1,000万円を超えていれば、消費税の課税事業者です。

なお、相続人が既に事業を営んでいた場合も、上記と同様、相続があった年の翌年以降は、それぞれの基準期間の課税売上を合算し、納税義務の判定を行いまます。

事業を承継した年の簡易課税制度の適用

被相続人が簡易課税制度により消費税を計算していた場合、相続人が免税事業者であれば、その年の年末までに簡易課税制度の届出書を行い、相続があった年から簡易課税の適用が可能です。

この規定は、相続人が免税事業者であった場合にのみ適用可能です。

相続人が課税事業者の場合は、適用することができません。

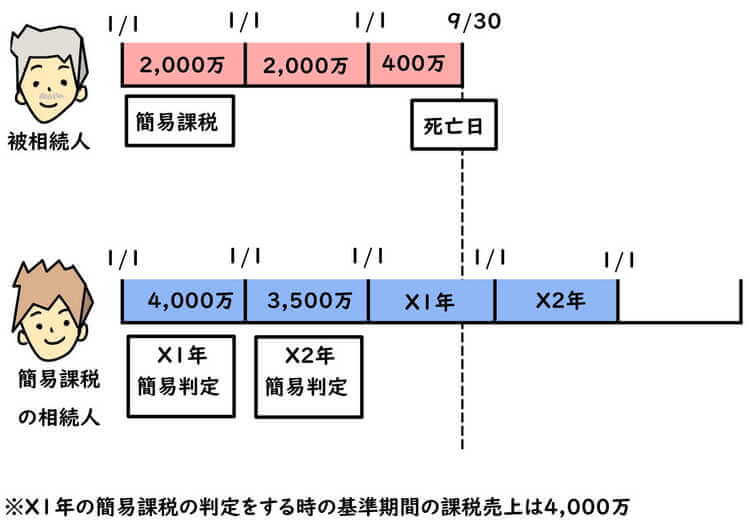

事業を承継した場合の簡易課税判定の課税売上高

既に課税事業者である相続人が簡易課税を適用していた場合、簡易課税の適用を判定する基準期間の課税売上は、相続人のみの基準期間の課税売上により判定します。

相続があった年の翌年以降の消費税の納税義務の判定のように、被相続人と相続人の合算後の基準期間の課税売上により判定することはしません。

免税事業者が、相続があった年の翌年以降に、簡易課税の適用を判定する基準期間の課税売上についても同様です。

相続人のみの基準期間の課税売上により判定します。

両者の課税売上高の判定を混合しないよう注意する必要があります。

根拠法令

消費税法第10条第1項(相続があった場合の納税義務の免除の特例)

消費税法第37条第1項(中小企業者の仕入れに係る消費税額に控除の特例)

消費税法施行令第56条第1項(事業を開始した日の属する課税期間等の範囲)

消費税法基本通達1-5-3(被相続人の事業を承継したとき)

消費税法基本通達1-5-4(相続があった場合の納税義務)

消費税法基本通達13-1-3の2(相続があった場合の簡易課税制度選択届出書の効力等)

消費税法基本通達13-1-4(簡易課税制度選択届出書を提出することができる事業者)

まとめ

今回は、相続により事業を承継した場合の消費税の納税義務の判定、簡易課税の判定について、ザックリ説明しました。

特に、消費税の納税義務の判定と、簡易課税の適用判定の基準期間の課税売上は混同しないよう捉える必要があります。

相続により事業を承継する場合は、一度ゆっくりと考える必要があります。