夫婦間で独立した事業を営む配偶者に支払う対価の取り扱い

フリーランスの方の中には、夫婦でそれぞれ別の事業を営む方がいます。

妻がwebデザイナー、夫がコンサルタントのように、お互いに異なる事業の場合。

また、妻も夫もwebデザイナーのように、お互い同業者である場合など様々です。

夫婦でお互いに独立した事業を営む場合、一方から外注依頼をすることも少なくありません。

独立した事業同士であり、請求書を発行し外注費計上をすることは、一見、問題がないように思えます。

しかし、同一生計親族に対して支払う対価(この場合は外注費)は、独立した事業を営む場合でも、経費にすることはできません。

all paints by Ryusuke Endo

夫婦間の事業に支払う対価はなかったものとされる

夫婦間でお互いに独立した事業を営む方は少なくありません。

例えば、妻がwebデザイナー、夫がコンサルタントのように、全く異なる事業をされている方。

妻も夫もwebデザイナーのように、それぞれが関係性のある事業をされている方。

また、妻が特定のデザインを行い、夫がそのデザインを元に制作を行うパターンの方。

あらゆる状況が想定されますが、共通する事は、配偶者は同一生計であること、また夫婦間で互いに独立した事業であることです。

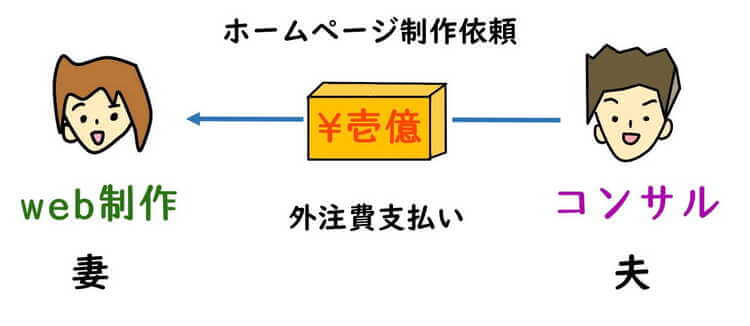

例えば、妻がweb制作、夫がコンサル業の場合、夫は自身のHP制作費を妻へ外注することがあります。

この場合、夫から妻に対し、外注費の支払いが考えられます。

所得税率が高い方の配偶者が対価を支払うことで経費を作り出し、節税を考える方もいるようです。

お互いに請求書、領収書、金銭の収受を行えば、一方では経費、一方では売上として計上することが出来そうにも思えます。

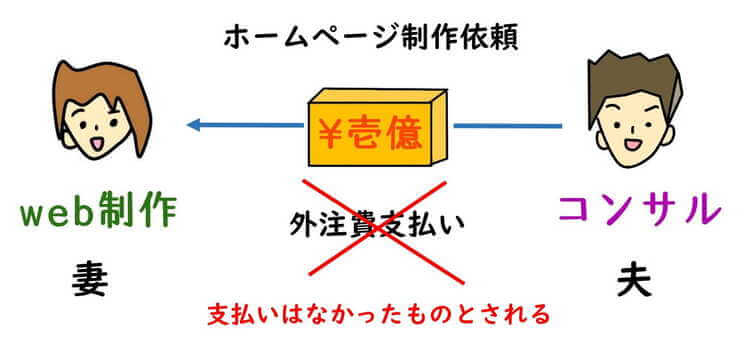

しかし、同一生計の親族に対して支払う対価は、それ自体がなかったものとみなされます。

夫は経費にすることもできません。

また、妻の売上にすることもできません。

配偶者は一般的に、同一生計親族に該当します。

例えお互いに独立した事業を営む場合でも、対価の支払いがあった場合は、なかったものとみなされます。

同一生計親族に対して経費計上することが可能な支出は、事業専従者給与のみです。

配偶者の副業(雑所得)に対する支払いも同様

前述の取り扱いは、配偶者が会社員で副業を営む場合も同様です。

コロナ禍以降、会社員の方でも、副業としてwebデザイン、エンジニア、デジタルコンテンツ制作を行う方が増加しました。

中には相当の売上を形成している方いるようです。

フリーランスの方の中には、副業として業務(雑所得)を行う配偶者に、外注費等の支払いを考える方もいるようです。

しかし、同一生計である配偶者に対する支払いは、なかったものとみなされます。

妻の方で経費にすることもできません。

また、夫の方で売上に計上することもできません。

配偶者に対する支払いは一家のお金の移動にすぎない

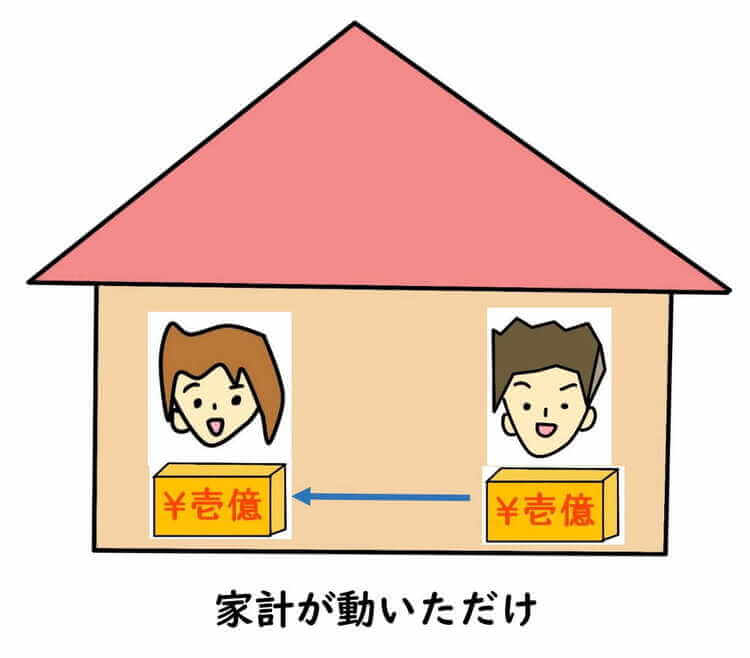

現行の法令では、例えお互いに独立した事業であっても、同一生計親族に対する対価の支払いは、なかったものとみなされます。

配偶者に対して外注費や支払報酬を支払った場合、経費として認められない可能性が高いと思われます。

この考え方は、同一生計親族に対する対価の支払いは、単なる一家の中のお金の移動と考えるからです。

同一生計である以上、配偶者に対する支払いは、右から左に家計が移動しただけに過ぎないからです。

お互いに独立した事業であっても、それらはなかったものと考える方が無難です。

根拠法令

所得税法第56条(事業から対価を受ける親族がある場合の必要経費の特例)

所得税法第57条(事業に専従する親族がある場合の必要経費の特例等)

まとめ

今回は、夫婦間で独立した事業を営む場合の対価の支払いについて説明しました。

配偶者の事業にうっかり請求書を発行してしまいがちですが、それらはなかったものとみなされます。

よって、お互いに経費/売上とみなされない可能性が高いと考えられます。

配偶者に対して対価の支払いをした場合は、確実に事業主にするよう注意をする必要があります。