同性パートナーの不動産の相続。同性パートナー間は土地の80%ディスカウントなし。

10年程前から、同性パートナー間でも住宅ローン借入が可能になりました。

パートナーのいずれかに持ち家があるカップルも多く、異性間と同様に生活をしています。

持ち家を所有する場合、譲渡しない限り、いずれ不動産の相続が到来します。

しかし、同性パートナー間では、不動産相続にディスカウントはありません。

今回は、同性パートナー間の不動産の相続、いわゆる小規模宅地の特例なしについて、ザックリ説明します。

ALL PAINTS BY RYUSUKE ENDO

持ち家がある敷地(土地)は80%ディスカウント

持ち家がある方の場合、多くはその敷地(以下、土地)も所有しています。

住宅を新築する際は、一般的に夫名義で土地を購入し、住宅を建築します。

また、ペアローンや連帯債務住宅ローンの場合、夫婦で土地建物を共有(持分50%等)する方もいます。

そして一方の逝去後、配偶者が土地建物を相続することが一般的です。

土地建物は当然ながら、相続税の課税対象になります。

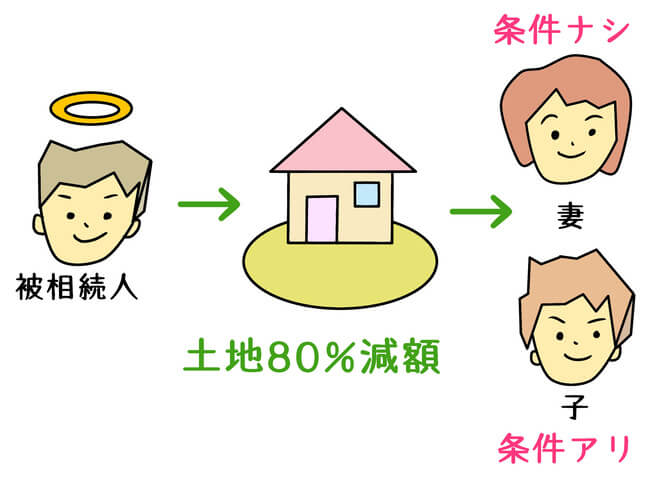

しかし、被相続人が生活していた住宅の敷地を親族が相続した場合、一定の条件を充当すれば、土地の価格は80%ディスカウント(330㎡まで)される特例があります。

これがいわゆる小規模宅地等の特例です。

特に配偶者が敷地を相続した場合、常に80%ディスカウントが認められます。

(※配偶者以外の親族は条件あり。)

相続税額が算出される場合、小規模宅地の特例は非常に大きな意味をもちます。

特例対象面積は330㎡までですが、80%ディスカウントは、大きな節税効果があります。

しかし、これら小規模宅地の特例は、親族がその土地を相続した場合のみ適用されます。

親族に該当しない同性パートナーに、小規模宅地の特例の適用はありません。

同性カップルはある程度の資産がある方も多く、包括遺贈遺言を締結したカップルもいます。

持ち家がある同性パートナーの場合、減額は一切ないことを念頭におく必要があります。

配偶者と同性パートナー間の比較

同性パートナー間は、異性間と比較すると、相続において大きな税金の差が生じます。

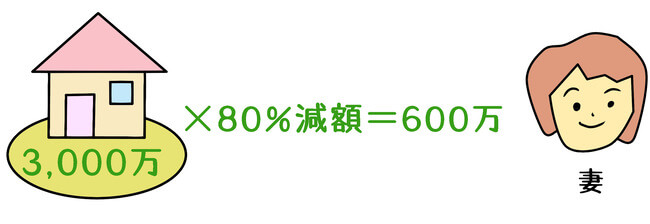

例えば、評価額30,000,000円(200㎡)の土地を配偶者が相続した場合、土地の相続税評価額は80%ディスカウントされ、6,000,000円になります。

土地以外に財産があったとしても、基礎控除内で収まる可能性もあります。

また、配偶者に対する税額軽減もあるため、相続税の心配がないことも多々あります。

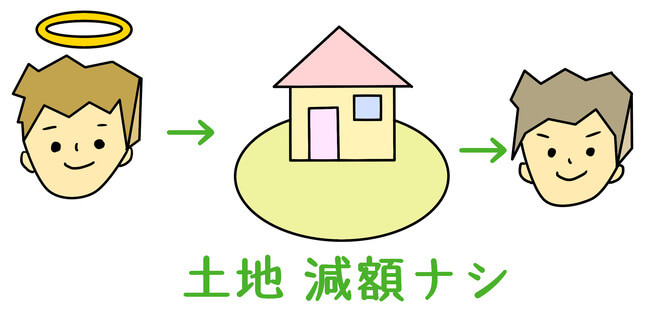

しかし、同性パートナー間の場合、小規模宅地の特例はありません。

土地の価格がそのまま相続税の課税対象になります。

現金預金、生命保険金、その他財産をパートナーが全て相続する場合、相続額の課税価格も大きくなりがちに。

同性パートナー間では、生命保険金非課税や配偶者に対する税額軽減はありません。

また、基礎控除も3,000万円のみです。

ディスカウントしていない土地の価格が相続税の課税価格に取り込まれると、相続税の発生も考えられます。

同性パートナーが住宅購入する場合、共有持分なども視野に入れることもベターです。

住宅購入時は、いずれ到来する相続を想定しておく必要があります。

根拠法令

相続税法第12条(相続税の非課税財産)

相続税法第15条(遺産に係る基礎控除)

相続税法第18条(相続税額の加算)

相続税法第19条の2(配偶者に対する相続税額の軽減)

租税特別措置法第69条の4(小規模宅地等についての相続税の課税価格の計算の特例)

まとめ

今回は、同性パートナーの不動産の相続について、ザックリ説明しました。

実際に相続が発生した際、土地の価格が取り込まれると、相続税の発生が考えられます。

現行の法令上、親族に該当しない同性パートナー間に、小規模宅地の特例はありません。

現金預金や有価証券など、一定額の資産を保有する方の場合は、相続税の試算を事前に行った方がベターです。