フリーランスが青色申告 or 白色申告にすべきか悩んだ場合の判断基準。

毎年夏以降になると、「青色申告した方がいいかどうか。」といった相談を受けます。

新規開業者の方だけでなく、既に事業を開始されている方からも、同様の相談があります。

青色申告にすべきか否か検討する場合、青色申告によりどう税金が変化するのか検討すると、その効果がよくわかります。

今回は、青色申告申告すべきかどうかの判断基準について、ザックリ説明します。

なお、ここでは事業所得の青色申告65万円特別控除を前提としています。

all paints by Ryusuke Endo

Contents・目次

青色申告による税額の相違の検討方法

青色申告をする場合、適正な複式簿記による会計記帳・帳簿書類の保存、また電子申告することにより、青色申告特別控除(65万円控除)の適用が可能です。

65万円控除とは、タダで65万円が経費になるということです。

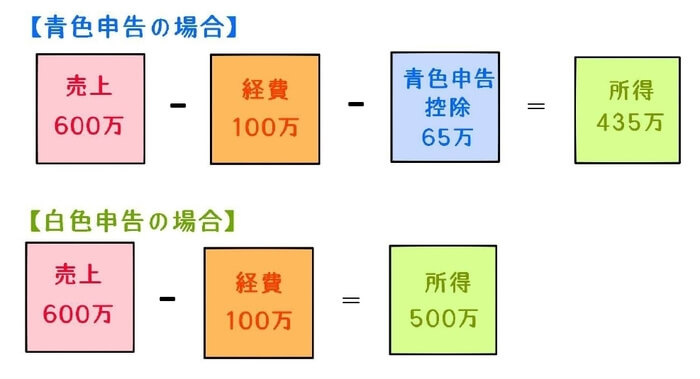

例えば、売上6,000,000円、経費1,000,000円の場合、青色申告の方が所得が減少します。

所得が少ない方が、税金も少なくなります。

1人で仕事をするフリーランスの場合、経費はそれ程ない場合が殆どです。

タダで65万円が経費になる青色申告特別控除は、非常に大きな節税効果があります。

しかし、理屈を知っても、青色申告した方がいいかわからない。という声をよく耳にします。

青色申告の判断基準は、自身が青色申告を必要とすべきかどうかで考えた方がベターです。

青色申告をした場合の税額の相違で検討してみると、よくわかります。

青色申告による税額の相違(所得税、市民税、国保)

フリーランスの場合、所得が変動すると、所得税、市民税、国保の金額が変化します。

よって、青色申告により、所得税、市民税、国保の金額が、どう変化するの検討すると、青色申告の効果がよくわかります。

例えば、売上6,000,000円、経費1,000,000円、所得控除は基礎控除のみのフリーランスの場合。

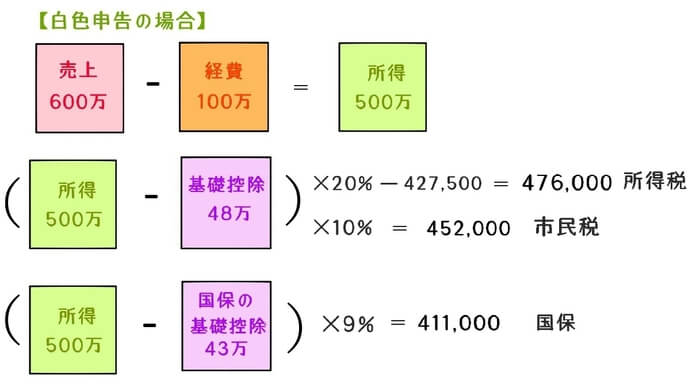

白色申告すると、各税金は以下のイメージです。

(市民税は全国一律10%、国保の所得割は、概ね9%としています。)

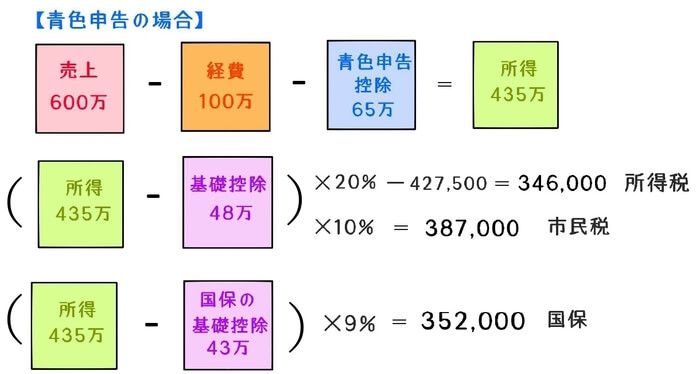

青色申告することで、所得税、市民税、国保(所得割)の金額は、以下のように変化します。

青色申告65万円控除適用の方が、明らかに税金はが少なくなります。

上記例の場合、所得税率は20%、市民税は全国一律10%、そして国保は概ね9%としています。

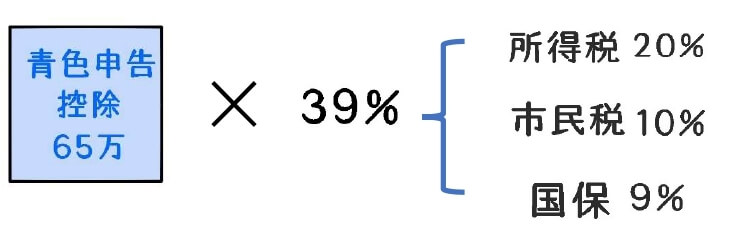

青色申告特別控除適用より、65万円所得が減少するため、単純に650,000×39%≒250,000円の節税効果があります。

650,000円に自身の所得税率、市民税、国保率を乗じると、その効果が即座に把握できます。

青色申告を必要とすべきかどうか悩む場合、税額の相違で検討してみると、よくわかります。

青色申告による税額の相違の検討方法

税額の相違により検討する場合、自身の所得税率を知る必要があります。

しかし、所得税率がわからないという声をよく耳にします。

所得税率は、ご自身の課税所得で決定します。

先述の例の場合、事業所得は5,000,000円です。

そして、所得控除は基礎控除のみとした場合、課税所得は4,520,000円です。

4,520,000円に対する所得税率は20%です。

所得税20%+市民税10%(全国一律)+国保9%(概ねの率)=39%となり、65万円を乗じた金額だけ、税金が減少します。

青色申告特別控除により、税額の変化を自身の目で検討すると、青色申告にすべきどうかよくわかります。

青色申告は厳格な複式簿記+帳簿保存要件が必須

上記の通り、青色申告には非常に大きな節税効果があります。

所得税率が高率になるにつれ、その効果は大きくなります。

しかし、青色申告には厳格な帳簿要件が定められています。

複式簿記による会計記帳、売上及び経費の請求書・レシート等の原始帳票の保存、総勘定元帳や補助簿の会計帳簿記帳・保存など、厳格なルールを守ることで、大きな節税手段が与えられています。

個人で会計記帳を行っている方の場合、しばしば、現金や現金預金がマイナス、売掛金が膨れ上がっている、売上が正確な数か把握できていない、といった状況を目にします。

青色申告をする場合、複式簿記や帳簿保存要件等のルール遵守を念頭におく必要があります。

根拠法令

租税特別措置法25の2(青色申告特別控除)

まとめ

今回は、青色申告した方がよいかの判断基準について、ザックリ説明しました。

悩む場合は、青色申告した場合の自身の税金の金額について、ざっくり計算すると、その必要性を理解できます。

税額が発生するのであれば、青色申告した方が、明らかに税金は少なくなります。

ただし、厳格なルールが設定されているのため、ルール遵守の下、適用する必要があります。