合併における基本的な税務会計の流れについて

平成22年のグループ法人税制創設以降、毎年のように組織再編税制の改正が行われています。

組織再編税制の「合併」は中小法人でもよく用いられ、全く赤の他人の会社と合併をする事も。

合併をする場合、一般的に適格合併が望ましいと言われます。

その理由の1つは、合併による課税関係が生じない為です。

合併とは当然の事、ある会社と別の会社が1つに合体する事ですが、その基本的な流れについては、ついつい忘れてしまいがちです。

そこで今回は、中小企業の再編でしばしば行われる、「合併」の基本的な流れについて説明をします。

all paints by Ryusuke Endo

Contents・目次

合併の基本的な流れ

一般的に合併(吸収合併)とは、下記のような流れになります。

A社がB社を吸収合併する場合、B社の株主は、 消滅するB株式の代わりに「対価」を受け取ります。

対価とは、金銭若しくは合併法人であるA社株式です。

そしてその対価は、A社からではなく消滅するB社から受け取ります。

B社株主は対価を受け取る際、元々保有していたB株式を譲渡し、合併の対価を受け取ったものとみなされます。

よく聞かれる「適格合併」とは、その対価に「A社株式(合併法人株式)以外のものがない」合併のことをいいます。

反対に「非適格合併」とは、対価に「A株式のみならず金銭等が含まれる」合併をいいます。

(※適格合併の詳細要件については、ここでは省略します。)

問題となる点はその「対価」です。

対価がA社株式のみであれば、A社(合併法人)、B社(被合併法人)、またB社の株主の3社について、課税関係は何ら生じません。

しかし、対価がA社株式以外の、例えば金銭などを含む場合、3社において課税関係が生じます。

◇ ポイント ◇

・合併が行われる場合、被合併法人の株主は合併による対価として、金銭若しくは合併法人株式を被合併法人から受け取る。

・被合併法人の株主は、対価を受け取る際に、保有していた被合併法人の株式を、譲渡したものとみなされる。

・その対価について、合併法人の株式以外のものがなければ適格合併とされる。

・適格合併の場合には、合併法人、被合併法人、被合併法人の株主に課税は生じない。

適格合併の基本モデル

次に合併に伴う課税関係が生じない適格合併のモデルについて説明します。

B社からA社に資本金以外の全ての資産が簿価で移動します。

ポイントは、課税関係が生じないまま、利益積立金も含めてA社に移動します。

合併の対価として、B社はA社からA社株式をもらいます。

B社からB社株主に対して、合併対価であるA社株式が引き渡されます。

ポイントは、B社株主は元々保有していたB社株式を譲渡し、対価としてA社株式の交付を受けることです。

B社株主はB社株式を譲渡したとみなされます。

しかし、その対価であるA社株式の金額は、元々所有していたB社株式の金額とされます。

よって、対価(150)ー原価(150)=0となり、課税関係は発生しません。

上記より、適格合併では、合併法人、被合併法人、株主においても課税関係が生じません。

◇ ポイント ◇

・被合併法人から合併法人へは、全ての資産が利益積立金を含めて簿価で移動。

・被合併法人の株主は、被合併法人の株式を譲渡して合併法人の株式を得る。

・譲渡による収入(合併法人の株式)は、原価(元々所有していた被合併法人の株式の簿価)となり、株主側でも課税関係は生じない。

非適格合併の基本モデル

次に合併に伴う課税関係が生じる非適格合併のモデルについて説明します。

非適格合併の場合は、交付される対価が「金銭等」か「株式のみ」かにより、課税関係が異なります。

① 対価が金銭等である場合

B社からA社に資本金以外の全ての資産が時価で移動します。

合併の対価として、B社はA社から金銭等をもらいます。

ポイントは、金銭等(時価)と移動した資産(簿価)との差額が譲渡益となり、B社(被合併法人)において課税され、利益積立金を構成することになります。

B社からB社株主に対して、金銭等が引き渡されます。

ポイントは、引き渡された金銭等は、資本金部分と利益積立金で構成されており、B社株主においては、譲渡益とみなし配当収入が生じます。(みなし配当については、後述してあります。)

B社株主はB社株式を譲渡したとみなされます。

交付を受けた金銭等650の内、資本金等部分300がB株式の対価となります。

よって、対価(300)ー原価(保有していたB株式の価格150)=150となり、株式譲渡益が発生します。

また、金銭等650のうち、利益積立部分350がみなし配当となります。

◇ ポイント ◇

・被合併法人から合併法人へは、全ての資産が時価で移動。

・被合併法人の株主は、被合併法人の株式を譲渡して合併法人の株式を得る。

・合併法人の株式は、被合併法人の資本金と利益積立金で構成される。

・被合併法人の株主には、譲渡益とみなし配当収入が課税される。

② 対価がA社株式(合併法人株式)のみである場合

①~②は上記と同様であり、交付される対価がA社株式のみとなります。

B社からB社株主に対して、A社株式が引き渡されます。

ポイントは、引き渡されたA社株式には、資本金部分と利益積立金が構成されており、B社株主においては、みなし配当収入が生じる部分です。

しかし、株式交付のみの非適格合併の場合、株式譲渡益は発生しません。

B社株主はB社株式を譲渡したとみなされます。

しかし、その対価であるA社株式の金額は、元々所有していたB社株式の金額とされます。

対価(150)ー原価(150)=0となり、課税関係は発生しません

よって、株式譲渡益は発生せず、課税関係はみなし配当のみとされます。

◇ ポイント ◇

・株式交付のみの非適格合併は、被合併法人の株主においてみなし配当のみ生じる。

みなし配当課税とは

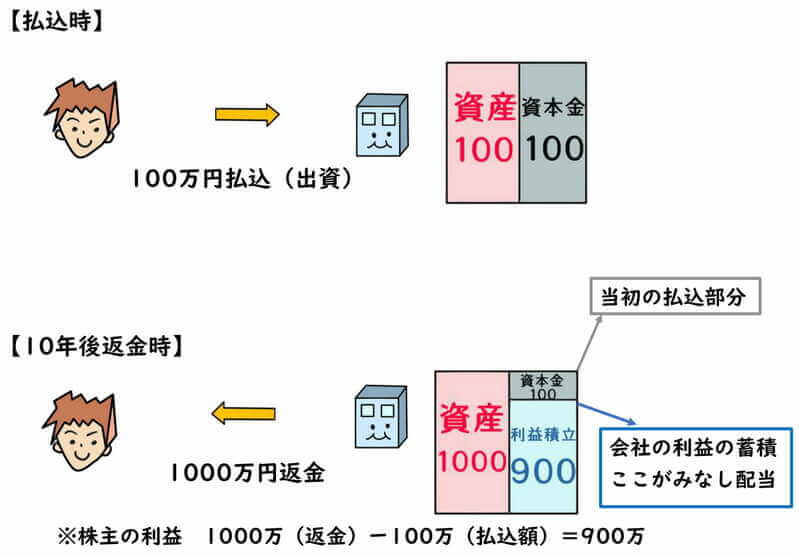

みなし配当課税とは、株主が会社に払い込んだお金を返金してもらう時に発生する税金です。

具体的には、下記のようなモデルとなります。

株主は100万を払い込み法人を設立します。

10年後、成長した会社は資産1000万になり、たたまれる事になりました。

会社は消滅する為、株主は出資金を返してもらいます。

返金を受けた金額は1000万ですが、当初払込んだ金額は100万です。

差額の900万円は会社が儲けた利益の蓄積である為、会社からの配当とされ課税されます。

みなし配当は、会社が解散した場合などに発生します。

合併によりみなし配当が発生する理由は、株主が合併対価を消滅する被合併法人からです。

消滅する被合併法人から対価を受け取り、その対価には被合併法人の過去の儲けである、利益積立金が付着しています。

よって、被適格合併の場合には、みなし配当課税が発生する事になります。

注意点

平成29年の税制改正により、一定の要件のもと、金銭等を交付した場合でも、適格要件を満たす改正が行われました。

金銭等を交付して適格合併をした場合には、被合併法人の株主において、みなし配当は生じませんが、株式譲渡課税が生じます。

まとめ

合併計画する場合には、合併法人、被合併法人、そして被合併法人の株主の3者において課税される場合があります。

基本的な税務会計の流れについて忘れがちである為、今回確認をしておきました。

また、合併には適格要件を満たす事が一般的には好ましいと言われています。

その理由については、次回記載しておきたいと思います。