所得税の修正申告書の書き方とその注意事項

前回は計算誤り等により、所得税を多く納め過ぎた場合に必要となる、「更正の請求書」の記載方法とその注意事項についてまとめました。

逆に確定申告書を提出後、計算誤り等が発覚した場合、「修正申告書」の提出が必要です。

計算誤り等により、税金を少なく納めていた場合には、可能な限り早く「修正申告書」の提出を行い、不足分の納税が必要となります。

そこで今回は、実際の例に基づき、修正申告書の作成とその注意事項について説明します。

all painted by Ryusuke Endo

Contents・目次

当初提出した確定申告書を確認と修正事項

まず3月15日の期限内の当初の申告において、下記の所得税の確定申告書と青色決算書の提出をしました。

事業収入は8,000,000円、事業所得は3,500,000円、申告納税額は182,200円でした。

下記の当初の確定申告の金額は、後述の修正申告書別表第5表へ転記します。

その後計算誤りが発覚します。

修正申告すべき事項は次の2点。

◇ 修正申告する事項 ◇

・売上200,000円計上忘れ

・期末在庫100,000円計上忘れ

上記の2点について、修正申告書を作成していきます。

修正申告書の作成

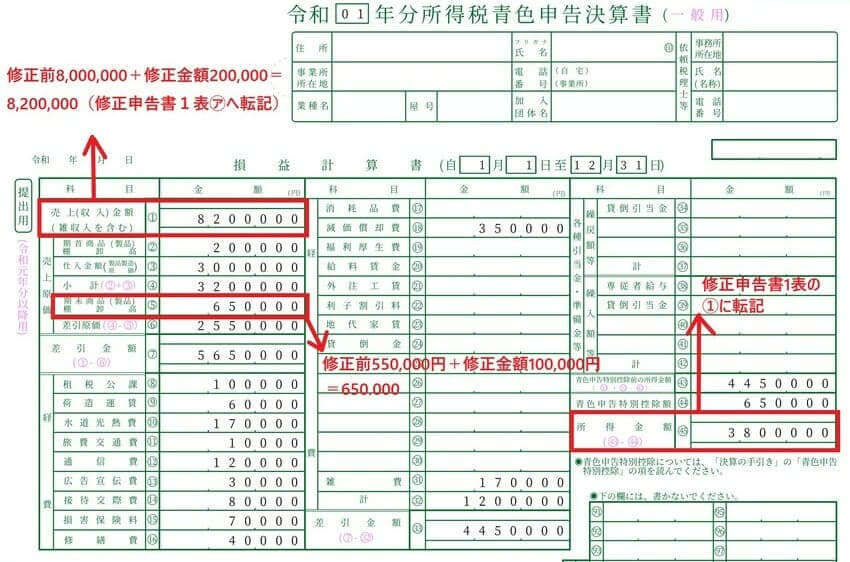

①修正事項を記載した決算書を作成

まず売上200,000円と期末棚卸100,000円を追加した青色決算書を作成します。

確実に修正後の売上と所得金額、修正による金額異動を確認しておきます。

売上金額は当初の8,000,000円から修正後は8,200,000円に、期末棚卸は当初の550,000円から修正後は650,000円に変化します。

最終的に所得金額は、当初の3,500,000円から修正後は3,800,000円に増加します。

修正後の青色決算書は、下記の通りになります。

なお、修正後の決算書は税務署へ提出しませんが、資料として手元に保管しておきます。

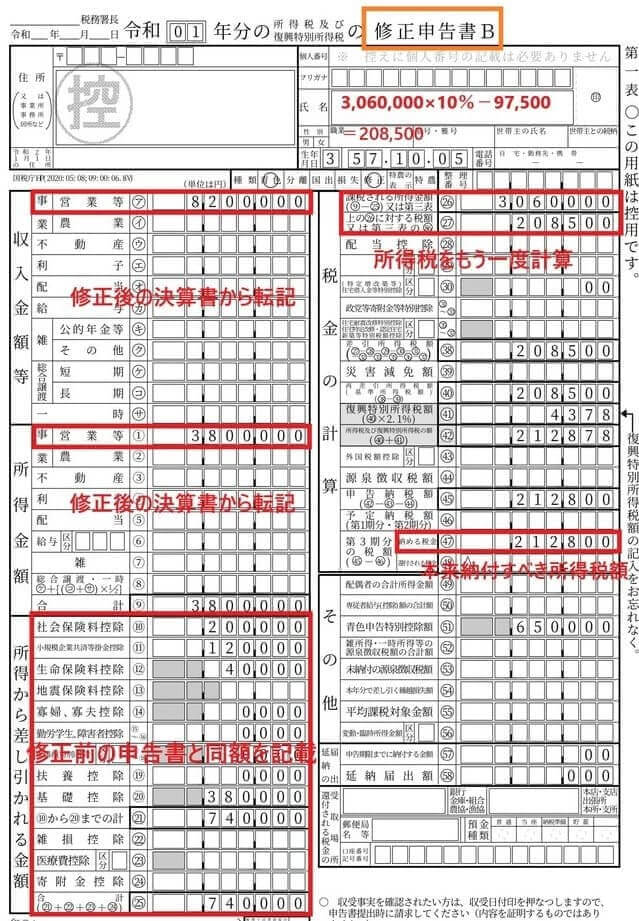

②修正申告書第1表の作成

上記の修正後の決算書をもとに、修正申告書第1表を作成していきます。

修正申告書第1表では、修正後の所得について再度所得税を計算し直し、正しい所得税額を算出する作業が行われます。

まず修正後の決算書の売上金額と所得金額を、修正申告書1表の「㋐」と「①」に転記。

所得控除の部分⑩から㉕は変化がないので、当初の確定申告の所得控除の金額をそっくりそのまま転記します。

今回は修正申告により、所得が300,000円増加するだけなので、「㉖」の課税される所得金額が300,000円増加する事を確認します。

そして累進税額表に従い税金計算を行い、本来納付すべき所得税額「㊼」212,800円を算出します。

ただし、「㊼」はまだ修正申告による納税額ではありません。

③修正申告書5表の作成

次に修正申告書別表の第5表を作成します。

修正申告書別表の第5表は、当初の確定申告書に記載した数字を転記するとともに、修正申告により納付する税額と、修正申告の内容を示します。

まず、当初提出した確定申告書の金額を転記します。

第5表の青枠の部分は、当初の確定申告書を全て転記していくだけです。

「修正申告により増加する税額等」には、修正申告により納付する税額を記載します。

修正申告書による本来の納税額は212,800円であり、当初納めた所得税額は182,200円です。

よって、差額30,600円を納める必要があり、追加納税額を「56」と「57」に記載します。

「修正申告によって異動した事項」には、修正申告の金額と内容を記載します。

収入金額には「売上計上もれ金額200,000円」、必要経費には「在庫計上もれ100,000円」を記載し、異動の理由にその内容を記載します。

修正の内容が所得控除や税額控除の場合には、適宜それらの事項の欄にその旨を記載します。

これで修正申告書の作成が完了です。

修正申告書提出に必要な書類

・所得税修正申告書第1表

・修正申告書(別表)第5表

修正申告書による所得税の納付期限

修正申告書を税務署へ提出する日が、増加した税金の納付期限です。

税務署へ提出する日以前に前もって納付しておくか、提出すると同時に納付しましょう。

修正申告による注意事項

修正申告により追加納税をする場合、過少申告加算税又は重加算税や延滞税などの罰金が課されます。

税務署からの調査によらず、自ら進んで誤りに気づき修正申告を行う場合には、過少申告加算税はかからず延滞税のみとなります。

まとめ

修正申告書は、当初の確定申告書があれば、国税庁e-taxより簡単に試算可能です。

誤りに気付いた場合には、すぐに修正申告書を作成しましょう。

なお、自主的に修正申告した場合には、過少申告加算はかからない為、誤りがあった場合には自ら進んで積極的に修正申告を行った方がべたーです。