合計所得金額と総所得金額そして総所得金額等の違いとそれらが用いられる場面

毎年年末調整や確定申告の時期になると、扶養の判定に頭を悩ます方も多くいらっしゃいます。

配偶者控除や扶養の判定には、「合計所得金額」が用いられます。

また、医療費控除の計算や市民税、国民健康保険の金額算定には、地方税法の規定による「総所得金額等」が用いられます。

単純に、「総所得金額」と記載されることもあります。

今回は、「合計所得金額」、「総所得金額」、「総所得金額等」の3つの違いを説明をするとともに、それぞれどのような場面で用いられるのか簡単に例を挙げておきます。

all painted by Ryusuke Endo

Contents・目次

合計所得金額、総所得金額、総所得金額等の違い

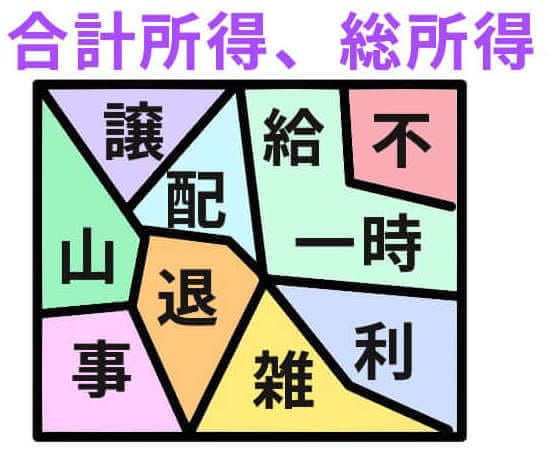

「合計所得金額」、「総所得金額」、「総所得金額等」の3つの違いはざっくり2つ。

・分離課税の所得(退職、山林、譲渡、配当など)を含むか否か

・繰越控除適用後(純損失や株式譲渡損失)の金額で判定するか否か

とはいうものの、文章ではよくわからない為、図で判定をしていきます。

個人的には図で判定する方が楽に感じますので、迷った時には常に下記の図を確認するようにしています。

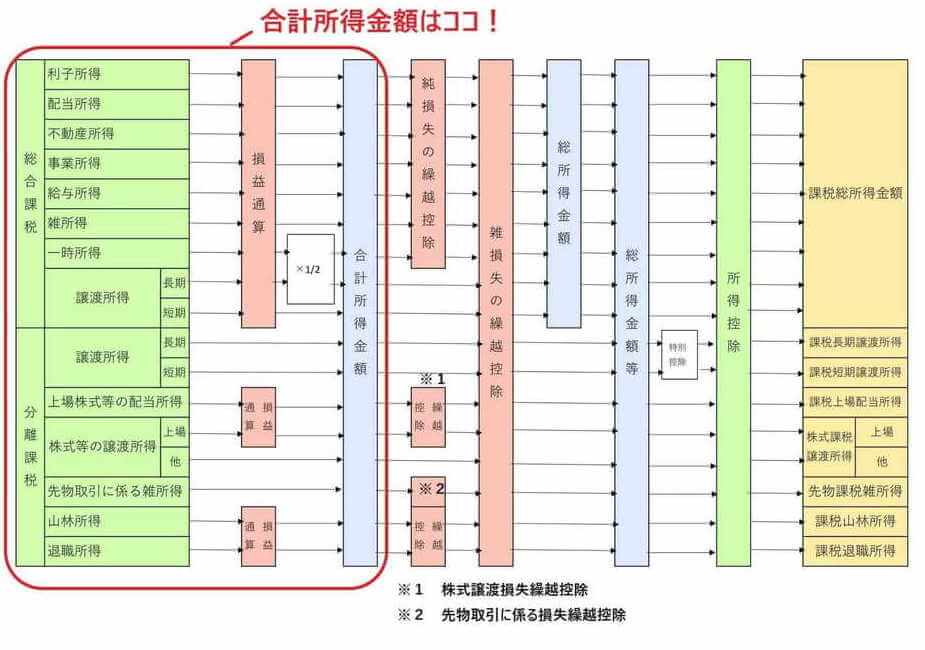

①合計所得金額

合計所得金額とは、すべての所得からその年において生じた赤字と黒字を相殺した後の所得金額の事をいいます。

図の通り、合計所得金額の段階では、前年から繰り越した純損失や雑損失の繰越控除や、土地建物売却に伴う特別控除は適用されていません。

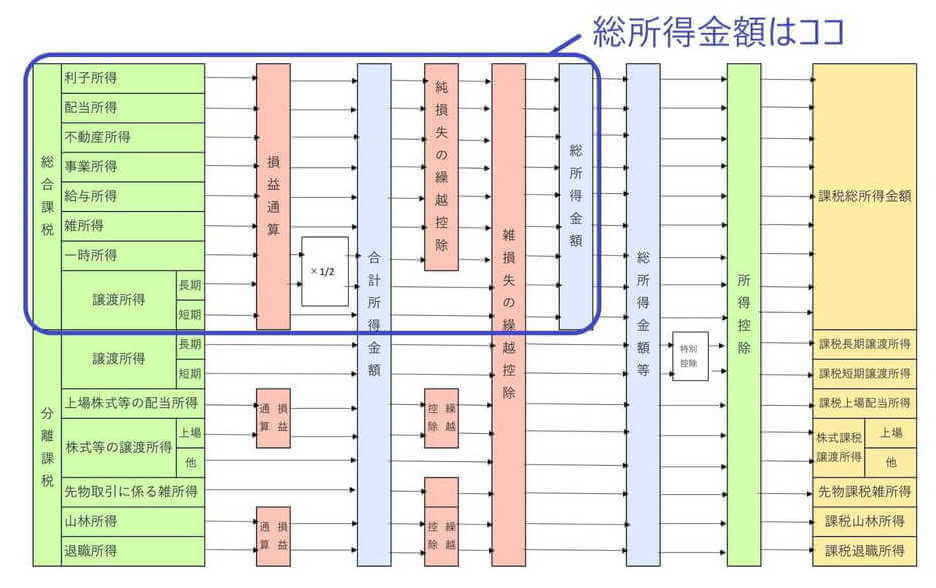

②総所得金額

総所得金額とは、総合課税の所得金額に損益通算や、前年から繰り越した純損失・雑損失の繰越

控除を適用した後の金額です。

分離課税所得は含まれていない為、あまり使用されることはありません。

③総所得金額等

総所得金額等とは、合計所得金額から前年から繰り越した純損失・雑損失の繰越控除を適用した後のすべての所得の合計です。

ゆえに、総合課税のみで構成される総所得金額に分離課税の所得がプレスされるため、総所得金額等と言われます。

ここでも合計所得金額と同様、土地建物売却に伴う特別控除は適用されていません。

合計所得金額で判定するもの

以下の判定には「合計所得金額」が用いられます。

上場株式等の譲渡損失の繰越控除や、居住用財産の3000万円特別控除を適用した場合、それらの繰越控除前、特別控除前の所得で判定を行うため、扶養から外れる事が十分考えられます。

特に上場株式の譲渡所得の繰越損失を適用し、還付申告する場合には注意をしましょう。

| 適用される規定 | 判定内容 |

| 扶養控除 | 被扶養者の合計所得が38万円以下 |

| 勤労学生控除 | 納税者の合計所得金額が65万円以下 |

| 配偶者控除 | 配偶者の合計所得金額が38万円以下 |

| 配偶者特別控除 | 配偶者の合計所得金額が38万超123万円以下 |

| 扶養親族がいない場合の寡婦控除、特別の寡婦、寡夫控除 | 納税者の合計所得金額が500万円以下 |

| 住宅取得等資金の贈与税の非課税 | 受贈者の合計所得金額が2,000万円以下 |

| 直系尊属から教育資金の一括贈与を受けた場合の非課税 | 受贈者の合計所得金額が1,000万円以下 |

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税 | 受贈者の合計所得金額が1,000万円以下 |

| 住宅ローン控除 | 本人の合計所得金額が3,000万円以下 |

| マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例 | 本人の合計所得金額が3,000万円以下 |

総所得金額等で判定するもの

以下の判定には「総所得金額等」が用いられます。

医療費控除適用の計算では、申告分離課税の上場株式等の配当や株式譲渡も含み計算します。

| 適用される規定 | 判定内容 |

| 寡婦(夫)控除適用における扶養親族の所得の判定 | 被扶養者の総所得金額等が38万円以下 |

| 医療費控除の計算 | 総所得金額等の5%と10万円のいずれか少ない金額 |

| 雑損控除における資産の所有者 | 総所得金額等が38万円以下の者 |

| 雑損控除の計算 | (差引損失額)-(総所得金額等)×10% |

| 配当控除の適用 | 課税総所得金額の10%等 |

総所得金額等から繰越控除や特別控除後の金額で判定するもの

以下の判定には「総所得金額等から損失の繰越控除や特別控除額後の金額」が用いられます。

国保や市民税課税標準は、「市民税における総所得金額等」とされている為、保険料や医療費負担の算定の場合には、逐一その用語の意義を確認する事が必要です。

お住いの市町村で確認をしましょう。

| 適用される規定 | 判定内容 |

| 財産債務調書 | 退職所得を除く各種所得金額が2,000万円を超 |

| 国保、後期高齢者保険料、介護保険料 | 各保険料の算定 |

| 市民税課税標準 | 市民税算定や医療費負担割合算定 |

| 災害減免法による所得税の軽減免除 | 納税者の所得金額の合計額が1000万円以下 |

財産債務調書提出義務者の所得については、

災害減免法による所得税の軽減免除については、

まとめ

今回は、確定申告時においてしばしば悩む「合計所得金額」、「総所得金額」、「総所得金額等」の違いについてまとめてみました。

「合計所得金額」については、扶養控除の適用で必ず必要となる概念の為、「繰越控除前かつ特別控除前」という要点を覚えておきましょう。

また、地方税法における「総所得金額等」は、医療費負担や保険料算定の影響してくるため、その違いをしかり把握しておきましょう。