国外で支払を受ける国外上場株式配当金や預金利子の課税関係と確定申告

国の自己資金運用推進やコロナによる巣ごもりにより、積極的に株式や債券投資をされる方が増えたようです。

海外居住経験がある方は、現地の預金口座を保有し、国外株式配当や国外預金利子を受取る方も。

ただし、海外預金口座で直接国外株式配当金や利子を受取る場合、日本で確定申告が必要です。

今回は、国外で支払われる上場株式等の配当金や預金利子の確定申告について、ザックリ説明します。

(※上場株式等とは日本国内の上場株式だけでなく、海外証券市場における上場株式等も含みます。)

all paints by Ryusuke Endo

Contents・目次

国外で支払われる上場外国株式の配当の課税関係

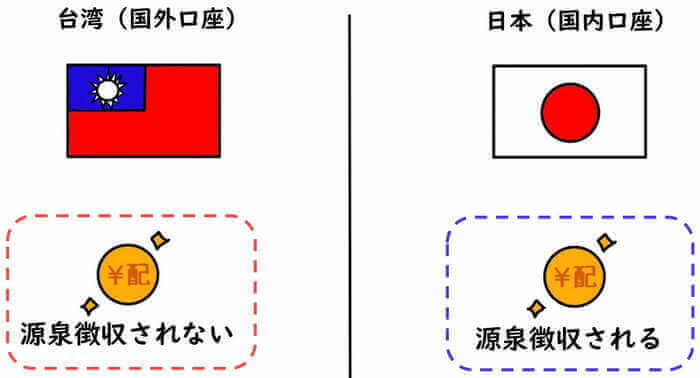

国内で受取る上場株式等の配当は、所得税15.315%と市民税5%(以下、所得税等)が源泉徴収されます。

原則、所得税の確定申告は必要はありません。

しかし、外国上場株式の配当を海外の銀行口座で直接受取る場合、日本の所得税等は源泉徴収されません。

例えば、台湾上場株式を台湾国内の台湾銀行で受取る場合、現地台湾の税金が課税されますが、日本の所得税等は課されません。

そこで、海外で外国上場株式等の配当金を受取る場合、日本で確定申告が必要です。

国外払いの上場外国株式配当の確定申告(総合課税)

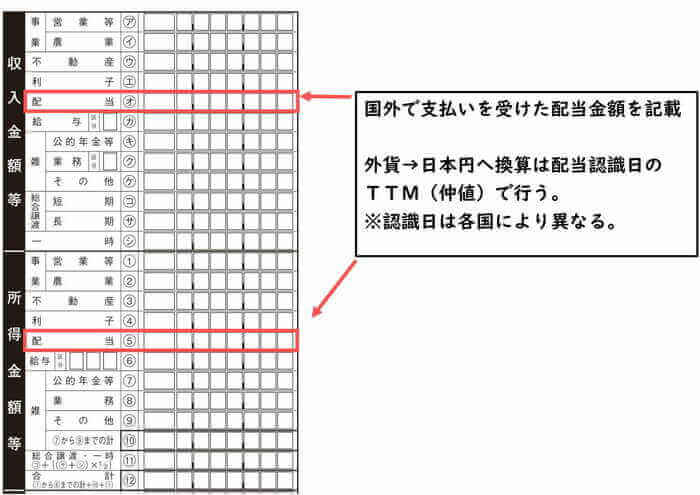

外国上場株式の配当の確定申告は、配当の額を「配当収入」と「配当所得」の欄に記載します。

(外国の税金が差引かれた場合、差引前の金額を記載します。)

外貨から日本円への換算は、配当所得の認識日の仲値(TTMレート)で行います。

配当所得の認識日とは、海外の法令により配当金が確定した日です。

(日本国内の配当金とは異なり、個別に確認が必要です。)

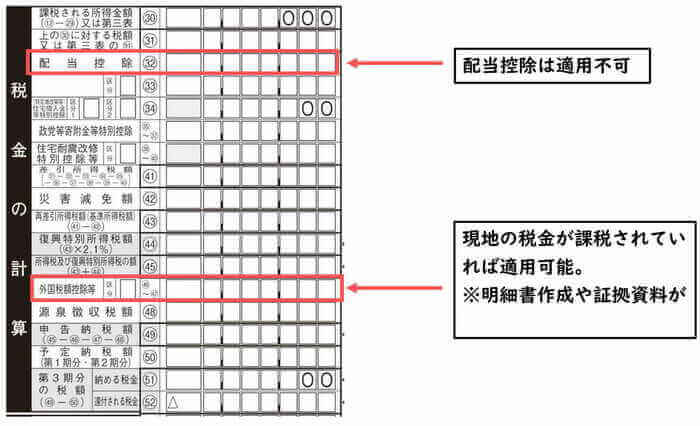

注意点は、国内配当金と異なり国外株式の配当は配当控除の適用がありません。

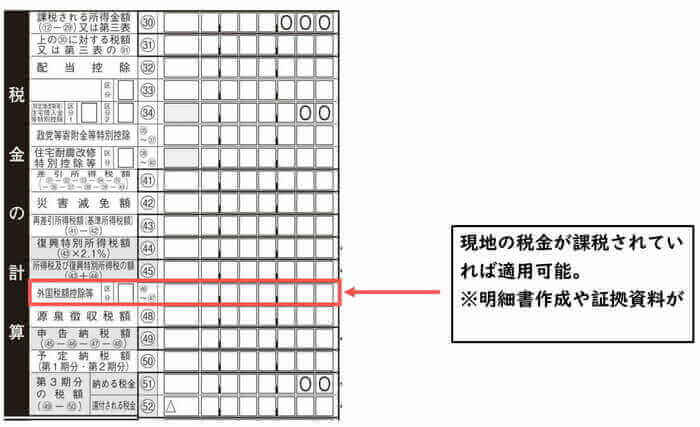

ただし、現地税金が課税された場合、「外国税額控除」として一定額を所得税額から差し引く事が可能です。

外国税額控除は計算書や明細書の添付が必要です。

必ず現地税金が課された計算書を準備し、換算レートの根拠をネットから打ち出し・保存しておく必要があります。

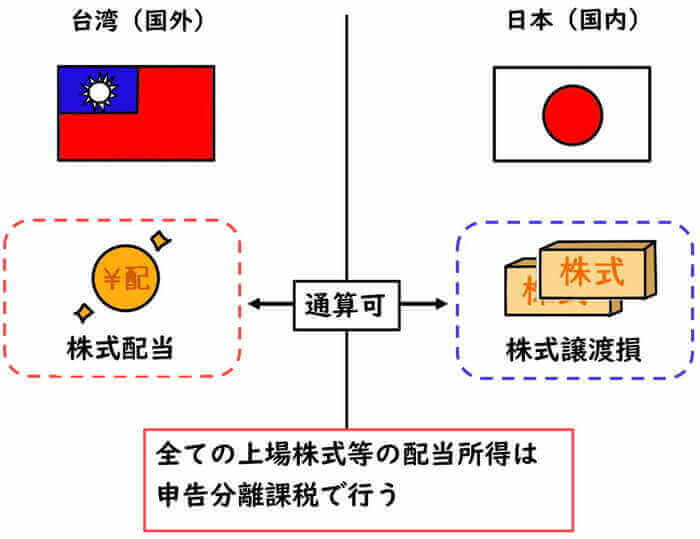

国外払いの上場外国株式配当の確定申告(分離課税)

国外上場株式も申告分離課税により、国内の上場株式等の譲渡損失と相殺が可能です。

ただし、申告分離課税を選択する場合、全ての上場株式等の配当所得が申告分離課税となり、一部を総合課税の申告はできない事に注意する必要があります。

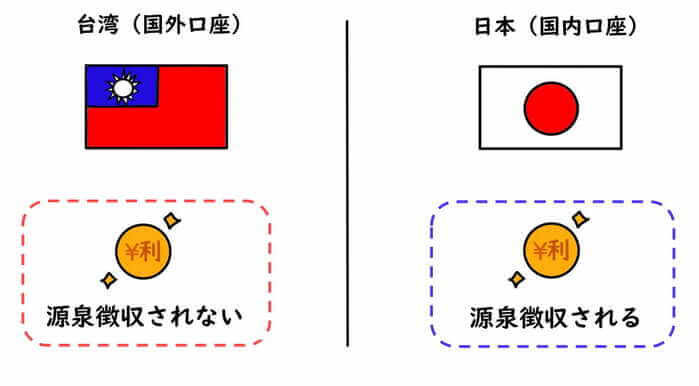

国外で支払われる預金利子の課税関係

国内にある銀行に預け入れた預金利子は、受取り時に所得税等が源泉徴収され、確定申告はできません。

しかし、海外の銀行に預け入れた預金利子は、日本の所得税等が源泉徴収されません。

例えば、台湾国内の台湾銀行に預け入れた預金利子を受取る場合、現地台湾の税金が課税されますが、日本の所得税等は課されません。

そこで、海外で銀行の預金利子を受取る場合、日本で確定申告が必要です。

国外で支払われる預金利子の確定申告

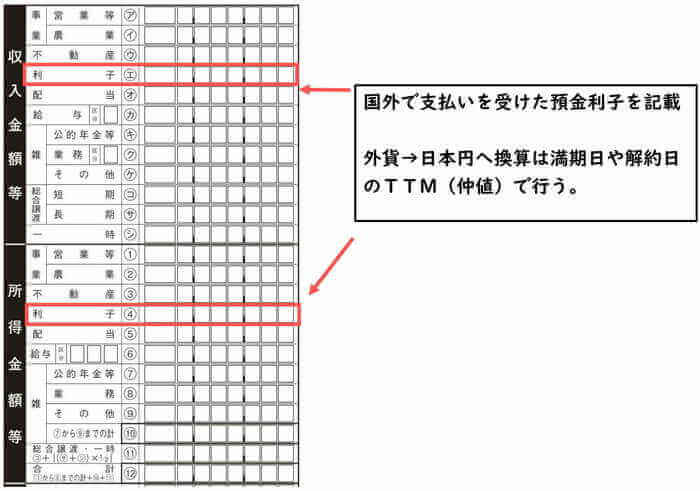

国外預金の確定申告は、受け取った金額を「利子収入」と「利子所得」の欄に記載します。

利子は預金口座による受取り、定期預金の元加式など、いずれも利子所得として認識します。

外貨から日本円への換算は、利子所得の認識日(受取日)の仲値(TTMレート)で行います。

利子所得の認識日は、定期預金など計算期間の定めがある場合はその満期日、解約した場合は解約日です。

ただし、現地の税金が課税された場合、「外国税額控除」として、一定金額を所得税額から差し引く事が可能です。

外国税額控除は計算書や明細書の添付が必要です。

現地税金が課された計算書を準備し、換算レートの根拠をネットから打ち出し・保存しておく必要があります。

根拠法令

所得税法第95条(外国税額控除)

所得税法基本通36-2(利子所得の収入金額の収入すべき時期)

所得税法基本通36-4(配当所得の収入金額の収入すべき時期)

所得税法基本通57-3-2(外貨建取引の円換算)

租税特別措置法第8条の4(上場株式等に係る配当所得等の課税の特例)

租税特別措置法通達37-11-1(外国金融商品市場)

まとめ

今回は、国外で支払をうける国外上場株式の配当金と、預金利子の課税関係についてザックト説明しました。

海外居住経験がある方は、意外にも海外預金利子や国外で株式配当を受ける方がいます。

申告を忘れてしまう方もいるようですので、海外預金口座を保有している方は、改めて自分の資産を洗い出す事も必要です。

現地の税金が課されてた場合は、外国税額控除が可能です。

必ず疎明資料を事前に確保し、外国税額控除明細を作成できるようにしておきましょう。