自己株式の取得により現物分配が行われた場合の基本的な取り扱い

法人が自己株式の取得を行う場合、通常、売り手に金銭が交付されます。

しかし、組織再編の一環も兼ねて、あえて金銭によらず資産の交付(現物分配)を行う法人もあります。

組織再編が容易になった昨今、大法人の子会社などにおいても、現物分配が行われる場合があります。

今回は、自己株式の取得により、現物分配が行われた場合の基本的な取り扱いについて、ザックリ説明します。

all paints by Ryusuke Endo

Contents・目次

自己株式の取得に伴う現物分配

法人が自己株式の取得する場合、譲渡した法人に対し、株式や建物、土地の交付など資産を交付を受ける事を、現物分配といいます。

法人間で資産の移転が行われる場合、資産の移転価格は時価とされます。

ただし、100%グループ法人間において、自己株式の取得の対価が現物の場合、適格現物分配の規定により、通常と異なる処理が必要です。

また、自己株式の取得が行われた場合、みなし配当課税の対象です。

以下、法人間において、自己株式の取得が現物で行われた場合について説明します。

100%グループ内ではない法人間の場合

100%グループ内ではない法人間で現物分配が行われた場合、時価により資産の移転があったとみなされます。

自己株式を取得した法人(以下、現物分配法人)は、一旦、時価で資産を譲渡し、資産の譲渡損益が認識をします。

そして即座に譲渡代金を、自己株式を譲渡した法人(以下、被現物法人)に交付したものとみなします。

一方、被現物分配法人は、株式の譲渡対価として、時価により譲渡代金の交付を受けたこととされ、株式譲渡損益が認識されます。

ここでの注意点は、譲渡代金は、株式譲渡対価とみなし配当から構成されている点です。

税務仕訳により、株式譲渡対価とみなし配当を区分し、資本金等の額と利益積立金額の減少を把握します。

以下、簡単な事例により、会計仕訳と税務調整をザックリ説明します。

◇事例◇(100%グループ内ではない法人間)

・A社はB社株式の20%を所有(B社株式簿価150)

・B社はA社から自己株式を取得し、A社に土地を現物分配(時価300、簿価200)

・A社のB株式取得資本金は130

B社はA社から自己株式の取得に伴い、一旦、A社に土地を時価300で譲渡し、金銭(譲渡代金)を受領します。

そして自己株式取得の対価として、A社へ土地の時価相当額(土地譲渡代金)300を即座に交付したと考えます。

B社では土地譲渡損益が認識され、A社は株式譲渡損益とみなし配当収入が認識されます。

会計・税務仕訳、税務調整の参考例は下記のようになります。

会計仕訳は法人により様々ですが、企業結合会計により処理をしているものとします。

【被現物分配法人(A社)の処理】

被現物分配法人では、企業結合会計により、保有する株式を引き換えに土地を取得したとみなします。

税務仕訳を起こす際は、まず、みなし配当の金額、株式譲渡対価、譲渡損益を把握します。

交付を受けた資産の価格から、みなし配当を控除して譲渡対価を算出することがポイントです。

上記を元に、税務仕訳を起こします。

(会社の会計仕訳は、受取配当金と処理する方法も考えられます。)

計上もれのみなし配当、株式譲渡損益を認識し、会計上の譲渡損益を税務調整します。

同様に別5において、利益積立金を調整します。

税務調整の合計額が土地計上もれ100と一致すれば終了です。

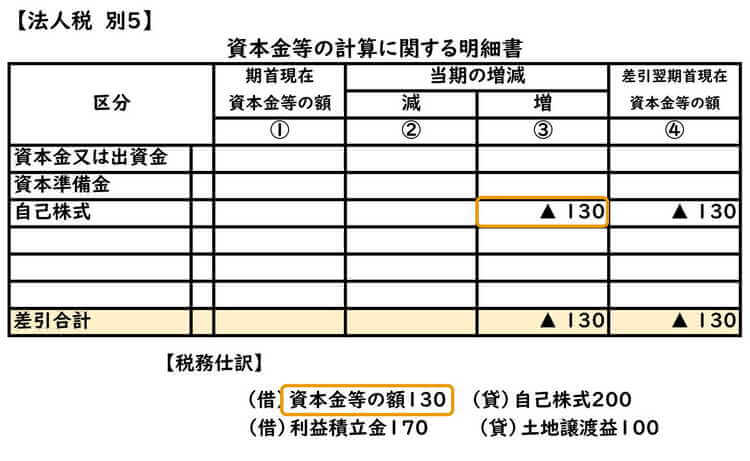

【現物分配法人(B社)の処理】

税務仕訳では、B社は一旦、土地を時価で譲渡して金銭を受領し、A社に自己株式取得の対価を交付したと考えます。

対価の額は土地の時価300であり、A社の取得資本金130を控除した残額170が、みなし配当となり利益積立金が減少します。

また、A社の取得資本金170が資本金等の額の減少となります。

自己株式の取額300の内訳が、資本金等の額130、利益積立金170とそれぞれ減少するよう税務調整をします。

また、同時に土地の譲渡損益計上もれ100も調整します。

同様に別5において、資本金等の額、利益積立金を調整します。

100%グループ内ではない法人間で、自己株式取得に伴う現物分配が行われた場合、現物分配法人では資産譲渡損益が認識され、被現物分配法人では株式譲渡損益とみなし配当収入が認識する事がポイントです。

100%グループ法人間の場合(適格現物分配)

100%グループ内(グループ法人税制適用法人間)において、自己株式の取得に伴う現物分配が行われた場合、適格現物分配が適用されます。

適格現物分配による法人間の資産移転は、常に簿価で行われたとみなされます。

被現物法人へ移転する資産の価額、また現物分配法人が受け入れる資産の価額は、移転する資産簿価され、お互いに利益積立金額が増減します。

また、現物分配法人が譲渡した株式の対価は、譲渡原価の額とされ、株式譲渡損益は認識されません。

現物分配法人と被現物分配法人の両社において、株式や資産の譲渡損益は生じません。

譲渡損益に相当する額は、利益積立金額や資本金等の額で調整されます。

ただし、被現物分配法人は受け入れた資産の価額の内に、みなし配当を認識する必要があります。

以下、簡単な事例により、会計仕訳と税務調整をザックリ説明します。

◇事例◇(100%グループ内ではない法人間)

・A社はB社株式の100%を所有(B社株式簿価150)

・B社はA社から自己株式を取得し、A社に土地を現物分配(時価300、簿価200)

・A社のB株式取得資本金は130

B社は簿価200で土地をA社へ移転したとみなします。

一方、A社も簿価200で土地の移転を受けたものとみなされます。

また、100%グループ法人間において自己株式の取得があった場合、自己株式の譲渡対価の額は譲渡原価の額とされます。

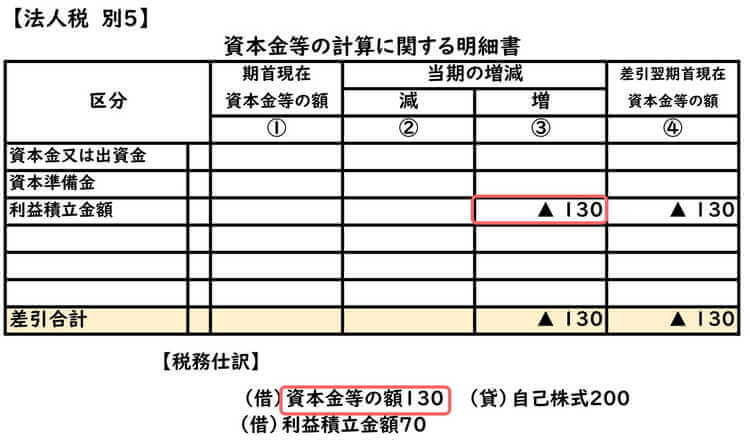

A社はB社に対し、B社株式をその簿価と同額150で譲渡したとされ、株式譲渡損益は認識せず、資本金等の額で調整されます。

ただし、A社は移転を受けた土地200の内、みなし配当の金額を認識する必要があります。

会計・税務仕訳、税務調整の参考は下記のようになります。

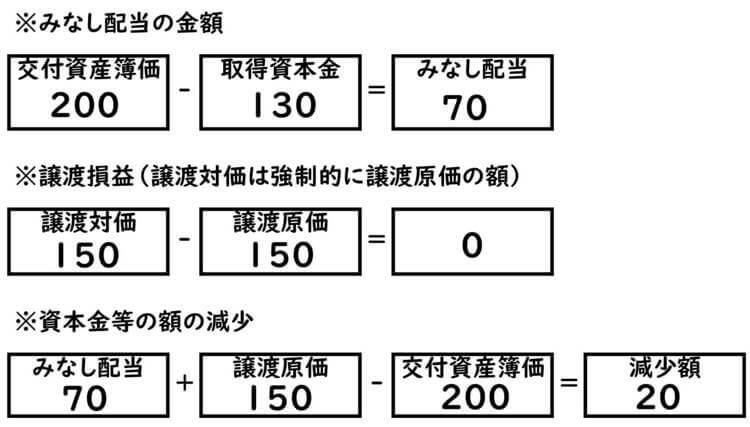

【現物分配を受けた法人(A社)の処理】

被現物法人では、企業結合会計により、保有する株式を引き換えに土地を取得したとみなします。

まずみなしの金額、株式譲渡対価、譲渡損益を把握します。

上記を元に、税務上の仕訳を起こします。

(会社の会計仕訳を、受取配当金と処理する方法も考えられます。)

別4では計上もれのみなし配当の認識、株式譲渡損益の否認を調整します。

ただし、適格現物分配によるみなし配当は、全額益金不算入です。

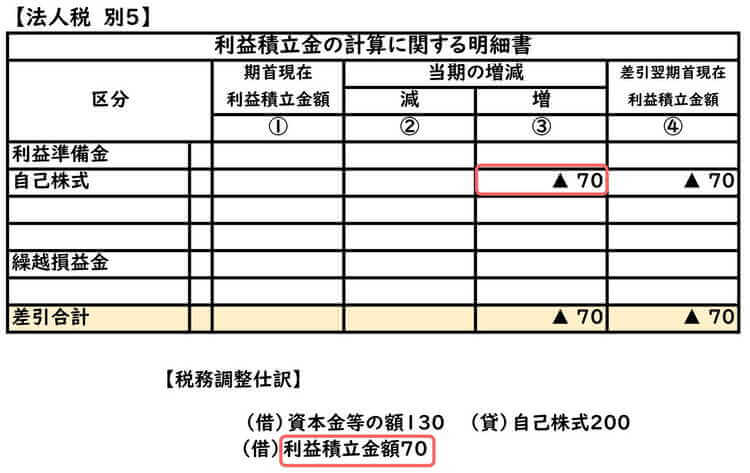

同様に、別5において利益積立金を調整します。

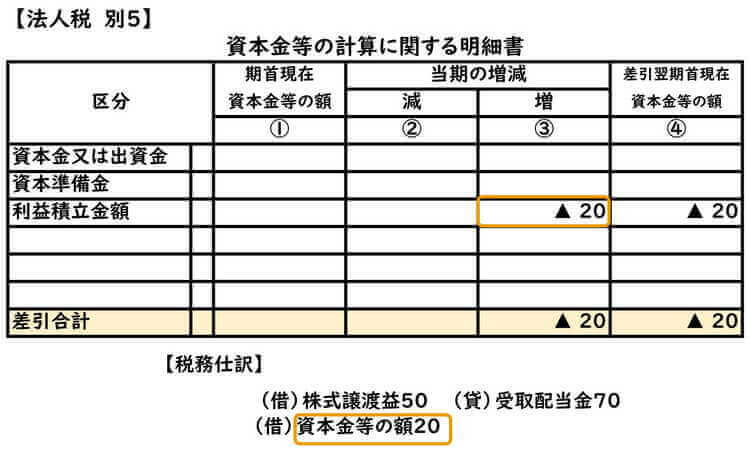

【現物分配法人(B社)の処理】

現物分配をした法人は、簿価により資産を移転したとみなされます。

自己株式の取得の対価は、A社へ移転した土地の簿価200とみなされます。

また、対価200(土地の簿価)からA社の取得資本金130を控除した金額が、みなし配当70とされ、利益積立金が減少します。

税務調整は、通常の自己株式の取得が行われた場合と同様に、別5の利益積立金、資本金等の額のみとなります。

100%グループ内で自己株式取得に伴い、現物分配が行われた場合、譲渡損益は一切生じない事がポイントです。

ただし、みなし配当は認識を適正に認識する必要があります。

根拠法令

法人税法第22条(各事業年度の所得の金額の計算の通則)

法人税法第24条第1項(配当等の額とみなす金額)

法人税法第61条の2第17項(有価証券の譲渡益又は譲渡損の益金又は損金算入)

法人税法第62条の5(現物分配による資産の譲渡)

法人税法施行令第8条(資本金等の額)

法人税法施行令第9条第1項第4号(利益積立金額)

法人税法施行令123条の6(適格現物分配における被現物分配法人の資産の取得価額)

まとめ

今回は、自己株式の取得に伴い、現物分配が行われた場合について、ザックリ説明しました。

100%グループ法人間とそうでない場合では処理方法が異なり、また株式譲渡損益、譲渡対価、みなし配当や減少する資本金等の額を把握する必要があります。

関連会社が比較多い中小法人間でも、しばしば目にする場合もあるため、その違いについて把握しておく必要があります。