丙欄適用者の20万円以下の確定申告不要制度の適用について

日雇い労働者や短期のアルバイトの場合、しばしば丙欄適用による源泉所得税の徴収が行われます。

1年の間に短期労働を繰り返した場合、丙欄適用による源泉徴収票が、複数枚になることもあります。

丙欄適用者の場合、一般的に年末調整は行われない為、確定申告が必要か否か疑問に思う方も少なくありません。

今回は、丙欄適用により複数の給与の支給を受けた場合の所得税の申告不要制度について、ザックリ説明します。

all paints by Ryusuke EnDo

Contents・目次

1つの支払者からの給与とは

1つの支払者から給与の支給を受け、給与の全てが源泉徴収される場合、または年末調整が行われた場合、他の所得が20万以下であれば、所得税の確定申告は不要です。

この所得税の申告不要制度については、広く知られている制度です。

しかし、複数の勤務先から給与の支給を受けた場合、1つの支払者といえるのか、しばしば疑問を抱く方もいます。

この場合の1つの支払者からとは、「複数の勤務先から同時に給与の支給を受けてない」ということです。

ある1つの時点において(例えば現時点など)、給与の支給が1か所である事を指しています。

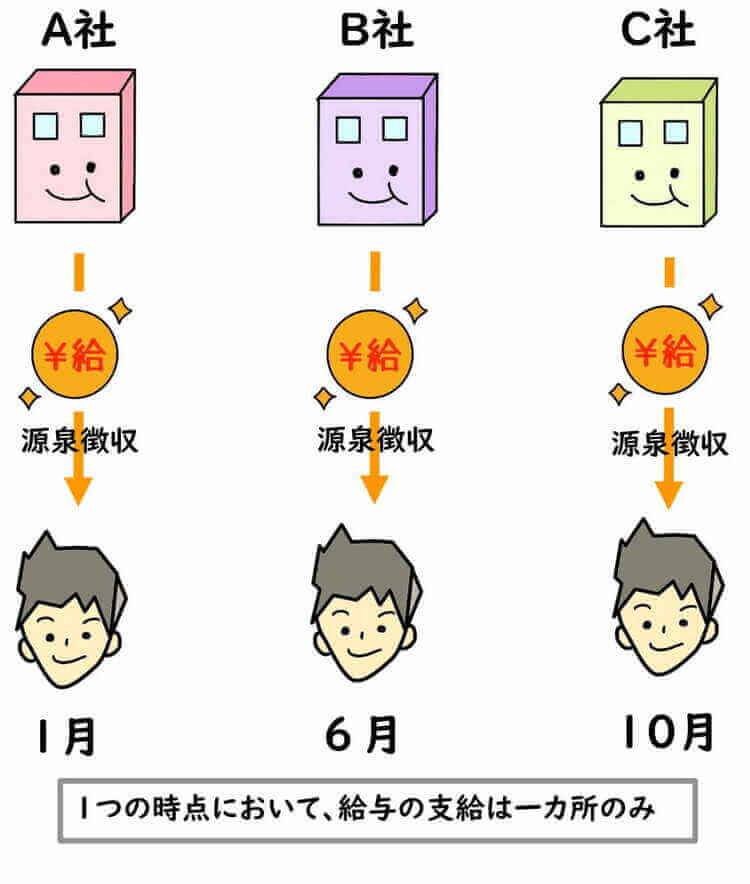

例えば、1月にA社給与、6月にB社給与、10月にC社給与の支給を受けた場合、同時に複数の給与の支給を受けなければ、1つの支払者から支給を受けた事になります。

1年間に複数の異なる職場に勤務した場合でも、同時に複数の勤務先から給与の支給を受けるのではなく、給与の支給が常に1カ所であれば、1つの支払者からの給与として扱われます。

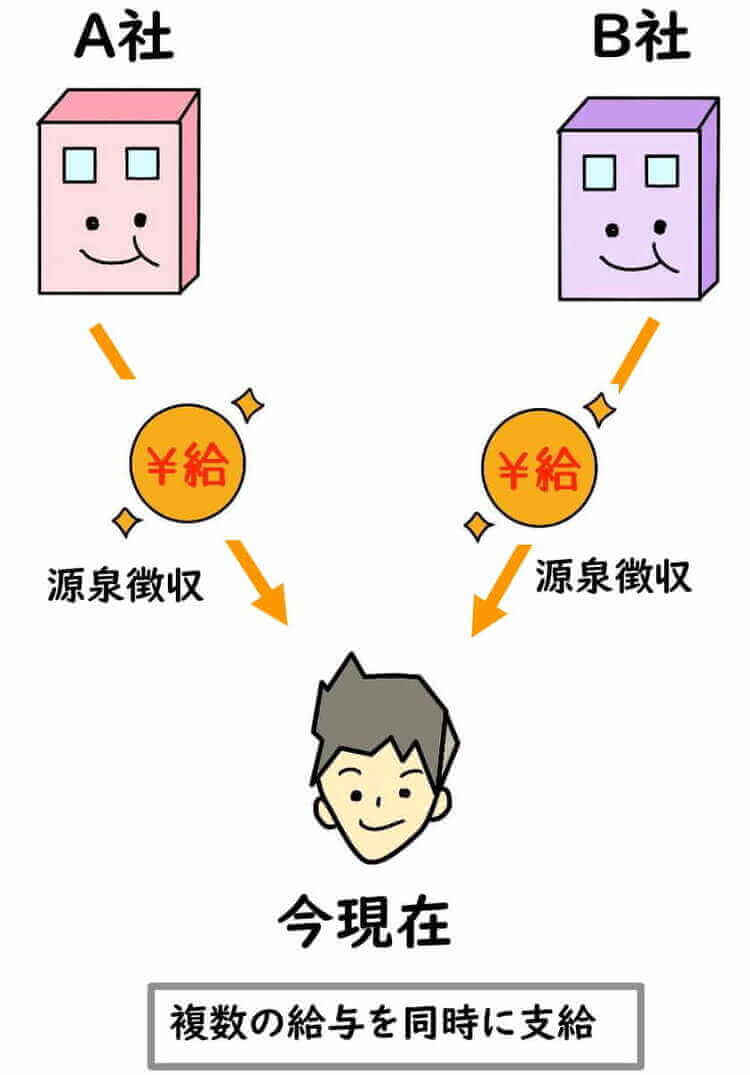

一方で2つの給与とは、会社員が副業でアルバイトをするような場合です。

本業で給与の支給を受けると同時に、副業のアルバイト先でも給与の支給を受けます。

この場合は、2つからの給与の支給となります。

1つの支払先からという点は、あくまでも、ある1つの時点において、複数の勤務先から同時に給与の支給を受けかどうか判断を行います。

丙欄適用者の確定申告不要制度

丙欄適用者とは、日雇い労働者や単発のアルバイト、また2カ月以内の短期のアルバイトをいいます。

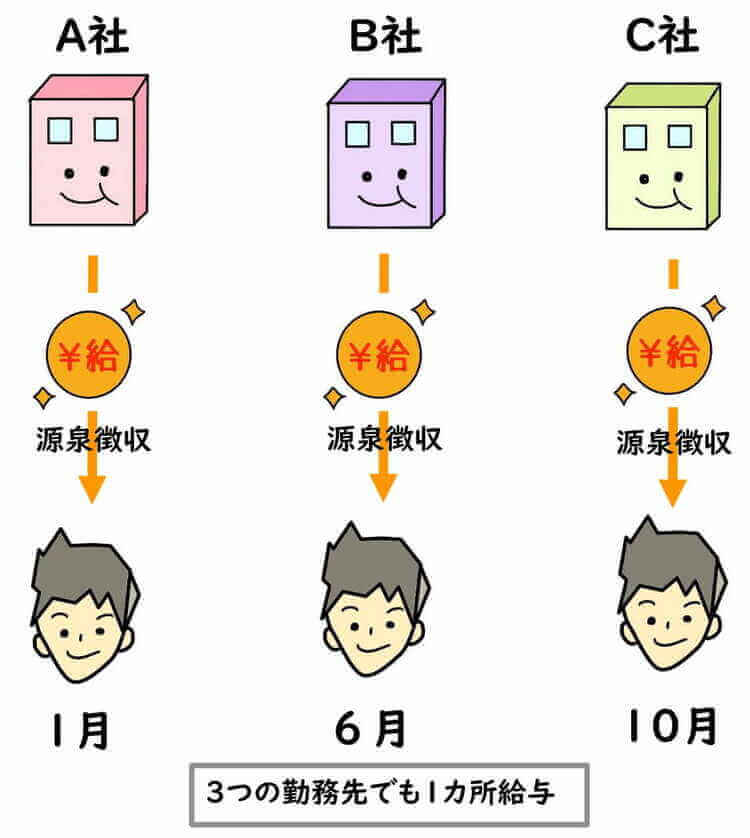

丙欄適用者の場合、1年を通して複数の異なる職場に勤務し、複数の支払先から給与の支給を受ける事も考えられます。

しかし、例え1年に2以上の勤務先から給与の支給を受けていても、複数の給与を同時に支給していなければ、1つ支払者から受けた給与とされます。

丙欄により源泉徴収され、給与以外のその他の所得が20万円以下であれば、所得税の確定申告は不要です。

(ただし、市民税の確定申告は必ず必要です。)

ただし、丙欄適用者の場合は、確定申告により還付になる事も多いため、一度最終的な納税額を計算した方がベターです。

根拠法令

所得税法第121条(確定申告を要しない場合)

所得税法第183条(給与所得に係る源泉徴収義務)

所得税法第185条第1項第3号(賞与以外の給与等に係る徴収税額)

所得税法施行令第309条(日払の給与等の意義)

所得税法基本通達121-4(一の給与等の支払者から給与等の支払を受ける場合)

所得税法基本通達185-8(日額表丙欄を適用する給与等に対する税額の計算)

まとめ

今回は丙欄適用者20万円以下の申告不要制度について、ザックリ説明しました。

複数の勤務先から給与の支給を受けていても、同時に支給を受けなければ、1つの支払者から支給を受けたとされます。

他に所得がなければ申告不要制度の適用が可能ですが、還付になる場合は、確定申告をすることがお薦めです。