確定申告で経費として認められる領収書やレシートの取り扱い

個人事業主や副業を始めた方からは、しばしば、経費計上に必要な書類について質問を受けます。

一般的に、経費計上には領収書やレシートを保管しておく必要があると言われます。

しかし、現金払だけではなく、電子マネー、クレジット、振込、領収書等がないものなど、実際は様々な状況が想定されます。

経費計上には、レシートか?領収書か?疑問に思う方も少なくありません。

今回は、領収書やレシートをはじめとした、経費計上に必要な書類についてザックリ説明します。

all paints By Ryusuke EnDo

Contents・目次

経費計上は第3者に立証可能な書類が必要

個人事業主や副業者、また法人に関わらず、経費として認められる為には、その取引の内容の全てを、第3者に対し客観的に立証可能である書類が必要です。

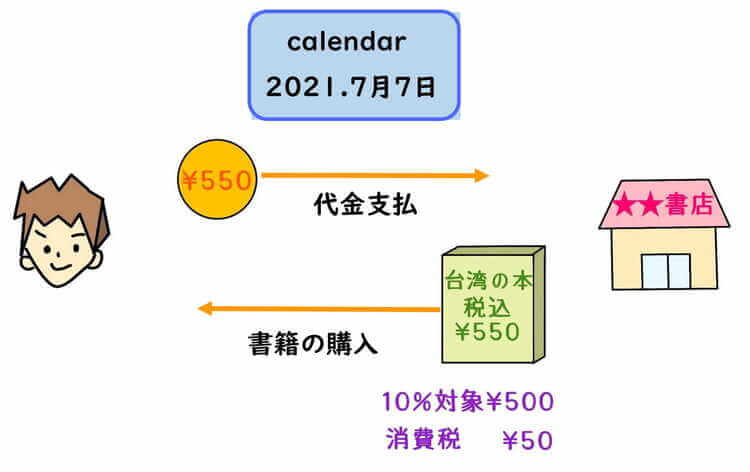

例えば、実店舗で商品を購入した場合、通常は下記の取引内容が想定されます。

上記の内容全てを、客観的に第3者に立証することができる書類が必要です。

商品または物品の購入だけでなく、清掃や保守、修繕等のサービス提供を受ける場合も同様です。

また、オンラインで商品等を購入したり、サービス提供を受ける場合も同様に、取引内容を全て立証する事が可能な書類が必要です。

第3者に立証する為の書類として、領収書やレシート等がよく登場します。

上記の取引イメージを立証する為には、領収書とレシートのどちらの情報量が良いかというと、通常はレシートの方が優れています。

しかし、経費計上に必要な書類は、あくまでも第3者に対し、経費として客観的に立証可能な情報が必要です。

以下、どんな書類を用意すれば第3者に取引内容の立証が可能か考えてみます。

現金払いや電子マネー決済の場合

実店舗で商品や物品を購入する場合、通常は現金払いや電子マネー決済が行われます。

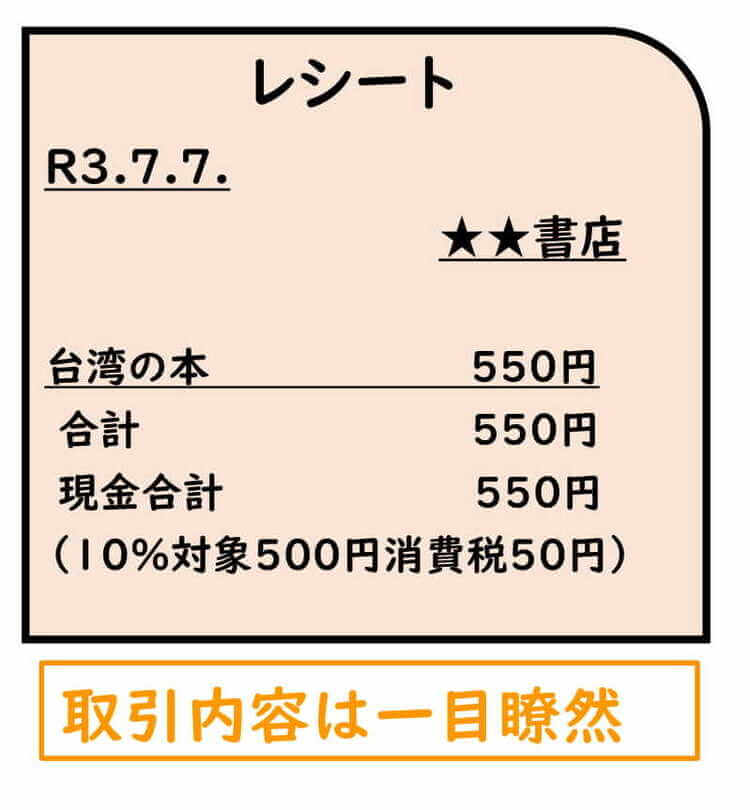

これらの場合、店舗からレシートが発行されます。

レシートには、その取引内容が一目瞭然です。

レシートには、日付、時間、購入店名・品目、購入商品の名称(内容)、軽減税率対象商品、金額、税率ごとの税込・税抜金額合計、消費税の金額など、取引全ての情報が記載されています。

先述のイメージ内容全てが網羅されており、レシートで第3者に立証可能です。

振込や口座引落の場合

振込や口座引落の場合、通常は請求書が発行され、領収書やレシートは発行されません。

(口座引落の場合は、引落済結果等のお知らせをもらうこともあります。)

ただし、通帳等の振込の印字や振込明細や振込控えだけでは、それが何の支払いなのか立証することはできません。

振込の場合、取引内容が記載された請求書と振込明細(通帳等の印字)があり、記載された金額等が一致することにより、第3者に取引内容を客観的に示すことが可能です。

両者を備えておくことで、取引内容を客観的に立証することができます。

実店舗でクレジット決済した場合

実店舗でクレジット決済をした場合、通常はレシートとクレジット控えを受け取ります。

レシートには現金払いをした時と同様に、その取引内容の全てが記載されています。

また、クレジット会社からは締め日ごとに、クレジット利用明細書が発行されます。

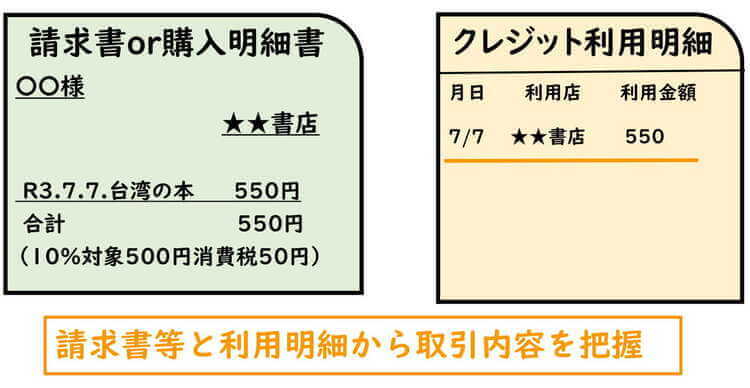

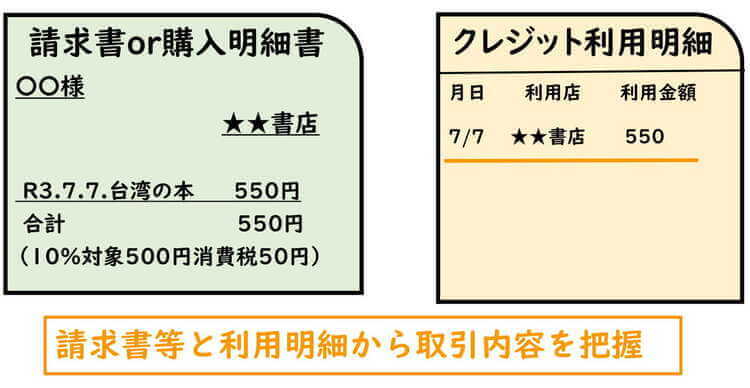

クレジット利用明細書には利用店のみの記載が殆どであり、その取引内容全ては把握できません。

レシートとクレジット利用明細書を合わせることで、取引内容を客観的に把握することが可能です。

この場合のレシートとは、クレジット控えではなく、お店が発行するレシートのことです。

クレジット控えはクレジット会社と端末機械、決済金額の情報だけであり、客観的な取引内容の記載はありません。

オンラインでクレジット決済した場合

Amazonや楽天等のネット通販等、オンラインでクレジット決済をした場合、オンライン上で請求書や決済領収書、その購入明細書のダウンロードが可能です。

ダウンロード等が出来ない場合でも、メール等で受けた購入等・注文内容がプリントアウト可能です。

また、クレジット利用明細書には、利用店や相手先が記載されます。

オンラインで発行される請求書や購入明細とクレジット利用明細書を合わせることで、第3者に取引内容を客観的に立証することができます。

レシートが発行されない場合は領収書を必ずもらう

個人に外注、月謝やサロン、特定の指導料など、サービス提供を受けて現金払いをした場合、レジを通すことが無い為、レシートが発行されないことがあります。

これらの場合、取引内容を明らかにする為、可能な限り請求書を発行してもらう事が望ましいと言われています。

また、現金払いした際は、支払った証明の為、必ず領収書を発行してもらう必要があります。

現金払いしたもののレシートがない場合、請求書と領収書を合わせることで、第3社に取引内容を客観的に立証することができます。

請求書がない場合は、最低でも現金払いの領収書を発行してもらい、但し書きに取引内容を記載してもらう事が望ましいとされます。

金額記載だけの領収書では、その内容が分からない為、第3者に立証可能な情報を付記しておく必要があります。

根拠法令

所得税法第148条(青色申告者の帳簿書類)

所得税法第232条(事業所得等を有する者の帳簿書類の備付け等)

法人税法第126条(青色申告法人の帳簿書類)

法人税法第150条の2(帳簿書類の備付け等)

まとめ

今回は確定申告で経費計上に必要とされる領収書やレシートの取り扱いについて、ザックリ説明しました。

重要な事は第3者に対し、経費であることを客観的に立証可能であることを示すことです。

最も注意すべきは、請求書等の発行がないまま現金払いした場合です。

この場合は、領収書の発行だけが取引内容を証明する媒体になります。

その時の支払い状況に応じ、客観的に取引内容が立証可能な書類を備えておきましょう。