合同会社の法人社員に支給する役員報酬の取り扱い

2006年の会社法施行により合同会社が誕生して以降、法人設立の組織形態として、合同会社を選択する事が一般的になりました。

個人事業の法人成り、会社員の副業の法人化、グループ会社の設立等、多くの場面で活用されています。

合同会社も株式会社と同様、出資者(以下、合同会社の場合は社員)が存在し、グループ会社の場合、しばしば法人が社員となることがあります。

また、法人が業務執行社員(=役員)となり、合同会社の職務執行することも多くあります。

法人が業務執行社員であっても、役員報酬の支給を受ける事が可能です。

今回は、法人の業務執行社員に対して支給される役員報酬の基本的な注意事項について、ザックリ説明します。

all paints by Ryusuke Endo

役員報酬は法人に対して支給する

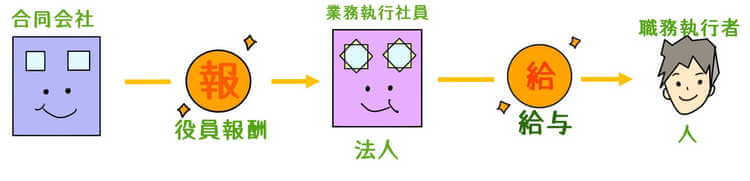

法人が業務執行社員になる場合、法人自体が役員に該当します。

ただし、法人という組織そのものは、職務を行う事ができません。

法人や役員になった場合は、法人が職務執行者(人間)を選任し、実際の業務は職務執行者が行います。

合同会社から支給される役員報酬は、必ず法人に対し定期同額給与を支給します。

そして職務執行者に対しては、法人社員である合同から給与が支給されます。

合同会社から直接、職務執行者に対して給与を支給することがないよう注意しましょう。

役務提供として課税取引

個人に支給する役員報酬は、通常の給与と同様、不課税取引とされています。

ただし、法人の業務執行社員に支払う役員報酬に給与所得課税はあり得ません。

労働の対価ではなく役務提供サービスとされています。

法人の業務執行社員に支払う役員報酬は、現行では不課税取引ではなく、課税取引とされています。

役員報酬は源泉徴収不要

個人に対する役員報酬は、源泉所得税の徴収が行われます。

しかし、法人に対する役員報酬(委任契約による役務提供)は源泉所得税の徴収が不要です。

法人の業務執行社員に支払う役員報酬は、源泉徴収の対象とされません。

役員報酬は経営に従事している事が前提

株式会社の場合、役員報酬は社長をはじめ経営に従事している取締役に対して支給されます。

株主に対して支給される事はありません。

合同会社の場合、業務執行社員は必ず社員(=出資者)である必要がありますが、経営従事の実態がなく、単なる社員(出資者)の立場と変わらない事も考えられます。

そのような場合は、最悪、損金不算入となる可能性もあります。

役員報酬を支給する場合は、建前として経営に従事している実態が必要です。

まとめ

今回は、忘れがちな合同会社の法人業務執行社員の報酬について、その注意点をザックリ説明しました。

個人から法人成り等の場合、通常法人が業務執行社員になることはありません。

しかし、グループ法人の間で合同会社が設立される事があります。

法人が業務執行社員になる場合、個人に役員報酬を支給する場合の相違点について、チェックしておく必要があります。