個人事業主が法人成りした場合の資産負債の会社への引継ぎについて。

個人事業主が法人化を検討する場合、資産や負債を「法人へ引き継ぐ」と希望する方がいます。

法人成りにより、個人事業時代の資産等が、自然に法人に移転すると思う方もいます。

しかし、個人と法人はお互い第3者であり、個人の資産や負債が法人へ引き継がれることはありません。

この場合の「引き継ぐ」とは、一般的に、法人へ資産を譲渡すること、法人が負債を引き受けること、現物出資による会社設立の事をいいます。

今回は、個人事業主が法人成りした場合の資産・負債の引継ぎに関する取り扱いについて、ザックリ説明します。

all paints by Ryusuke Endo

Contents・目次

個人から法人へ資産・負債の引き継ぎとは

個人事業主が法人化した場合、個人事業時代の固定資産などを、法人化後も使用することがあります。

また金融機関との話し合いにより、個人事業時代の借入金を、法人が引き継ぐことがあります。

しかし前述の通り、お互い独立した第3者であるため、資産・負債が自然に引き継がれることはありません。

個人所有の資産は個人のものであり、個人の借入金は個人が返済すべき債務です。

この場合の資産・負債を引き継ぐとは、主に以下の3点のことを指します。

①法人へ資産を譲渡すること

②法人が個人事業時代の負債を引き受けること

③現物出資による会社設立

上記の取引が行われることで、結果的に法人が引き継いでいるだけです。

資産・負債の引き継ぎを検討する場合、まずはその実態を捉えます。

そして税務上の相違点や懸念材料をクリアする必要があります。

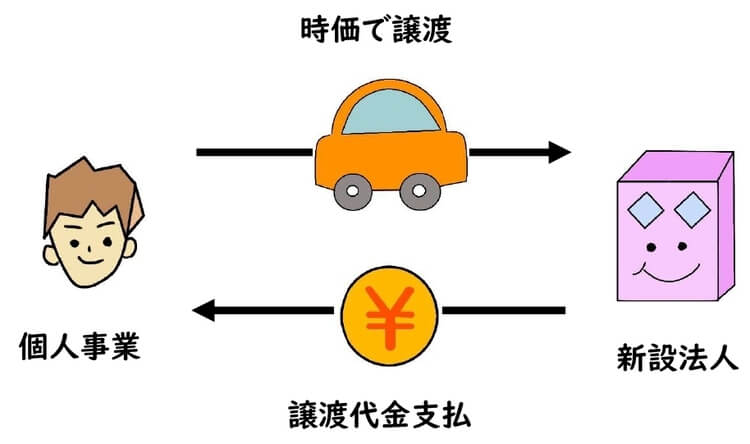

個人から法人に対する資産の譲渡

個人事業から法人化へ資産を引継ぐ際、最もシンプルな方法は譲渡です。

主に個人事業で使用した固定資産(機械、車両、備品)を、法人へ引き継ぐ場合に行われます。

この場合、個人から法人へ固定資産を、その時の時価で譲渡したものとして取り扱われます。

車両や備品等の固定資産の場合、その時の適正な中古価額とすることが自然です。

なお、個人事業時代の棚卸・在庫等を法人へ移転することもあります。

この場合は、単純に個人から法人に対する通常の販売です。

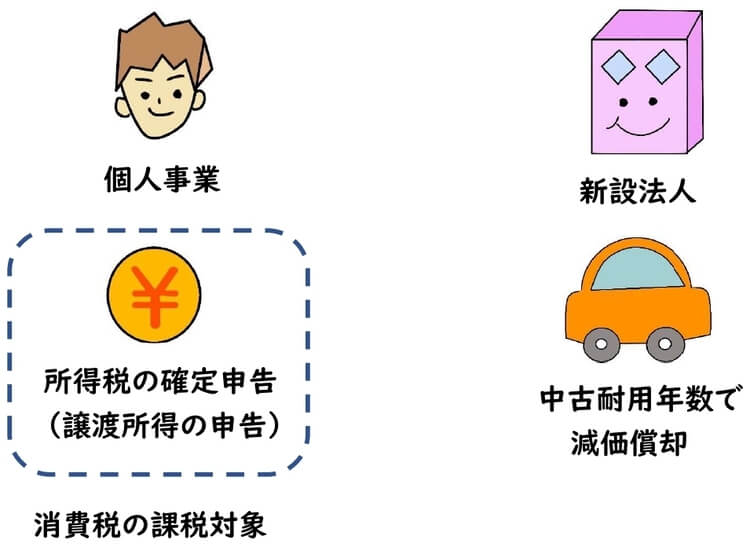

個人から法人へ固定資産を譲渡した場合、個人は所得税の確定申告(総合譲渡所得)が必要です。

在庫を販売した場合は、今まで通り個人の事業所得になります。

注意事項は、個人が消費税の課税事業者である場合、固定資産の譲渡も消費税が課税されます。

一方、法人においては、中古耐用年数等により、適正に減価償却します。

車両など登録を要するものは、確実に法人名義に変更します。

また、個人から法人に対する譲渡は、必ず時価で行う必要があります。

しかし、時価という概念は問題になることも多く、不明な場合も多々あります。

車両や備品等は適正な中古市場などの価額、また土地建物等は専門家等への依頼が無難です。

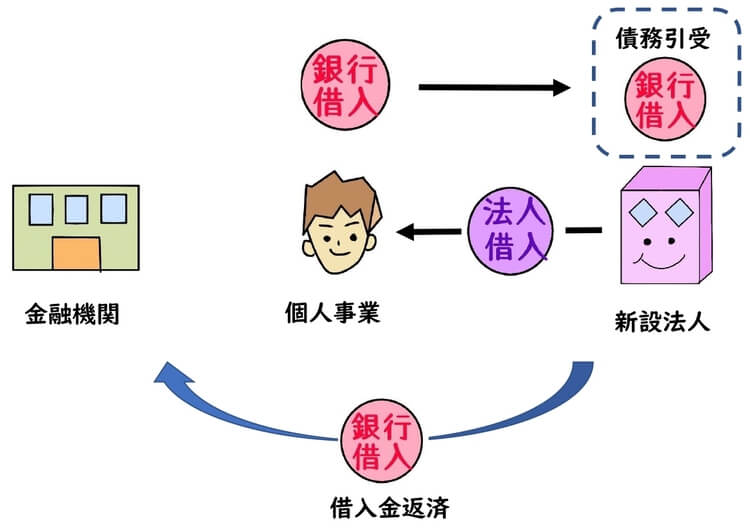

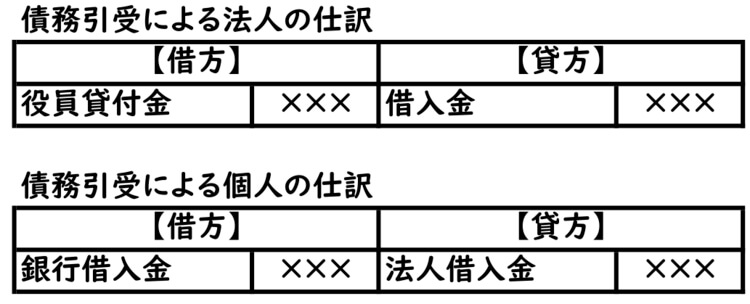

法人が行う個人の債務を引き受け

個人事業から法人化へ負債を引継ぐ方法は、主に法人による債務引き受けです。

金融機関等の話し合いにより、個人事業時代の借入金やリース債務等を法人が引き受け、以後法人から返済が行われます。

しかし、債務引き受けは、法人による個人借入金の肩代わりではありません。

返済は法人から金融機関に対し行われますが、個人借入金は個人が負担すべき事実は変わりません。

法人が個人の債務を引き受けた場合、法人から個人(役員)に対し、借入金と同額の貸付(役員貸付金)が行われたとされます。

金融機関の借入金返済は法人から行われますが、個人は法人からの借入金を返済する必要があります。

個人が法人に対し全く返済しない場合、法人が個人の借入金を肩代わりしたと扱われ、役員給与課税をされる恐れもあります。

法人が債務を引き受けた場合、個人と法人との間で、金銭消費貸借契約を交わし、必ず返済実績を作る必要があります。

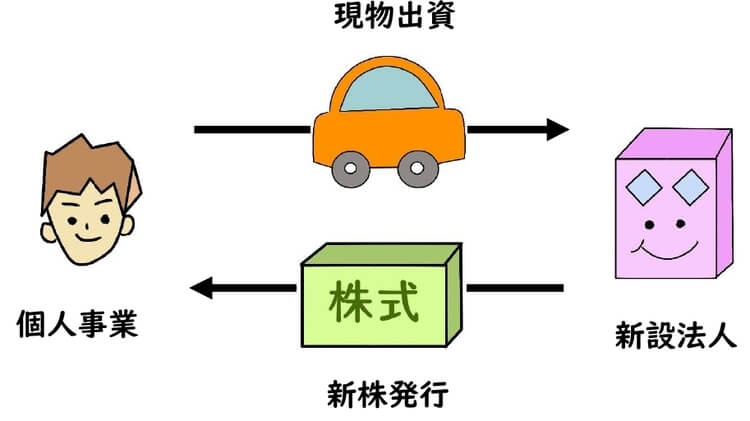

現物出資による法人設立

法人設立時、個人事業時代の資産を引き継ぐ方法として、現物出資があります。

法人設立は通常、株主や出資者の金銭払込で行われますが、現物出資は金銭以外を提供する方法です。

個人事業で使用した固定資産を現物出資することで、結果的に個人事業時代の固定資産が、法人へ引き継がれます。

現物出資をする財産は、適正時価を専門家等に依頼した方が無難です。

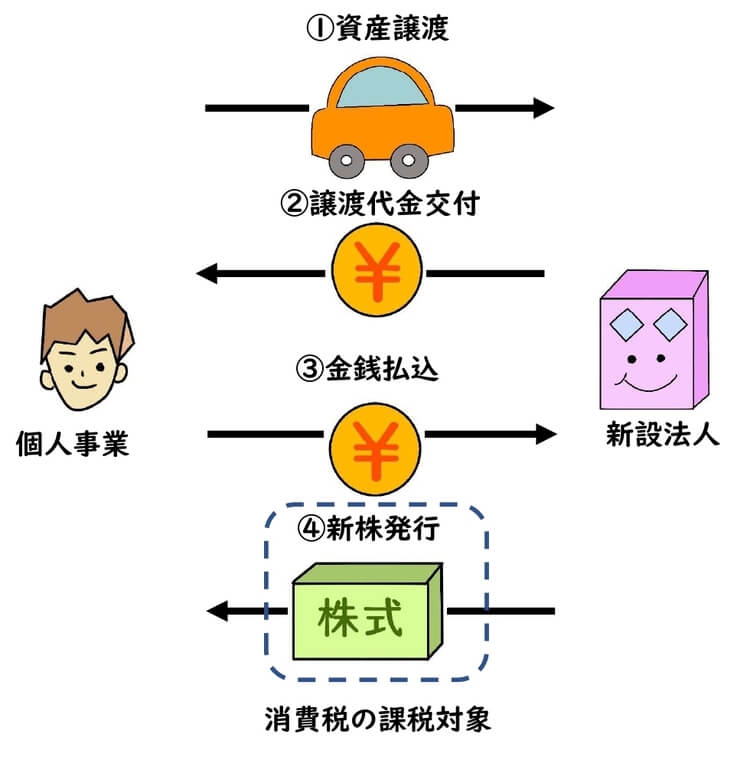

しかし、現物出資を行った場合、個人が取得した「法人株式の時価相当額」に消費税が課せされます。

現物出資をした固定資産等を時価で一度法人に譲渡し、その譲渡代金を金銭払込し、株式を取得したと取り扱われます。

故に、譲渡代金相当額=新株発行価額に、消費税が課税されます。

現物出資時に消費税の課税事業者の場合、消費税が課税対象であることを留意する必要があります。

法人と個人と明確に分離した方がベター

個人から法人化した場合、個人と法人を明確に分離することが最も理想的です。

シンプルに金銭出資により設立し、個人事業時代の借入金は、個人名義で最後まで返済し、第3者である法人を絡ませるべきではありません。

個人と法人を明確に区別することができれば、寄附金課税、役員給与課税などの面倒な問題も発生しません。

また、個人から法人へ資産の譲渡等や現物出資等を行わなければ、いわゆる「時価」とういう不明確な問題も発生しません。

万が一、土地や建物などを譲渡・現物出資する場合、必ずその時価が問題になります。

金銭出資等のシンプルな会社設立であれば、税務上の懸念材料を減らすことが可能です。

なおかつ、消費税の課税取引である懸念をすることもありません。

個人から法人化する場合は、可能な限り、個人事業時代の資産・負債の引継ぎは避けた方が無難です。

根拠法令

・消費税法施行令第2条第1項第2号(資産の譲渡等の範囲)

・消費税法施行令第45条第2項第3号(課税資産の譲渡等及び特定課税仕入れに係る消費税の課税標準の額)

・消費税法基本通達11-4-1(現物出資に係る資産の取得)

まとめ

今回は、個人事業主が法人成りした場合の資産負債の会社への引継ぎについて、ザックリ説明しました。

個人と法人がお互いに第3者であり、法人成りに伴い資産・負債が自然に移転することはありません。

法人成りを検討する場合、安易に法人へ資産・負債を引き継がせることなく、シンプルな法人設立を心がけた方が賢明です。