事業所得の修正申告書の作成の注意事項。当初の会計帳簿を遡って修正・訂正仕訳はしない。

所得税の確定申告を誤り納税額が過少だった場合、修正申告書の提出が必要です。

個人事業主の場合、修正申告の主な要因は、売上計上もれ or 経費過大です。

事業所得の金額が増加することで、追加の所得税額が算出されます。

しかし、修正申告の会計処理を、既に経過した年度に遡って行うことはできません。

今回は、事業所得の修正申告の注意点について、ザックリ説明します。

ALL PAINTS BY RYUSUKE ENDO

事業所得の修正申告書の作成の流れ

売上計上もれや経費計上過大により、納税額が過少だった場合、修正申告書が必要です。

修正申告書の作成の方法は、至ってシンプルです。

本来、計上すべきだった売上を計上し、または過大だった経費を減少させることで、正しい所得金額と納税額を算出します。

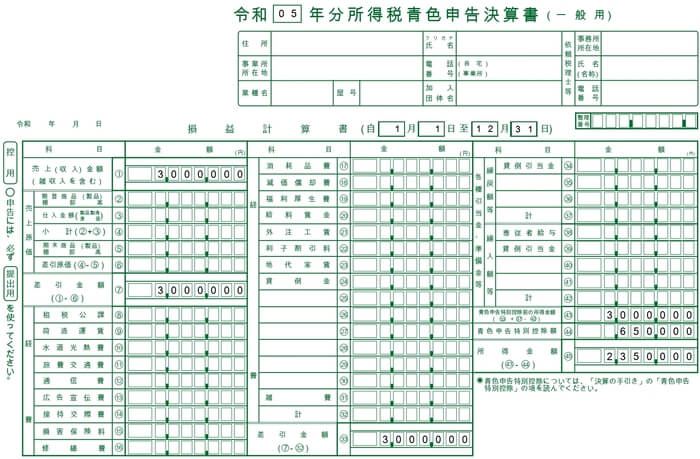

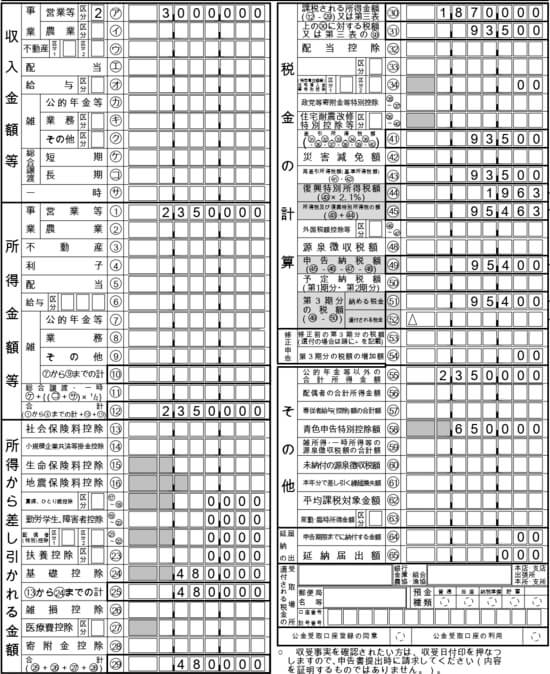

例えば、×1年 売上3,000,000円だった場合、当初の損益計算書、確定申告書は以下の通りです。

(※経費なし、青色申告特別控除のみ)

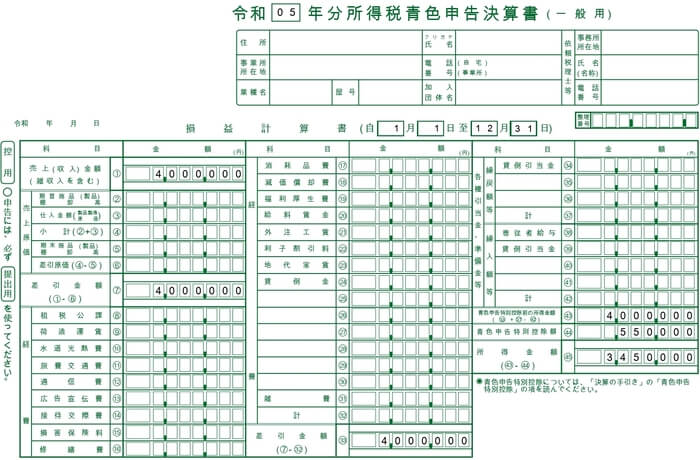

その後売上計上もれ1,000,000円が発覚した場合、1,000,000円を売上を追加計上します。

以下の通り、修正後の損益計算書を作成し、適正な事業所得を算出します。

ただし、上記の修正後の損益計算書は、適正な事業所得を算出するために作成したに過ぎません。

実際に1,000,000円売上計上をする会計処理をすることはしません。

税務署に提出することもなく、事業所得算出の根拠として、手許に保管しておくだけです。

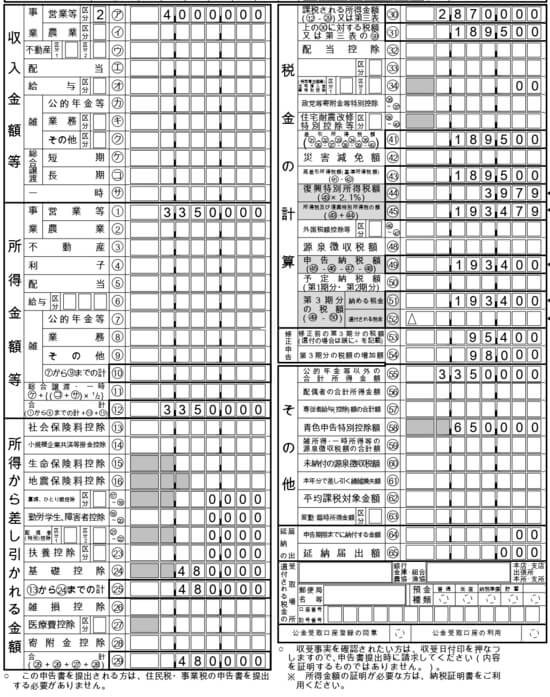

適正な事業所得が算出されたのち、税務署に提出する修正申告書を作成します。

税務署に提出する修正申告書は、上記のみです。

正しい所得金額に修正することで、適正な所得税額が算出されます。

修正申告は、修正申告単体で行います。

修正年度に遡り、修正の会計処理をすることはしません。

修正申告書の作成でよくある質問

前述の通り、修正申告はそれ単体で行います。

誤った年(×1年)の会計帳簿や総勘定元帳を元に修正処理を行います。

よって、修正の元となった年度の会計帳簿を、遡って売上計上もれを追加計上してはいけません。

売上計上もれだった年(×1年)は、売上計上もれのままにしておきます。

貸借対照表や損益計算書も、当初の申告の状態にしておきます。

修正申告による所得の増減は、あくまでも修正申告書単体で処理を行います。

ただし、事業所得算出の為に作成した修正後の損益計算書は、手許に控えておく必要があります。

修正申告をした翌年の会計処理

修正申告を行った場合、その翌年の会計処理はその実態に応じ、適宜処理を行います。

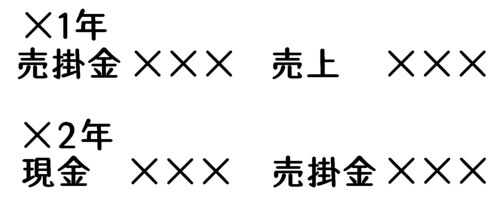

例えば、〆後売上がある場合、適正な経理を行うと、貸借対照表に売掛金が計上されます。

翌年、売掛金回収時に売掛金を取り崩す事で、売掛金が0円になります。

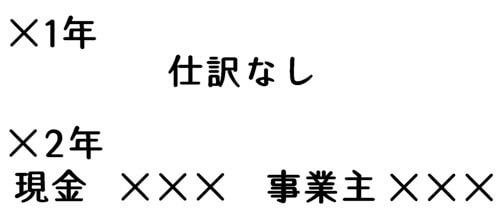

しかし、〆後売上を売上計上もれとして修正申告した場合、貸借対照表に売掛金は計上されていません。

修正申告に伴う売上計上もれの会計処理は、一切、行わないからです。

このような場合、翌年の売掛金回収時は、事業主として処理をします。

修正申告された方の場合、遡って会計処理を行い、連年の貸借対照表の残高が変動してしまっている方が見受けられます。

事業所得の修正申告を行う場合、くれぐれも当初の総勘定元帳を修正することがないよう、注意する必要があります。

まとめ

今回は、事業所得の修正申告書の作成の注意事項について、ざっくり説明しました。

修正申告した場合、修正年度に遡って会計処理をしてしまい、当初の総勘定元帳を修正してしまう方が見受けられます。

修正申告は、誤った処理を修正するための申告であるため、誤った会計帳簿は誤ったままである必要があります。

事業所得の修正申告は、会計帳簿を変更しないよう、注意する必要があります。