特定口座の配当・株式譲渡を確定申告した場合の国民健康保険や税金の影響ついて。

令和5年分の確定申告より、所得税と市民税の申告方法の一致が強制となりました。

特定口座や繰越損失を確定申告した場合、国保等に影響することがあります。

株式運用者の中には、申告の判断に悩む方も多いようです。

今回は、特定口座の配当・株式譲渡の確定申告をした場合、影響が生じる税金等について、ざっくり説明します。

なお、ここでは具体的な数値ではなく、影響が生じる内容について説明しています。

all paints by RYUSUKE ENDO

Contents・目次

特定口座の株式譲渡や配当金を申告した場合の影響

特定口座で運用する株式譲渡・配当金は、原則、確定申告不要です。

株式譲渡益も配当金も源泉徴収されているので、確定申告をする必要はありません。

しかし、確定申告をすると所得税が軽減・還付される場合があります。

1つ目は、配当金を第1表(総合課税)で、配当控除を適用する場合。

2つ目は、外国税額控除を適用する場合。

3つ目は、複数の特定口座の株式譲渡損失、譲渡利益、配当金を損益通算する場合。

4つ目は、株式繰越損失と特定口座の株式譲渡益や配当金に、繰越控除を適用する場合など。

主として、上記を適用すると、所得税が軽減・還付される場合があります。

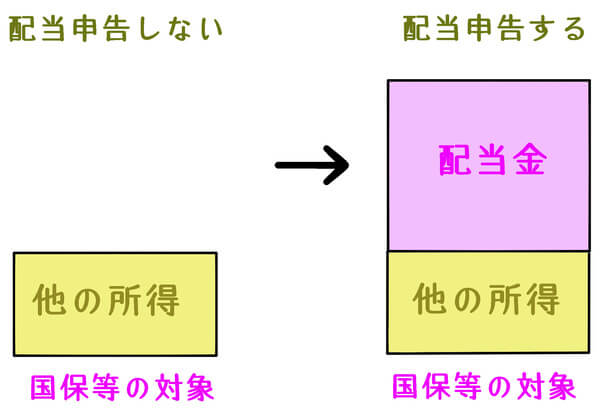

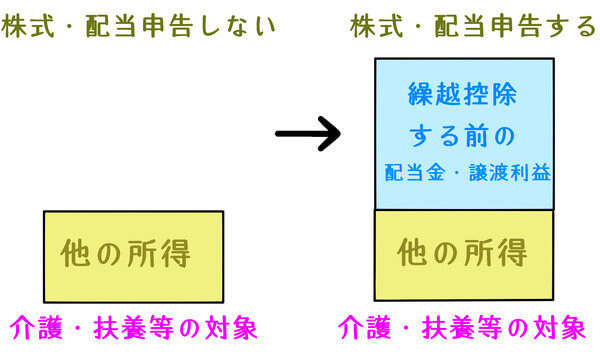

しかし、申告不要の所得を申告することで、確実に所得を押し上げます。

所得が増加すると、国民健康保険等も伴って変化します。

上記の申告を行う場合の影響を、ざっくりと理解しておく必要があります。

①総合課税で配当金の申告と配当控除を適用する場合

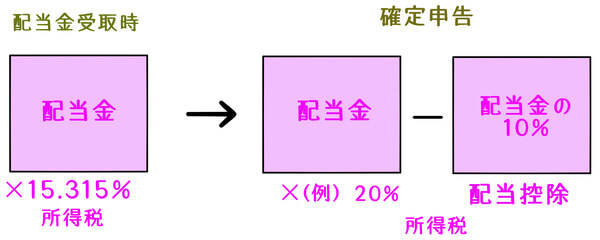

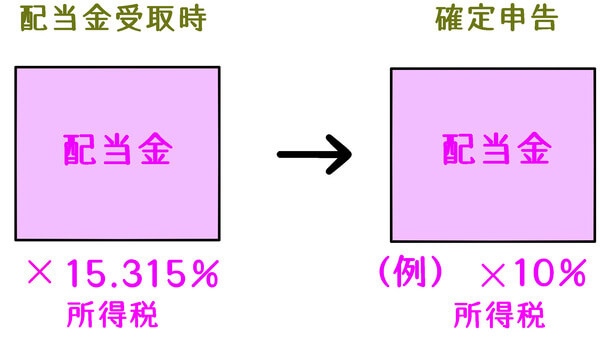

配当金を総合課税で確定申告すると、配当金は自身の所得税率で課税されます。

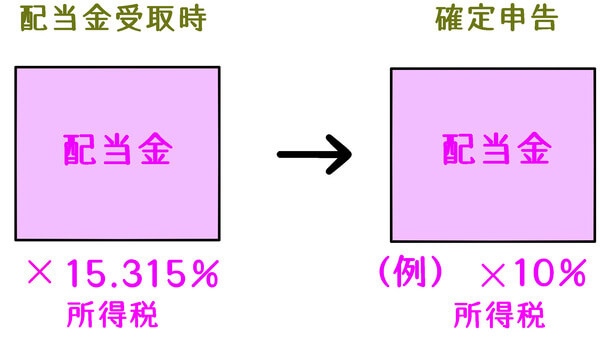

元々配当金は、所得税15.315%が源泉徴収されます。

所得税率が5%、10%の方であれば、総合課税で確定申告した方が有利に働きます。

また、国内上場株式等の配当金の場合、課税所得1,000万円以下であれば、配当の10%の金額について、配当控除が適用されます。

所得税率20%の方であれば、配当控除を適用すれば、確定申告した方が有利な場合もあります。

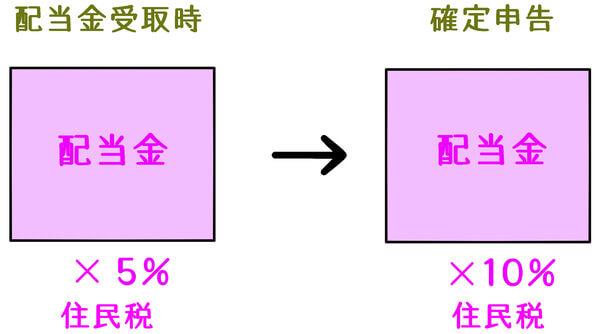

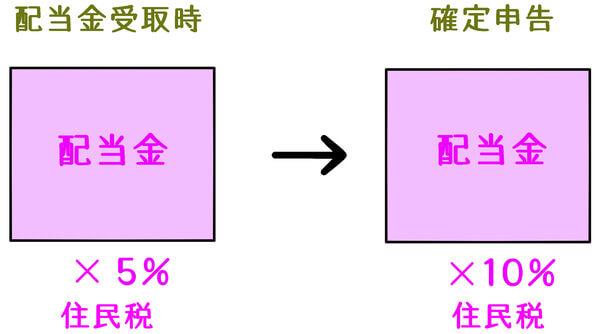

ただし、元々5%で源泉徴収された配当金の市民税率は、確定申告すると10%になります。

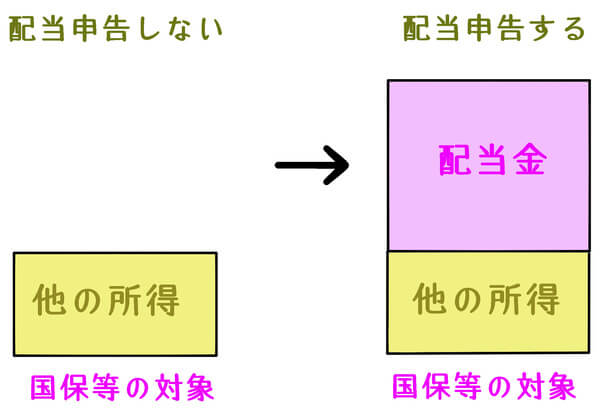

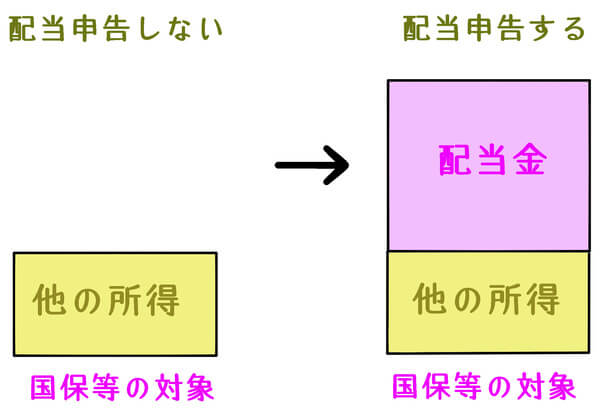

そして、申告不要の配当金を確定申告するため、配当所得は国保、高齢者保険料、介護保険料(以下、国保等)の対象になり、保険料を増加させます。

配当金の確定申告や配当控除の適用は、申告による有利・不利の考慮が必要です。

また、所得税、市民税、国保等にどう影響を及ぼすか、試算することが必要です。

②総合課税で配当金の外国税額控除を適用する場合

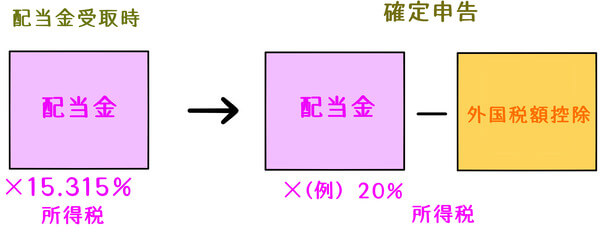

配当金に外国税額が課された場合、確定申告することで、所得税額の軽減が可能です。

(外国税額控除の対象になる外国税額の場合。)

総合課税で確定申告すると、前述①と同様、配当金は自身の所得税率で課税され、確定申告をした方が有利になる場合があります。

また、外国税額控除の適用により、所得税額が軽減できることがあります。

ただし、上記①と同様に、元々5%で源泉徴収された配当金の市民税率は、確定申告することで10%になります。

そして、申告不要の配当金を確定申告するため、配当所得は国保等の対象になり、保険料を増加させます。

外国税額控除を総合課税で適用した場合、所得税、市民税、国保等との兼ね合いを試算することが必要です。

③申告分離課税で配当金の外国税額控除を適用する場合

外国税額控除は総合課税だけでなく、申告分離課税の方法でも可能です。

申告分離課税による配当金の税率と源泉徴収税額率は、所得税15.315%、住民税5%と変化しません。

申告分離課税で確定申告した場合、所得税率15.315%から外国税額が控除され、所得税額が軽減されます。

市民税率5%に変化ありません。

ただし、申告不要の配当金を確定申告するため、配当所得は国保等の対象になり、保険料を増加させます。

外国税額控除を総合課税で適用した場合と同様に、所得税、市民税、国保等との兼ね合いを試算することが必要です。

④複数口座の譲渡損失・利益・配当金を損益通算する場合

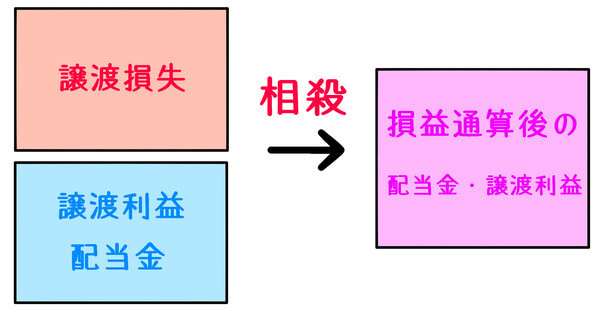

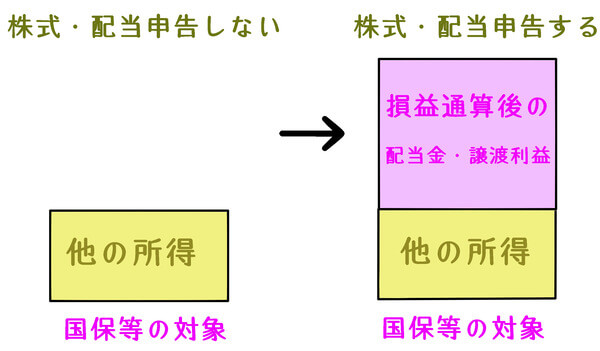

特定口座を複数保有する場合、申告分離課税により、譲渡利益・損失・配当金の損益通算が可能です。

損益通算後も譲渡損失が残るとき、即ち、譲渡損失の方が大きい場合、国保等に影響することはありません。

一方、譲渡利益の方が大きい場合、国保等に影響します。

損益通算後の配当金・譲渡利益は、そのまま国保等の対象になります。

なお、譲渡利益の方が大きい時でも、所得税や市民税は増加しません。

元々、譲渡利益から所得税15.315%と市民税5%が源泉徴収されています。

申告分離課税により確定申告しても、所得税15.315%と市民税5%に変わりないからです。

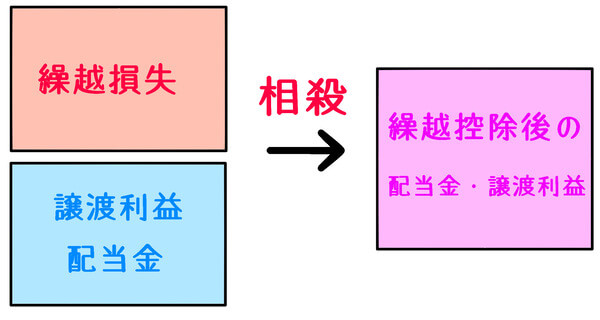

⑤株式譲渡益や配当金について繰越控除を適用する場合

株式繰越損失がある場合、申告分離課税により、譲渡利益や配当金から繰越控除が可能です。

繰越控除後も損失が残るとき、即ち、繰越損失の方が大きい場合、国保等に影響することはありません。

ただし、介護保険料に影響を及ぼします。

また、扶養控除の判定となる所得にも影響します。

一方、譲渡利益や配当金の方が大きい場合、国保や高齢者保険料にも影響します。

なお、譲渡利益の方が大きい時でも、所得税や市民税は増加しません。

元々、譲渡利益から所得税15.315%と市民税5%が源泉徴収されています。

申告分離課税により確定申告しても、所得税15.315%と市民税5%に変わりないからです。

株式・配当税制はトータル的な思考をもって計算する

株式・配当金税制は、複数の計算方法があり、それらの申告・選択の有無は、納税者次第です。

しかし、いずれの方法が最も最適になるのかは、実際に計算をしてみないとわかりません。

所得税が軽減される一方、国保の増加が懸念されるため、トータルによる計算配慮が必要です。

更に、ここでは説明していませんが、高齢者の場合、申告をすることで、医療費負担割合が増加することもあります。

株式・配当税制は、単純な損得勘定ではなく、トータル的思考から申告することが肝要です。

根拠法令

所得税法第92条(配当控除)

租税特別措置法 第8条の4 (上場株式等に係る配当所得等の課税の特例)

地方税法第32条第13項、15項(所得割の課税標準)

地方税法第313条第13項、15項(所得割の課税標準)

地方税法第第314条の9(配当割額又は株式等譲渡所得割額の控除)

まとめ

今回は、特定口座を確定申告した場合の影響について、ザックリ説明しました。

大切なことは、申告による影響を、トータルで実際に試算することです。

具体的に金額を算出してみない限り、申告による影響はみえてきません。

特定口座を申告する際は、一度、トータル的な視点で考えてみる必要があります。