法人が上場株式などの有価証券を取得した場合の経理とその注意点。

株価上昇に伴い、小規模法人でも上場株式を取得する法人が増えました。

小規模法人の場合、クラウド会計により、自社で法人税の確定申告完結も可能です。

しかし、有価証券を複数回&複数銘柄を取得する場合、日々の会計記帳は一工夫必要です。

今回は、法人が上場株式を取得した場合の経理と注意点について、ザックリ説明します。

all paints by RYUSUKE ENDO

有価証券売却時に困らない経理が鉄則

証券会社から有価証券を取得する場合、通常は、同一銘柄を複数回購入することが殆どです。

有価証券を取得した場合、いずれ売却する時が到来します。

有価証券売却損益は、売却収入から有価証券の簿価(購入代金)を差し引いた金額です。

そして、その有価証券の簿価は、いわゆる移動平均法で算出する必要があります。

その為には、一般的に有価証券元帳を備えつけ、購入毎に平均単価を算出する必要があります。

しかし、自社経理法人の場合、有価証券元帳を備えている法人はあまり見られません。

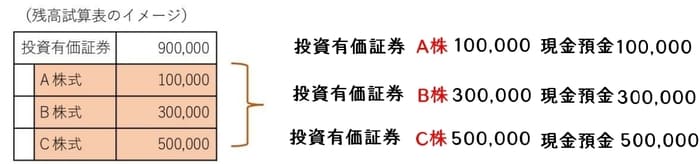

取得時に単に有価証券と経理すると、有価証券勘定に様々な銘柄の有価証券が混在します。

いざ有価証券の一部を売却した場合、混在する有価証券勘定から、売却した有価証券の簿価を探し出す必要があります。

正確な有価証券の譲渡損益を算出できないことが多々あります。

法人の有価証券購入時は、売却時に平均単価を算出できるよう、一工夫する必要があります。

有価証券勘定に銘柄ごとの補助科目を設定

法人の有価証券購入時、一般的に、以下の経理処理が行われます。

![]()

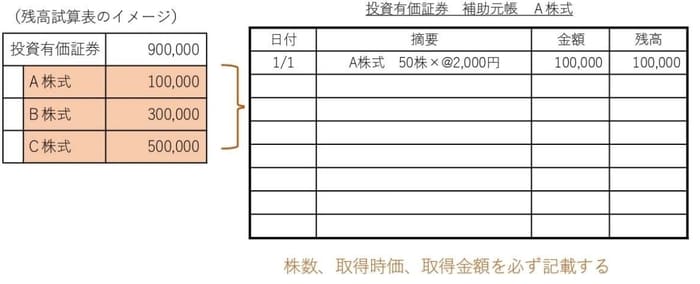

そして上記経理の際、有価証券の銘柄ごとに補助科目設定を行います。

試算表上では銘柄ごとの簿価を確認することができます。

そして必ず摘要に「銘柄、株数、購入時価」を記載します。

銘柄ごとの補助科目元帳が、有価証券元帳の役割を果たします。

有価証券追加取得時も、株数と株数合計、補助科目残高から平均単価と簿価を把握可能です。

結果的に、移動平均法による売却原価の算定が可能になります。

有価証券売却時には、売却原価の算定も容易になります。

【例:A株式を10株売却した場合】

法人の有価証券取得時は、その後の売却を意識し、経理を一工夫する必要があります。

基本的に有価証券評価損益は計上できない

法人によっては、有価証券の期末時価を算定し、有価証券評価損益を計上する法人もあります。

会計上においては、有価証券評価損益を計上しても構いません。

しかし、法人税法上は、法的整理の事実がある場合等を除き、評価損益の計上はできません。

ただし、簿価が時価と比較して50%以上下落した場合、有価証券評価損が計上可能です。

その場合も、銘柄ごとの補助科目の残高(簿価)が役に立ちます。

各補助科目残高と、期末評価額(株数×時価)を比較し、50%以上の下落の判断が可能です。

法人の有価証券購入時は、補助科目設定が有用に機能します。

必ず有価証券勘定に、銘柄ごとの補助科目設定した方がベターです。

根拠法令

法人税法第33条(資産の評価損)

法人税法施行令第68条(資産の評価損の計上ができる事実)

法人税法施行令第68条の2(再生計画認可の決定に準ずる事実等)

法人税法基本通達9-1-7(市場有価証券等の著しい価額の低下の判定)

まとめ

1人社長法人などの場合、投資のために有価証券を購入する法人も少なくありません。

同一銘柄を複数回購入する場合、本来は有価証券元帳の作成が必要です。

ただし、経理の一工夫により、スムーズな売却損益算定が可能です。

また評価損益の計上不可など、基本的税制を知る必要もあります。

後々困ることがないように、スタートからきっちりすることを念頭に置いた方がベターです。