インボイス登録により年の中途で課税事業者になった場合の課税売上高の確認方法。

インボイス登録により課税事業者になった方から、2割特例の適用可否について相談があります。

基準期間の課税売上高を、正確に認識できていないことが要因です。

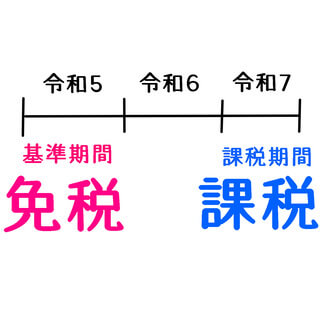

令和7年分の消費税を2割特例により計算する場合、基準期間=令和5年分の課税売上高を正確に捉える必要があります。

今回は、インボイス登録により年の中途で課税事業者になった場合の課税売上高の確認方法確認方法について、ザックリ説明します。

以下、売上高に非課税や課税対象外がないことを前提としています。

All Paints By Ryusuke Endo

Contents・目次

令和5年分の課税売上高の判定方法について

令和7年分の消費税を2割特例により計算する為には、令和5年分の課税売上高が1,000万円以下であることが条件です。

令和5年分の課税売上高は、令和5年1月から12月まで1年間の売上高を捉える必要があります。

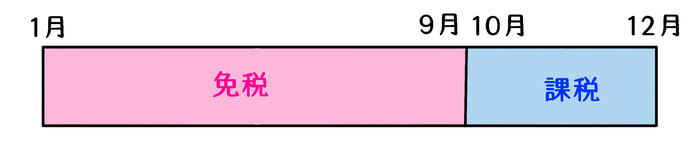

注意点は、年の途中で課税事業者になったことです。

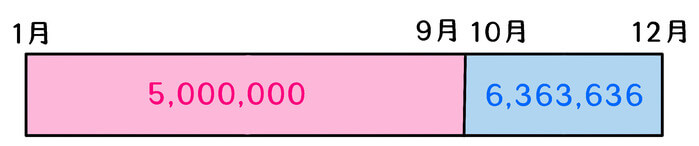

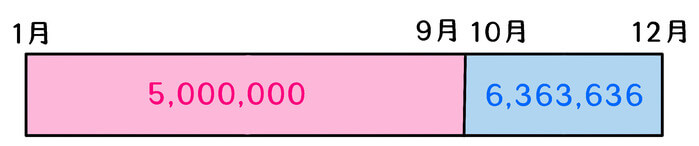

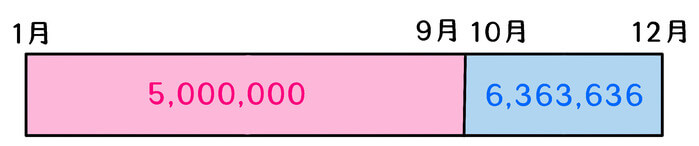

1年間の売上高には、免税期間(1月~9月)とインボイス登録後(10月以降)の売上高が混在します。

令和5年10月インボイス登録により課税事業者になった場合、9月までの課税売上高は、税込金額で判定します。

一方、10月から12月までの売上高は、税込経理・税抜経理に関わらず、税抜金額で判定します。

免税時代の税込金額と、インボイス登録後の税抜金額の合計額が、令和5年分の1年間の課税売上高です。

即ち、令和7年の基準期間の課税売上高です。

そして具体的には消費税の申告書により、以下のように売上高を把握します。

令和5年に2割特例を適用した場合

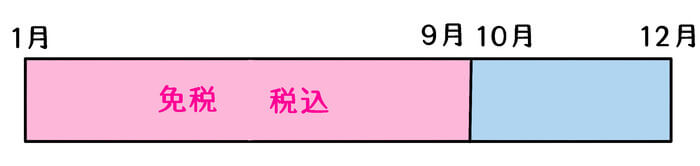

令和5年1月から9月までの売上高は、売上高の元帳や試算表の売上高の合計額です。

9月までは免税事業者のため、税込経理・税抜経理に関わらず、売上高は税込金額で表現されています。

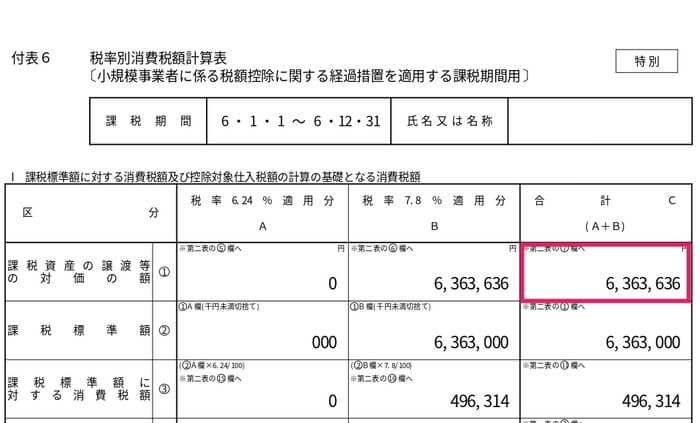

一方、10月から12月までの課税売上高は、2割特例用の消費税の確定申告書から確認します。

付表6の①のCの金額を確認します。

税込経理・税抜経理に関わらず、消費税申告書では、税抜金額で表現されています。

これら合算後の金額が、令和5年1月から12月までの課税売上高です。

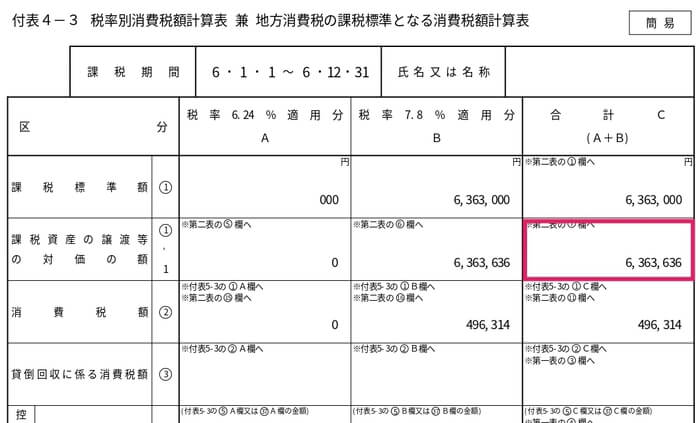

令和5年に簡易課税を適用した場合

令和5年1月から9月までの売上高は、前述の場合と同様です。

売上高の元帳や試算表の売上高から、税込の売上高を把握します。

10月から12月までの課税売上高は、簡易課税の消費税の確定申告書から確認します。

付表4-3の①-1のCの金額を確認します。

税込経理・税抜経理に関わらず、消費税申告書では、税抜金額で表現されています。

これら合算後の金額が、令和5年1月から12月までの課税売上高です。

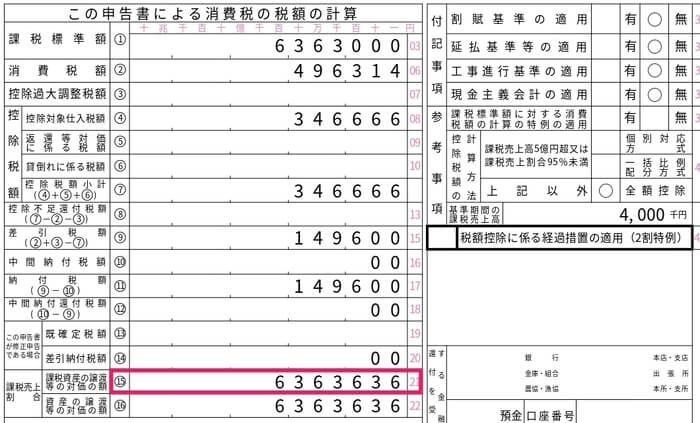

令和5年に本則課税を適用した場合

令和5年1月から9月までの売上高は、前述の場合と同様です。

売上高の元帳や試算表の売上高から、税込の売上高を把握します。

10月から12月までの課税売上高は、本則課税の消費税の確定申告書から確認します。

1表の⑮の金額です。

税込経理・税抜経理に関わらず、消費税申告書では、税抜金額で表現されています。

これら合算後の金額が、令和5年1月から12月までの課税売上高です。

令和5年に本則課税を適用した場合

2割特例適用の為には、基準期間の課税売上高を正確に捉える必要があります。

特に令和5年10月や年の中途でインボイス登録して課税事業者になったた場合、免税分と課税事業者分が混在します。

税込経理の場合、1年間の売上高を単純に1.1で割り戻し、年間の課税売上高とする方も見受けられます。

また、税込経理・税抜経理にかかわらず、単純に決算書の1年間の売上高を、課税売上高と認識している方も見受けられます。

売上高900万円後半から1,000万円前後の場合、2割特例の適用に影響ある場合があります。

令和5年10月からインボイス登録により課税事業者になった場合、令和5年の課税売上高を正確に捉える必要があります。

根拠法令

消費税法基本通達1-4-1(納税義務が免除される課税期間)

消費税法基本通達1-4-5(基準期間が免税事業者であった場合の課税売上高)

まとめ

今回はインボイス登録により課税事業者になった場合の基準期間の課税売上高の確認方法について、ザックリ説明しました。

年の中途でインボイス登録して課税事業者になった場合、年間の売上には、免税分と課税事業者分が混在します。

元々免税の方の場合、2割特例を考える方が殆どだと思われます。

売上高1,000万円前後の方の場合、必ず正確に課税売上高を確認しておくことが肝要です。