外貨預金の為替差損益と上場株式等の譲渡による雑所得は損益通算できません。

昨年から続く株価上昇基調により、株式運用を行う方が増えています。

特定口座を開設し、スマホ1つで株式運用が可能です。

外国株を保有する方の場合、合わせて為替差損益(雑所得)を認識する方も多いようです。

為替差損益がある方は、上場株式等の譲渡よる雑所得と為替差損益を損益通算を考える方もいるようです。

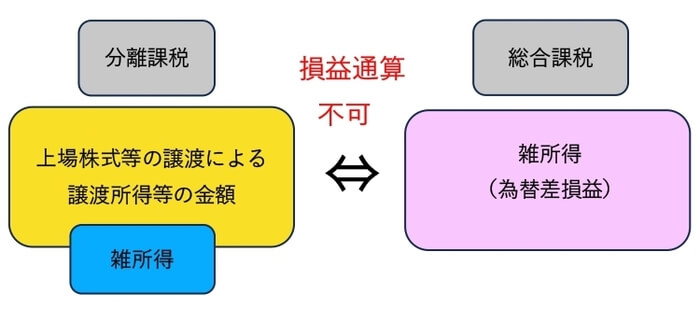

しかし、為替差損益(雑所得)と上場株式等の譲渡よる雑所得は、損益通算できません。

All Paints By Ryusuke Endo

上場株式等の譲渡による雑所得と為替差損益の雑所得

上場株式等を譲渡した場合、その譲渡所得は20.315%の申告分離(第3表)で課税されます。

株式等の譲渡所得等の計算明細書と第3表をセットで確定申告します。

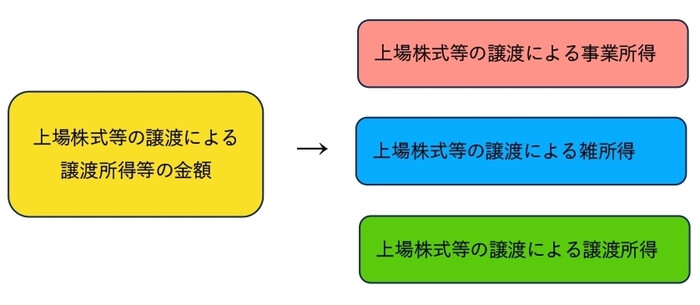

この上場株式等の「譲渡所得等」には、譲渡所得、事業所得、雑所得が含まれています。

3つの所得を合算し、上場株式等の譲渡による譲渡所得等を表現されています。

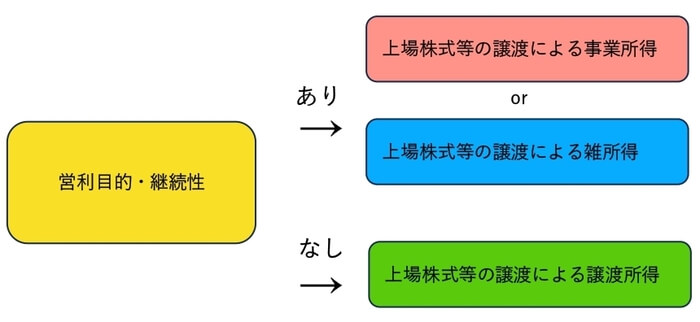

通常、株式譲渡は値上がり益を期待して譲渡を行うため、譲渡所得に該当する方が殆どです。

しかし、営利性・継続性・相当の取引数を加味し、事業所得や雑所得に区分する方もいます。

一方、外貨預金の為替差損益を有する場合、総合課税(第1表)による雑所得に区分されます。

株式運用に関係する雑所得同士のため、為替差損益と株式譲渡損益の損益通算が可能か、疑問に感じる方もいるようです。

しかし、上場株式等の譲渡による雑所得と為替差損益の雑所得は、損益通算できません。

申告分離課税と総合課税は損益通算できない

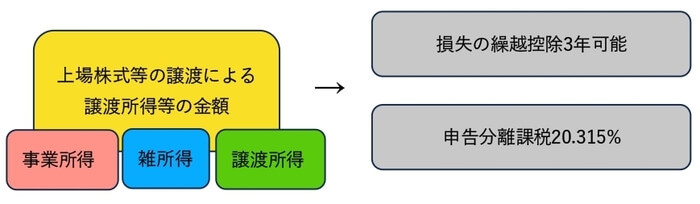

上場株式等の譲渡は、事業所得、雑所得、譲渡所得のいずれの区分でも、20.315%の申告分離課税であることに変わりありません。

例え事業所得 or 雑所得に区分したとしても、第3表と株式等の譲渡所得等の計算明細書を作成し、確定申告を行います。

いずれの所得区分でも、株式等の譲渡に関する基本的な税制は変わりません。

3つの所得区分を合算し、上場株式等の譲渡による譲渡所得等と表現されます。

譲渡損失となった場合、配当所得や損失の繰越控除が適用されます。

一方、為替差損益の雑所得は、総合課税により超過累進課税が適用されます。

総合課税と申告分離課税は損益通算できません。

よって、上場株式等の譲渡を雑所得に区分したとしても、為替差損益の雑所得と損益通算することができません。

根拠法令

租税特別措置法第37条の11(上場株式等に係る譲渡所得等の課税の特例)

租税特別措置法第37条の12の2(上場株式等に係る譲渡損失の損益通算及び繰越控除)

まとめ

今回は、外貨預金の為替差損益と上場株式等の譲渡による雑所得の損益通算について、ザックリ説明しました。

為替差損益は総合課税、上場株式等の譲渡による雑所得は申告分離課税です。

株式等の譲渡を雑所得に区分した場合でも、損益通算することはできません。

そもそも、殆どの場合、上場株式等の譲渡は譲渡所得に区分されます。

株式等の譲渡所得は安易な節税を考えるのではなく、素直な申告を心がけるべきです。