所得税損失申告書第4表の記載方法と損益通算の順序

これまで数回にわけ、所得税の損失申告書の記載方法について説明をしました。

今までは、事業所得がマイナスとなった場合に、他の所得(給与所得や雑所得、一時所得など)

と相殺する方法が中心でした。

専門用語では、赤字と黒字の所得相殺を「損益通算」といいますが、損益通算には本来その順序が規定されています。

今回は、損益通算の順序を確認するとともに、順序に従った所得税の損失申告書の書き方についてまとめておきます。

all paints by Ryusuke Endo

Contents・目次

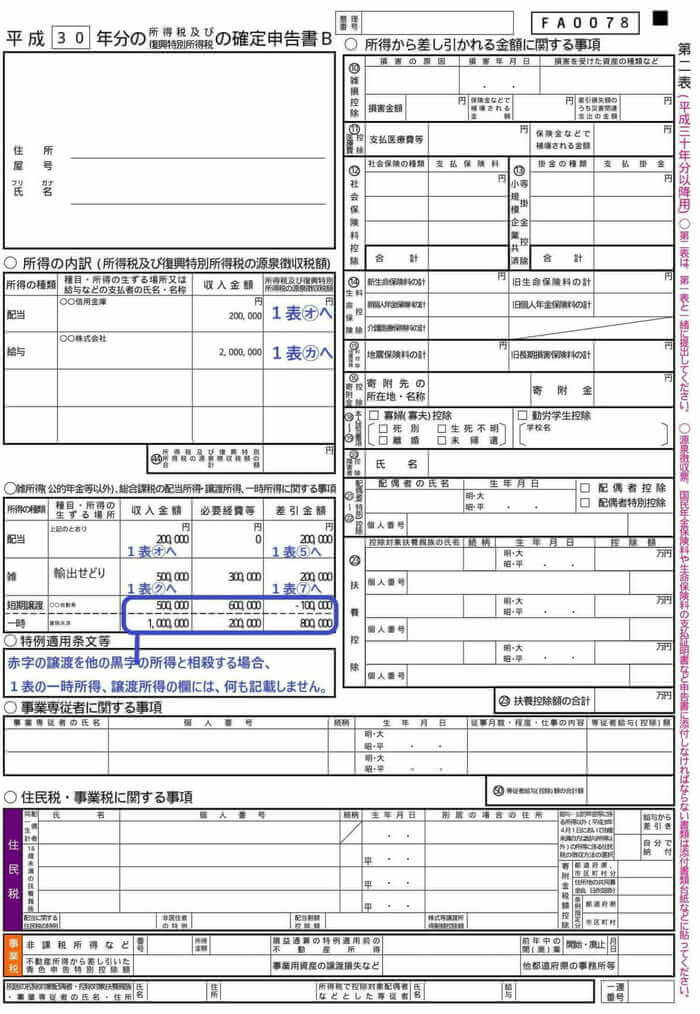

確定申告書第2表を作成

まず下記の種類の収入と所得が生じているのものとし、確定申告書第2表を作成します。

| 所得の種類 | 収入金額 | 必要経費等 | 差し引き所得 |

| 事業所得 | 1,000,000 | 1,400,000 | △400,000 |

| 不動産所得 | 1,000,000 | 3,000,000 | △2,000,000 |

| 配当所得 | 200,000 | 0 | 200,000 |

| 給与所得 | 2,000,000 | 780,000(給与所得控除) | 1,220,000 |

| 雑所得 | 500,000 | 300,000 | 200,000 |

| 総合譲渡所得 | 500,000 | 600,000 | △100,000 |

| 一時所得 | 1,000,000 | 200,000 | 800,000 |

上記の内、所得が赤字の部分は、事業所得、不動産所得、総合譲渡所得の3つ。

これら赤字を他の黒字の所得と損益通算(以下、相殺と記載)します。

今回は、その相殺の順序について確認をしていきます。

なお、所得控除や税額等についてはここでは割愛します。

まず上記より、確定申告書第2表を作成します。

事業所得と不動産所得以外の収入金額と差引所得金額を転記します。

確定申告書第1表を作成

確定申告書第2表より第1表を作成しましょう。

今回は確定申告書第1表と共に損失申告書を作成します。

損失申告書の作成をする場合、第1表の所得金額のうち、記載する部分は①(事業所得)から⑦(雑所得)までの部分です。

⑧(総合譲渡・一時)、⑨(合計額)の欄は、損失申告書で計算を行う為、第1表には記載しません。

第2表から各所得を転記し、第1表は完成です。

そして赤字と黒字の所得を相殺し、所得金額を確定させる為、損失申告書第4表を作成します。

確定申告書第4表を作成

上記確定申告書第1表、第2表を元に、順番に損失申告書を作成していきます。

損益通算は損失申告書第4表において、まず「Aグループ内」と「Bグループ内」でそれぞれ単独で行います。

そして更に、A→B→C→Dの順序で相殺します。

① 第一段階 Aグループ 経常所得を損益通算

まずAグループ内の黒字と赤字を相殺します。

Aグループ内とは経常所得と呼ばれ、確定申告書第1表の①から⑦の所得をいいます。

(事業所得、不動産所得、利子所得、配当所得、給与所得、雑所得)

確定申告書第1表①から⑦の金額を合計し、損失申告書第4表「59」に△780,000円と転記。

これでAグループ内の損益通算第1段階が終わりました。

② 第二段階 Bグループ 総合譲渡と一時所得を損益通算

次にBグループ内のおける、赤字の総合譲渡と黒字の一時所得を相殺します。

まず第2表から、短期譲渡所得の差引金額△100,000円を、損失申告書第4表「㋜」に転記。

短期譲渡所得に特別控除はない為、特別控除は0と記載。

赤字の譲渡所得は黒字の一時所得と相殺をするので、この段階では「61」は空欄です。

次に第2表から、一時所得の差引金額を損失申告書第4表「㋞の下の欄」に転記します。

一時所得の特別控除額は一律500,000円であり、一時所得の金額は300,000円となります。

(※一時所得800,000円ー特別控除500,000円=300,000円)

黒字の一時所得を赤字の他の所得と相殺する為、「64」には相殺前の一時所得の金額300,000円を括弧書きで記載します。

なお、黒字の一時所得を他の赤字と相殺する場合に、1/2を行いませんので注意しましょう。

ようやく赤字の譲渡所得と、黒字の一時所得の相殺を行います。

赤字の短期譲渡所得「㋜」と黒字の一時所得「64のカッコ内」を相殺すると、200,000円になります。

(※一時所得300,000円ー短期譲渡所得100,000円=200,000円)

赤字の短期譲渡所得は相殺され、「61」の欄には0と記載。

黒字の一時所得は赤字の譲渡と相殺し、相殺後の200,000円を「64のカッコ上」に記載します。

これでBグループの損益通算の第2段が終了です。

③ 第三段階 A経常所得とB一時所得を損益通算

ここからはAグループの「59」赤字の経常所得合計と、Bグループの「64」黒字の一時所得を相殺します。

まず「1損失額又は所得金額の59と64」の金額を、「2損益の通算の59と64」へ転記。

(※山林や退職があれば、同じ要領で記載して転記させます。)

そして経常所得「59」△780,000円と一時所得「64」200,000円を相殺します。

(※̠△780,000円+200,000円=△580,000円)

相殺後の経常所得△580,000円を右の「Ⓑ」にスライドさせます。

山林所得や退職所得はないので、更に「Ⓒ」「Ⓓ」「Ⓔ」とスライドさせます。

損失額又は所得金額の合計額「71」に最終的な損失額△580,000円を記載して終了です。

損失申告書第4表をまとめると次のようになります。

④ 翌年へ繰り越して終了

最終的な損失額を、純損失額として翌年へ繰り越します。

これで損失申告書の作成は終了です。

まとめ

今回は赤字と黒字を所得相殺を行う場合、その相殺の順序について記載してみました。

国税庁の確定申告書作成コーナーを使用すれば、自動で損失申告書の作成まで行ってくれます。

しかし、その計算根拠等を各自で把握しておく必要があります。

特に損失申告の場合は、どのような順序で赤字と黒字が通算されたのか、把握しておく必要があります。

くれぐれも、機械任せにならないよう申告内容を把握しておきましょう。