所得税の還付請求申告書に基づく修正申告の注意事項

所得税の確定申告書は毎年3月15日(令和元年分については4月16日)までに提出義務があり、期限経過後の申告は罰金がかかります。

申告により還付金が発生する場合、申告期限の定めはありません。

3月15日の経過後、ゆっくり還付金の請求をされる方もいます。

しかし、事業所得、不動産所得、また副業等の雑所得がある方の場合、結果的に還付となったとしても、申告期限である3月15日までに提出する事を推奨されます。

収入の計上洩れや経費の計上誤り等により、還付から一転、納税となった場合、無申告加算税が課される事があるからです。

all paints by Ryusuke Endo

Contents・目次

所得税の還付請求申告とは?

所得税の還付の申告をする場合、特に申告期限の定めはありません。

毎年1月1日から税務署へ提出可能な為、普段特段の注意をする事はありません。

ただし、下記の3つに留意しておく必要があります。

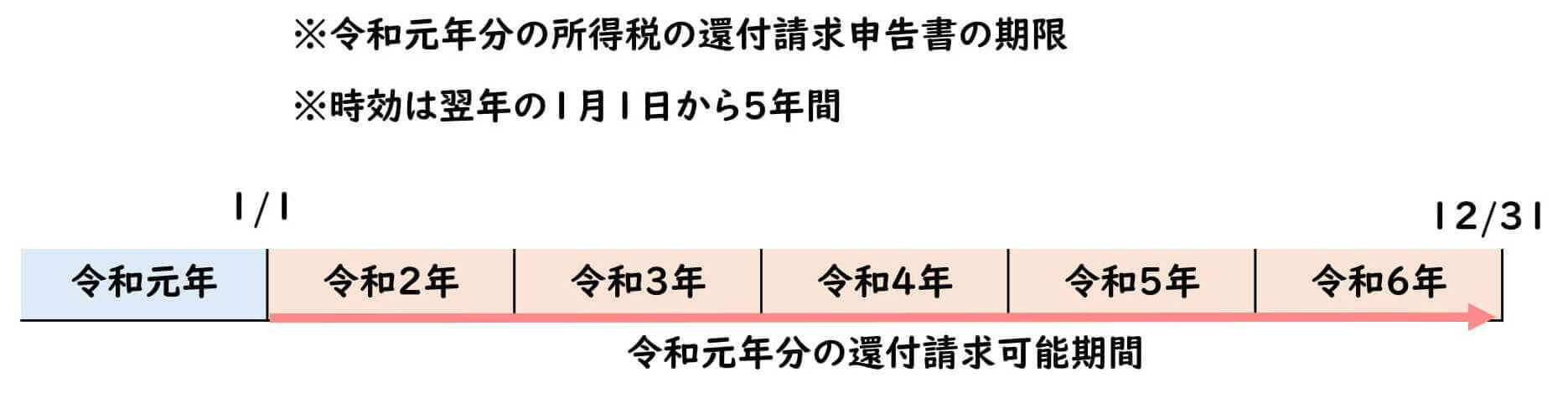

① 還付請求の時効は翌年の1月1日から5年間

② 申告書は「期限内申告書」ではなく「還付請求申告書」

③ 還付請求申告書とは納税額がない申告書

① 還付請求の時効は翌年の1月1日から5年間

還付の申告の期限はありませんが、請求期限には時効があります。

時効は翌年の1月1日から5年間とされています。

生命保険料や扶養控除の適用洩れがある場合、過去5年間遡り、還付請求が可能です。

② 申告書は「期限内申告書」ではなく「還付請求申告書」

還付の申告書を税務署へ提出する場合、還付請求申告書とされます。

期限内申告書、期限後申告書、修正申告書のいずれの納税申告書にも該当しません。

③ 還付請求書とは納税額がない申告書

還付請求書は当然、所得税の納税額の記載はありません。

確定申告書において、還付される金額は▲で記載されます。

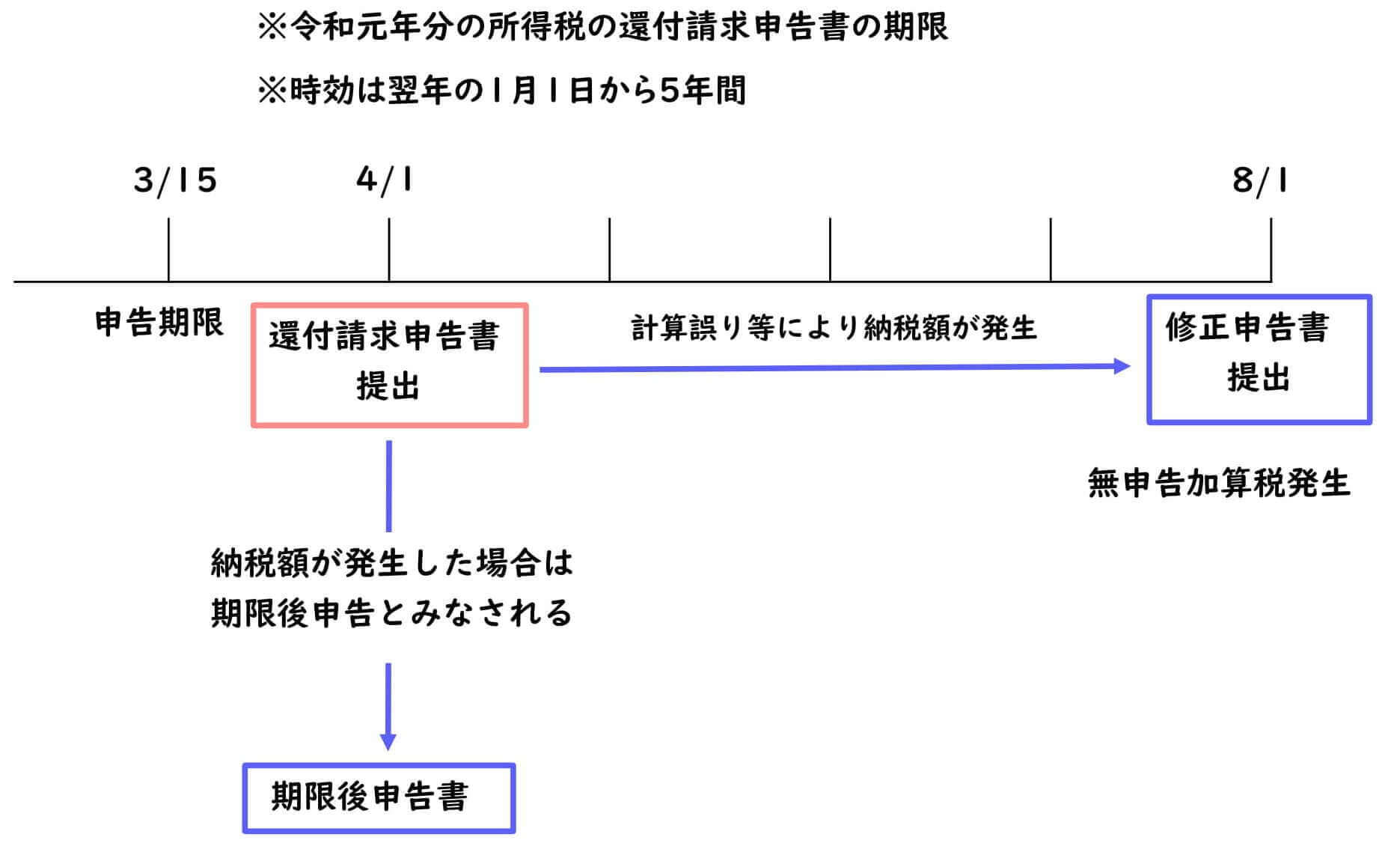

注意点は、還付請求申告書を3月15日期限後に提出した場合、何らかの誤りによりその後修正申告書を提出し、納税額が発生するケースです。

還付から一転、納税となる場合

還付請求後、一転して納税となる場合がしばしばあります。

収入の計上漏れや経費の計上過大等が発覚した場合、修正申告を行い還付金額を含んだ納税を行います。

3月16日以降に還付請求書を提出し、その後、還付請求申告書に基づき修正申告を行った場合、無申告加算税が課されることがあります。

還付請求申告書とは、上記の注意事項の通り、納税額がない申告書です。

計算誤り等の発覚により納税金額が発生した場合、3月16日以降に提出した当初の申告書は、還付請求書はではなく期限後申告とされます。

更に申告期限経過後の申告であった為、期限後申告に基づく修正申告書として取り扱われ、無申告加算税が課されることがあります。

事業所得や不動産所得、副業による雑所得がある方は、調査による指摘で売上計上漏れや経費誤り等が発覚し、還付から一転、納税となる方もいらっしゃいます。

3月16日以降に提出した還付請求書に基づく修正申告書は、無申告加算税が課されますので、例え還付であっても、申告期限までに提出することが安全です。

まとめ

所得税の確定申告では、還付だから申告期限後でも構わないと指導される方もいます。

確かに5年の時効があるので、急いで申告する必要もありませんが、還付から納税になった場合、無申告加算税か課されることもあります。

予め還付の申告を予定している場合、申告期限までに還付請求書の提出をする方が安全です。

根拠法令

所得税法第122条(還付等を受けるための申告)

所得税基本通達121-1(確定所得申告を要しない者から提出された確定申告書)

国税通則法第18条(期限後申告)

国税通則法第第66条(無申告加算税)

国税通則法第第74条(還付金等の消滅時効)

国税通則法施行令第26条(還付請求申告書等)