中小法人と中小企業者の相違点と具体的な出資関係図

法人の決算では、中小法人、中小企業者のいずれに属するかにより、各種特例や優遇措置の取扱いが異なります。

平成31年に大規模法人の定義が改正され、従来と異なるパターンも増えました。

中小法人 or 中小企業者の判定は優遇税制に関連し、全体的な出資関係図を把握すべき部分です。

今回は、中小法人と中小企業者の相違点、具体的な出資関係図について、ザックリ説明します。

※資本・出資を有しない法人、適用除外事業者は割愛します。

※法人とは普通法人、資本金とは資本金又は出資金とします。

all paints by Ryusuke Endo

Contents・目次

まず全体の出資関係図をチェック

中小法人と中小企業者の判定は、まず全体の出資関係図を把握する必要があります。

法人の孫会社、グループ法人税制適用法人など、法人出資関係が連鎖している場合、法人グループ間の頂点まで遡り、全体の出資関係を把握します。

平成31年の大規模法人の定義の改正により、中小法人と中小企業者の判定は、グループ法人税制と密接に関わります。

判定には、必ずその頂点から法人出資関係を把握する必要があります。

中小法人の概要・対象外となる出資関係例

中小法人とは、期末資本金の額が1億円以下の法人をいいます。

資本金の額が1億円以下の判定は、期末に行います。

中小法人に該当する場合、下記の法人税法上の特例があります。

【中小法人の特例】

1,法人税の軽減税率の特例

2,交際費の定額控除限度額

3,貸倒引当金制度

4,貸倒引当金の法定繰入率の適用

5,留保金課税の不適用

6,欠損金の繰越控除制限の不適用

7,欠損金の繰戻還付

しかし、期末資本金の額が1億円以下の法人であっても、下記の場合は、中小法人対象外となります。

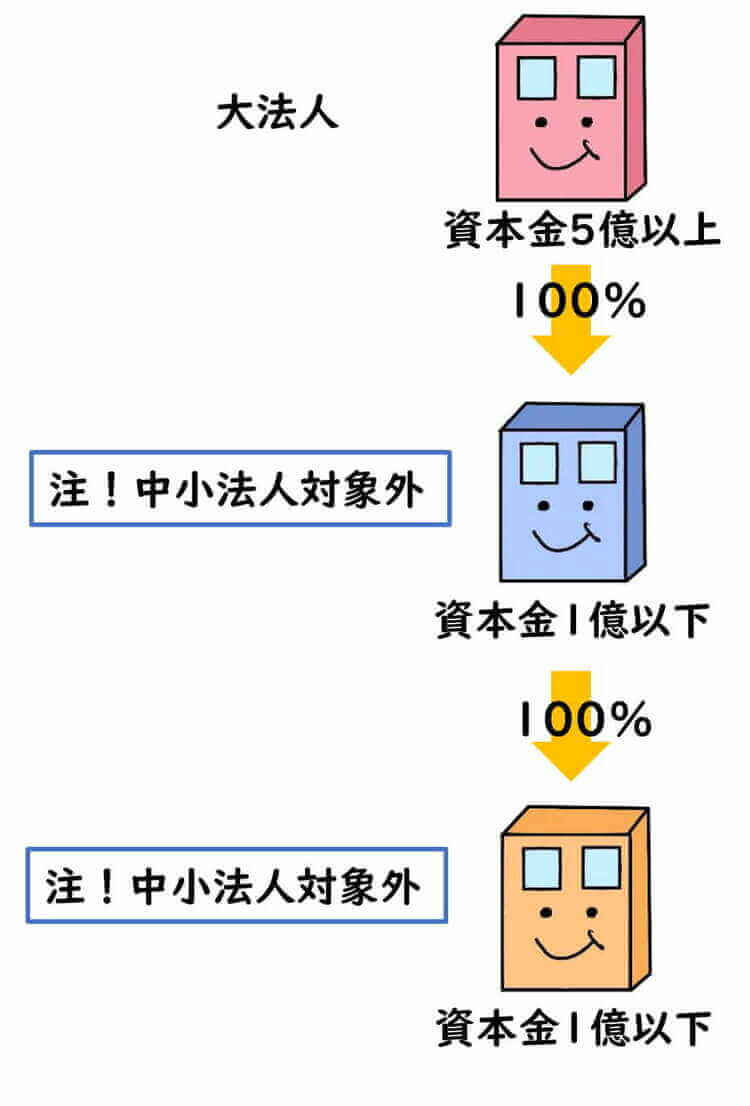

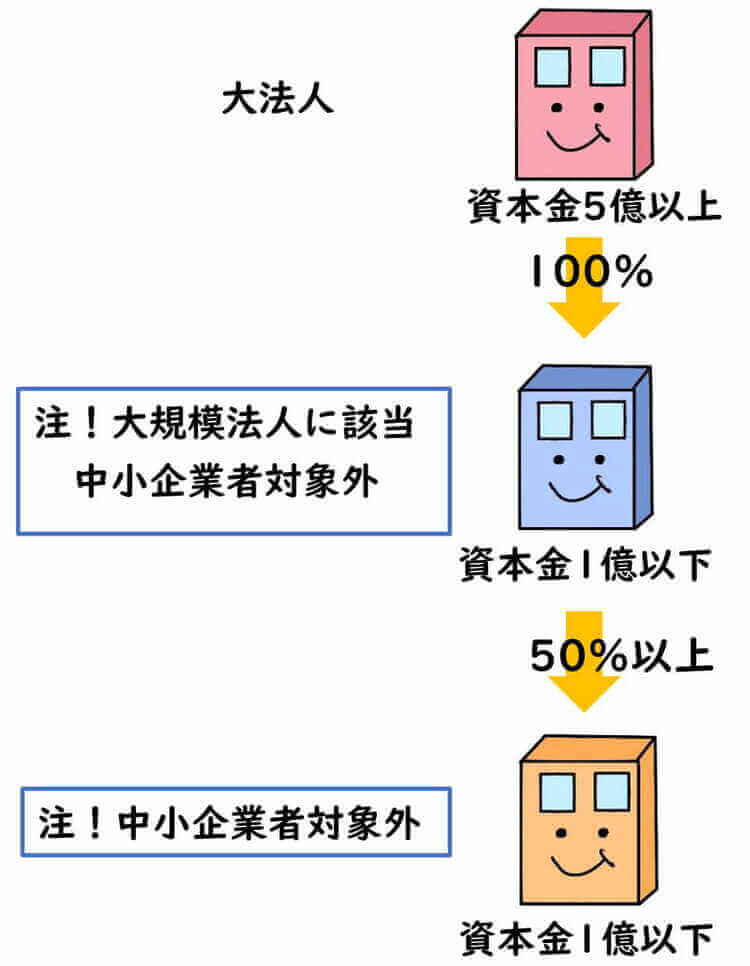

具体的には、大法人による完全支配関係がある法人を指します。

大法人とは、期末資本金の額が5億円以上の法人です。

また完全支配関係とは、グループ法人税制適用法人をいいます。

大法人と完全支配関係がある法人

期末資本金5億円以上の法人と直接、または間接的に完全支配関係がある法人は、中小法人対象外です。

頂点の法人が大法人だからです。

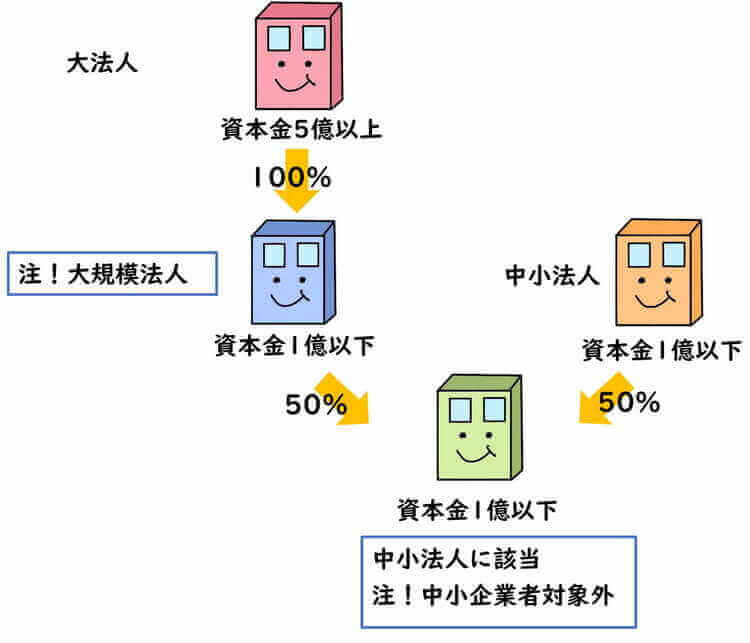

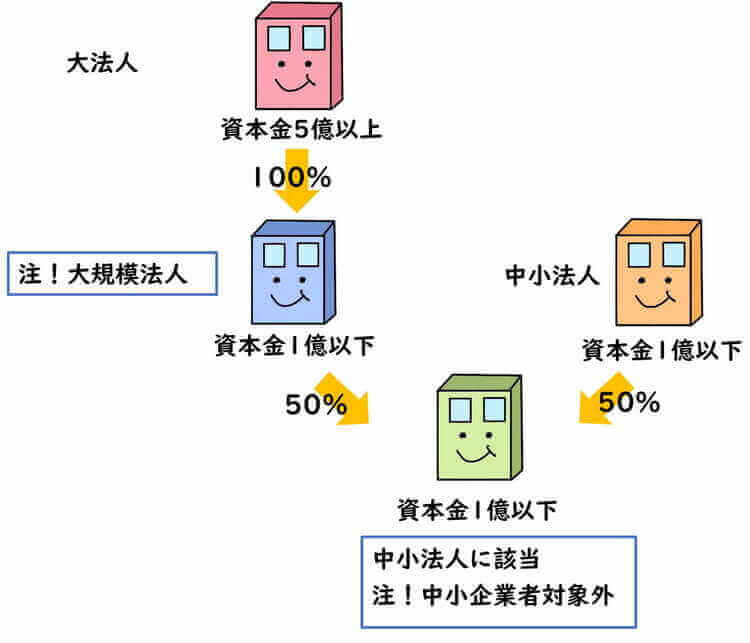

大法人の100%グループ内の法人

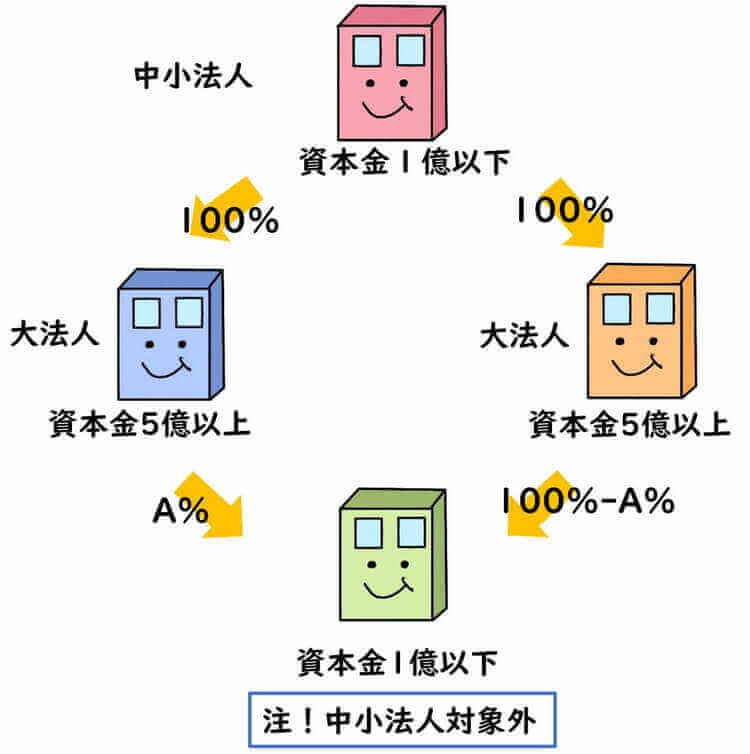

期末資本金5億円以上の複数の法人による完全支配関係がある法人は、中小法人対象外です。

下記の場合、頂点は中小法人ですが、孫法人は大法人による完全支配関係が成立しているからです。

中小企業者の概要・対象外となる出資関係例

中小企業者も中小法人と同様、資本金の額が1億円以下の法人をいいます。

中小企業者に該当する場合、主に下記の法人税法上の優遇制度が設定されています。

資本金の額が1億円以下の判定時期は、各種優遇制度により異なります。

下記1、2,3は、設備等の事業供用時に判定を行います。

期末資本金の額が1億円超であっても、設備の事業供用時に資本金の額が1億円以下であれば、中小企業者として、優遇措置の適用が可能です。

一方、下記4は、事業年度終了時においてその判定を行います。

【中小企業者の優遇制度】

1,機械等を取得した場合の特別償却又は法人税額の特別控除

2,経営力向上設備等や経営改善設備等の特別償却又は法人税額の特別控除

3,少額減価償却資産の取得価額の損金算入特例

4,所得拡大促進税制の優遇 など

しかし、資本金の額が1億円以下の法人でも、下記の出資関係法人は、中小企業者対象外となります。

具体的には、大規模法人による一定の株式支配がある法人を指します。

大規模法人とは、資本金の額が1億円以上の法人、または大法人(期末資本金5億以上)によるグループ法人税制適用法人のことです。

発行済株式の1/2以上が同一の大規模法人所有の法人

【大法人と完全支配関係がない大規模法人の場合】

資本金1億円超の法人に、1/2以上の株式所有がされている法人は、資本金1億円以下であっても、中小企業者対象外です。

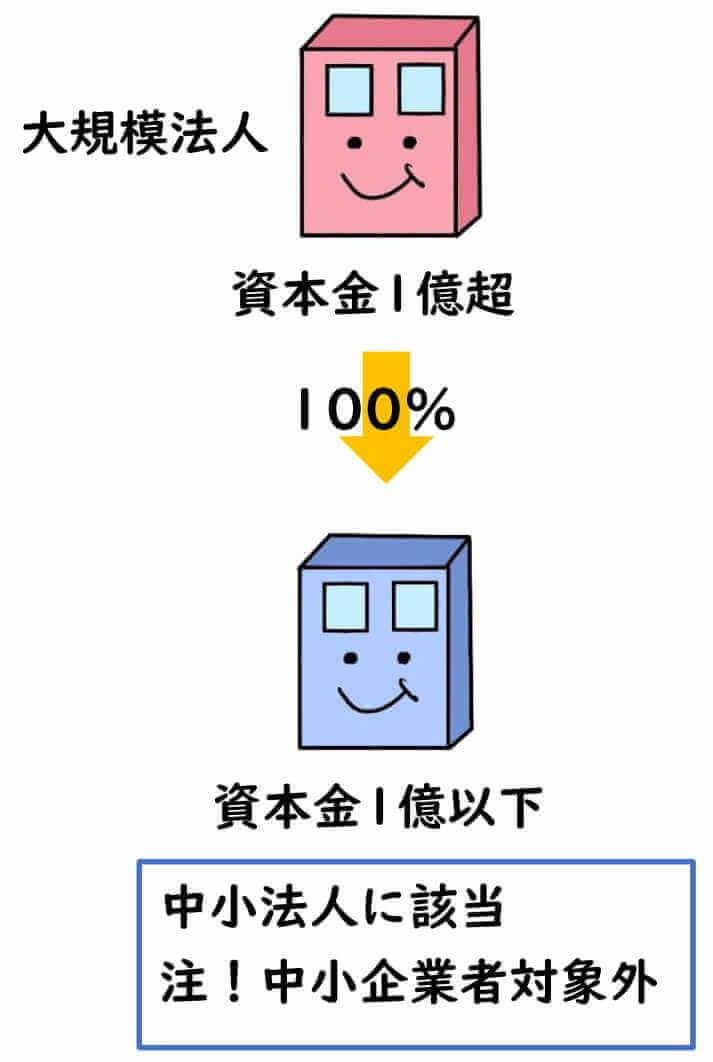

【大法人と完全支配関係がある大規模法人の場合】

期末資本金5億円以上の法人と完全支配関係がある法人は、資本金1億円以下であっても、大規模法人とみなされます。

そして、当該大規模法人に、1/2以上の株式所有をされている法人は、資本金1億円以下であっても、中小企業者対象外です。

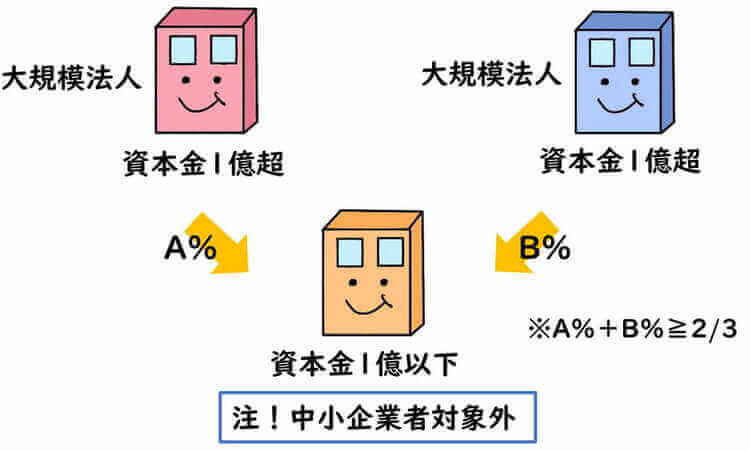

発行済株式の2/3以上が複数の大規模法人所有の法人

複数の大規模法人に、2/3以上の株式所有をされている法人は、資本金1億円以下であっても、中小企業者対象外です。

中小法人であり中小企業者ではない出資関係例

前述の出資関係からわかる通り、中小法人であっても中小企業者に該当しないと例があります。

その4パターンをザックリ紹介します。

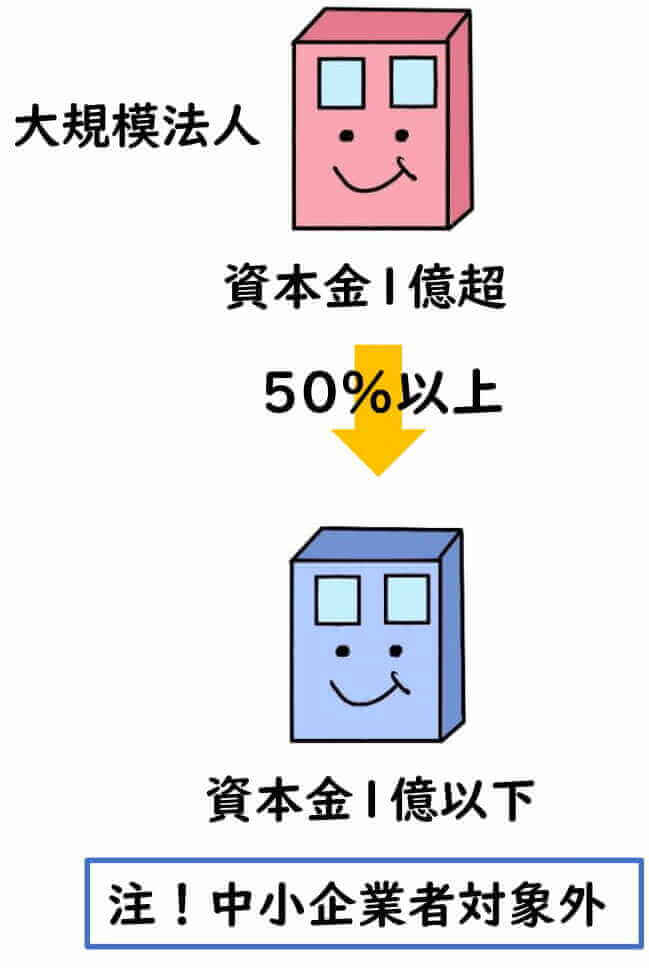

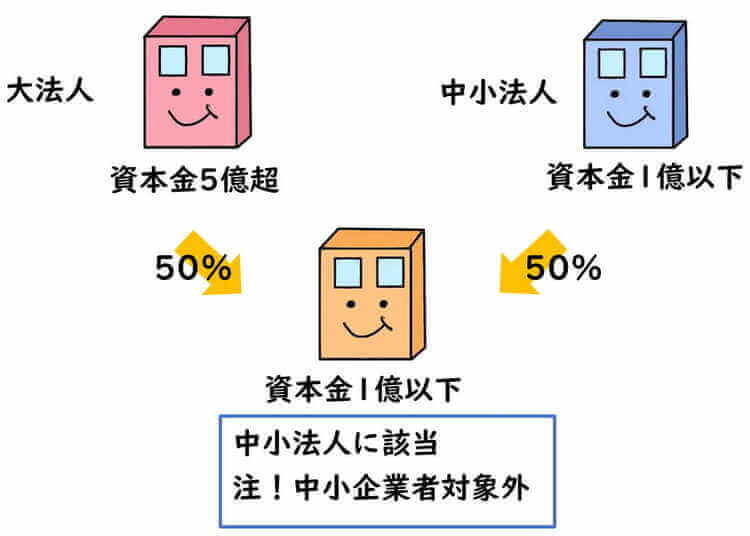

大法人の子会社

単独の大法人に50%以上の株式所有をされている場合、中小法人に該当しても、中小企業者対象外です。

大規模法人の子会社

単独の大規模法人に50%以上の株式保有をされている場合、中小法人に該当しても、中小企業者対象外です。

大法人の子会社や孫会社

大規模法人と見なされた法人に50%以上の株式保有をされている場合、中小法人に該当しても、中小企業者対象外です。

大規模法人の100%子会社

単独の大規模法人の100%子会社は、中小法人に該当しても、中小企業者対象外です。

誤りやすい中小法人と中小企業者の出資例

下記の例は、平成31年の大規模法人の定義改正後、新たに中小企業者対象外となった例です。

資本金だけでなく、全体的な出資関係を注意深く網羅しないと、見落としがちな部分です。

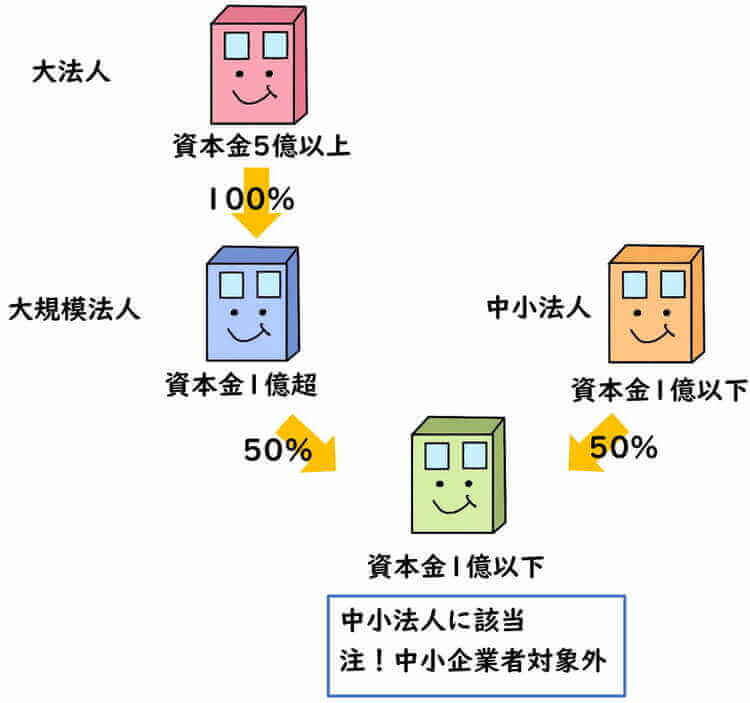

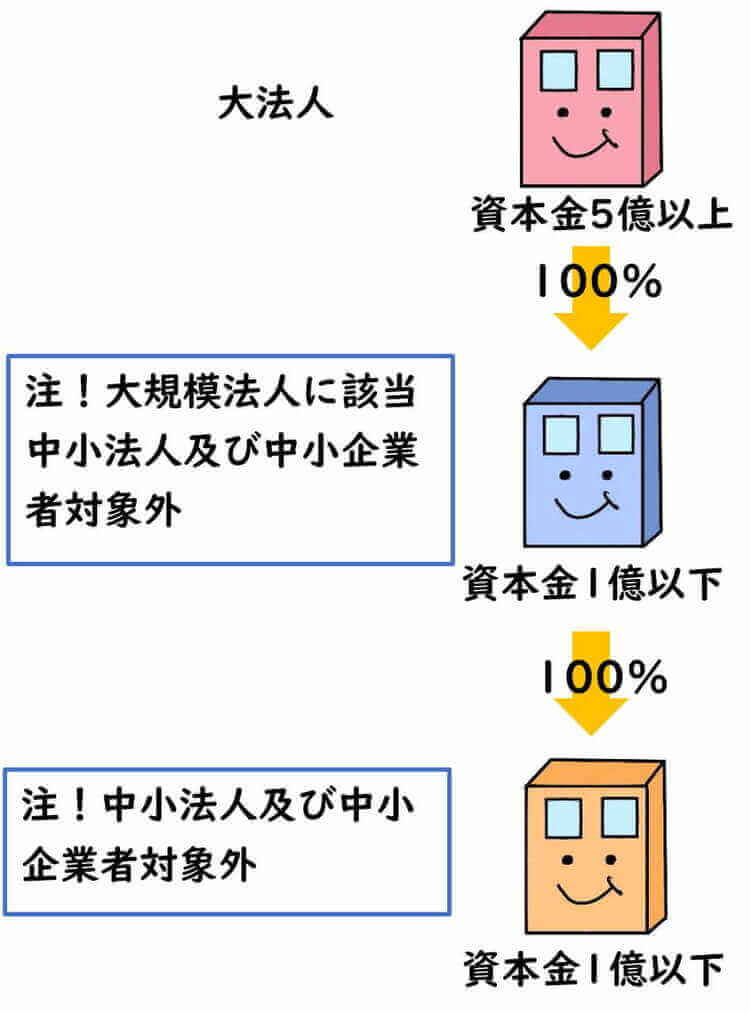

大法人の孫会社

大法人の100%子会社は、大規模法人と見なされます。

よって、当該大規模法人に50%以上の株式保有をされている場合、中小法人に該当しても、中小企業者対象外です。

大法人の100%孫会社

大法人によるグループ法人税制適用法人においては、中小法人及び中小企業者いずれも対象外です。

根拠法令

租税特別措置法第42条の3の2(中小企業者等の法人税率の特例)

租税特別措置法第42条の6(中小企業者等が機械等を取得した場合の特別償却又は法人税額の特別控除)

租税特別措置法施行令第27条の6(中小企業者等が機械等を取得した場合の特別償却又は法人税額の特別控除)

まとめ

今回は平成31年の大規模法人の定義改正後の、中小企業者と中小法人の関係をまとめました。

法人グループに属する場合、特別償却や税額控除を適用する際には、法人間の出資関係を確認する必要があります。

特にグループ法人税制適用下、中小法人に該当しても、中小企業者に該当しないことも。

法人の株式支配関係が連鎖している場合は、必ず頂点から出資関係を確認しましょう。