住宅ローン控除の居住用割合に変更があった場合の取り扱い

昨年10月の消費税率の改定により、一定の要件の下、住宅ローン控除期間が13年の特例が創設されています。

新築住宅の取得は大きな買い物であり、多くの人の夢です。

住宅ローン控除の対象となる住宅とは、生活の場としての居住用であることが要件です。

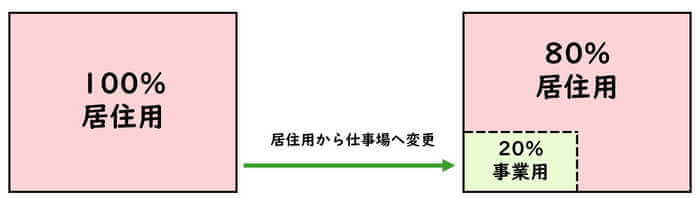

多くの方の場合、100%居住用(生活の場)として住宅ローン控除を受けていますが、その後自宅で商売を始める方もいます。

100%居住用の住宅を一部分、事業用に変更した場合には、住宅ローン控除の計算に変化が生じます。

今回は、住宅ローン控除の居住用割合に変更があった場合の申告について、ザックリまとめておきます。

all paints by Ryusuke Endo

居住用割合に変更があった場合

100%居住用としていた住宅を、店舗兼住宅や自宅兼事務所に転用する場合があります。

サラリーマンから独立開業し、自宅の一部屋や一部を仕事場、作業場に転用する場合などです。

生活用品を撤去し設備搬入を行い仕事場を形成した場合、仕事部屋は居住用とは考えにくく、居住用割合に変更があったと考えられます。

居住用割合に変更があったと考えられる場合、まずもう一度、住宅ローン控除の要件を確認します。

住宅ローン控除の面積の要件

・住宅の床面積(登記事項証明書で判定)50㎡以上

・床面積の2分の1以上が専ら自己の居住用

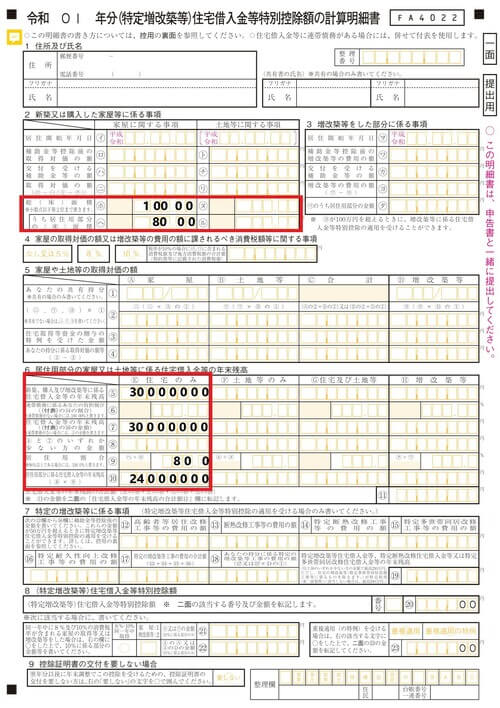

居住用割合に変更があり、ローン控除の要件に該当するのなら、変更後の居住用割合に基づいて「住宅借入金等特別控除額の計算明細書」を作成し、ローン控除の計算を行います。

居住用割合に変更があった場合は再度確定申告を行う

住宅ローン控除の計算方法は、「年末借入金額×居住用割合×1%」とされています。

居住用割合に変更があった場合、住宅ローン控除額が減少する事になります。

例えば100%居住用住宅から自宅兼仕事場(80%が事業割合)に変更した場合、下記のようなイメージです。

住宅ローン控除の適用は、初年度は確定申告が必要です。

2年目以降は、個人事業主の方は、確定申告書に「住宅借入金等特別控除額の計算明細書」を添付します。

会社員の方は、「給与所得者の住宅借入金等特別控除額の計算明細書」と「借入金の残高証明書」を勤務先に提出し、「年末調整」によりローン控除が完了します。

しかし、居住用割合に変更があった場合、必ず確定申告より「住宅借入金等特別控除額の計算明細書」を提出し、住宅ローン控除を受けます。

居住用割合変更後の割合に基づいて、住宅ローン控除額を計算する必要があります。

居住用割合がほぼ90%以上の場合

居住用割合に変更があった場合でも、変更後の居住用割合が90%以上であれば、100%居住用として住宅ローン控除を受ける事が可能です。

自宅の一部の内、事業として利用している部分の図面等を作成し、90%が居住用面積を明確にしておく必要があります。

注意事項

・居住用面積に変更があった場合、図面等の作成により、居住用面積と事業用面積を明確に区分しておく必要があります。

・居住用面積の変更は、居住用 ☞ 自宅兼事業用だけではなく、 自宅兼事業用 ☞ 居住用の場合も同様です。

・居住用面積に変更があった場合、もう一度、面積要件を確認しましょう。

・変更後の居住用面積が90%以上の場合、100%居住用として取り扱われます。

根拠法令

・租税特別措置法第41条第1項(住宅借入金等を有する場合の所得税額の特別控除)

・租税特別措置法施行令第26条第6項(住宅借入金等を有する場合の所得税額の特別控除)

・租税特別措置法関係通達41-29(自己の居住の用に供される部分の床面積若しくは土地等の面積又は増改築等に要した費用の額)

まとめ

今回は住宅ローン控除の居住用割合に変更があった場合について、ザックリと説明しました。

自宅で仕事をする場合、単に自分の部屋の机で仕事をする事が、事業用か居住用かといった判断の曖昧さが残ります。

100%居住用から明らかに事業用へ変更した場合、居住用割合に変更があったと考え一度計算をしてみましょう。