法人から個人成りする場合のシミュレーションと注意事項

小規模な法人経営をされている方の中には、そろそろ気軽に事業を行いたいと思う方も少なくありません。

社長と配偶者2名の会社でお互い60歳を迎え、売上も減少し、ゆっくり商売をしたいと思う方も。

多くの制約がある法人から、自由度が高い個人事業へ変更する方もいます。

しかし、個人成りも法人成りと同様、事前にシミュレーションを行う必要があります。

今回は、法人から個人事業主へ変更する場合のシミュレーションや、留意事項についてザックリ説明します。

all paints by Ryusuke ENDo

Contents・目次

個人事業になる前に法人を消滅させる

法人から個人事業主になる場合、法人格を登記簿から消滅させます。

まず解散申告により事業を停止させ、その後、清算申告で法人格を消滅させます。

会社の財産を処分し、残った資本(純資産)を株主(社長やその配偶者)に返金し、法人は消滅します。

ただし、純資産がマイナス(債務超過)の場合、会社を消滅させる事は出来ません。

役員借入金などがある場合、役員が債務免除等を行い、債務超過を解消する必要があります。

債務超過解消の際には、法人税負担に備えて期限切れ欠損金を使用するなど、税理士と相談する必要があります。

また休眠会社の場合でも、毎年確定申告が必要である為、スッキリ法人を消滅させた方がベターです。

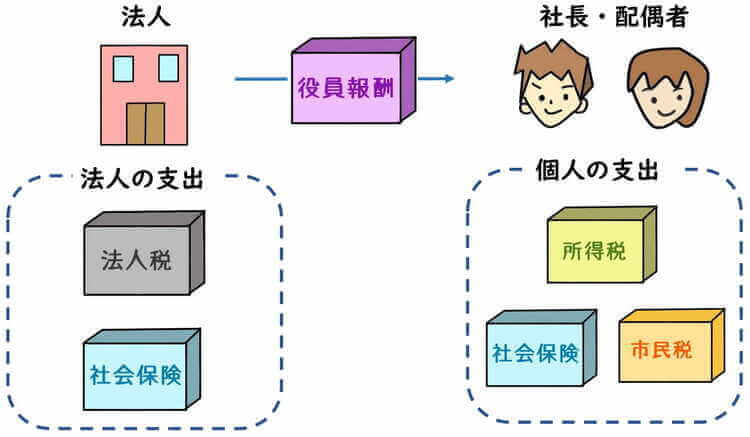

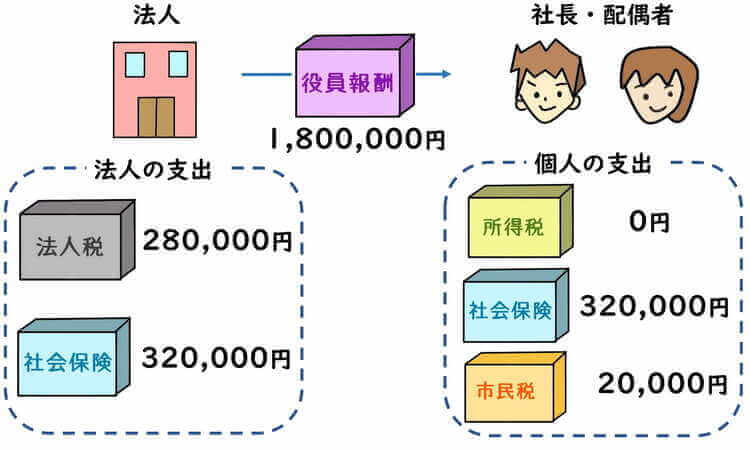

法人経営の場合に負担する支出

法人経営の場合、社長やその配偶者に対し、役員報酬が支給されます。

法人は事業経費の他、役員報酬や社会保険料、法人税を負担します。

一方で役員報酬の支給を受ける社長等や配偶者は、社会保険や所得税、市民税を負担します。

個人成りを検討する場合、法人が現状負担している役員報酬や社会保険料、法人税、また役員報酬を支給される個人の所得税、市民税、社会保険を把握する必要があります。

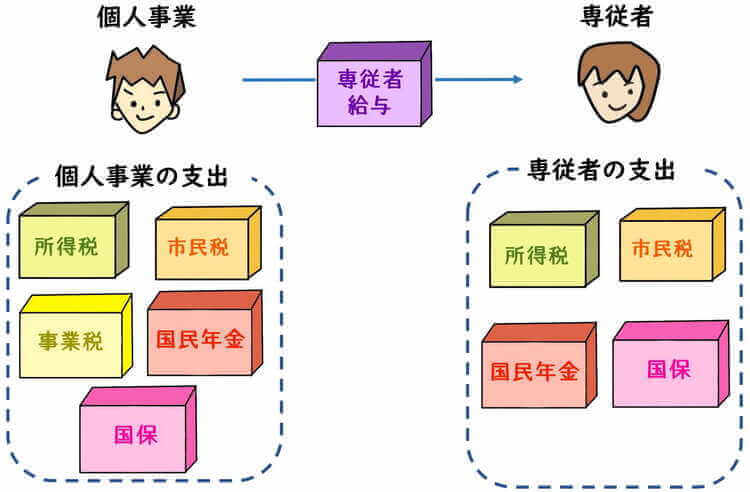

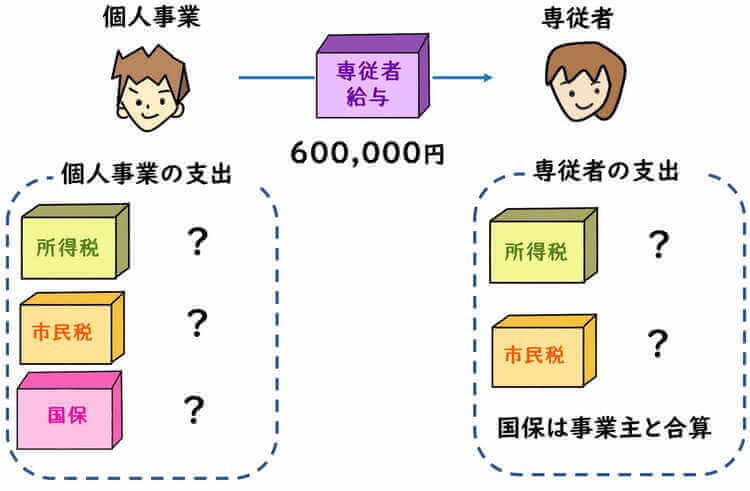

個人事業の場合に負担する支出

個人事業の場合、売上から経費を差し引いた金額(事業所得)に対し、所得税及び市民税、事業税の負担が発生します。

また、事業主の年齢に応じ、国保や後期高齢者保険、介護保険、国民年金の負担を伴います。

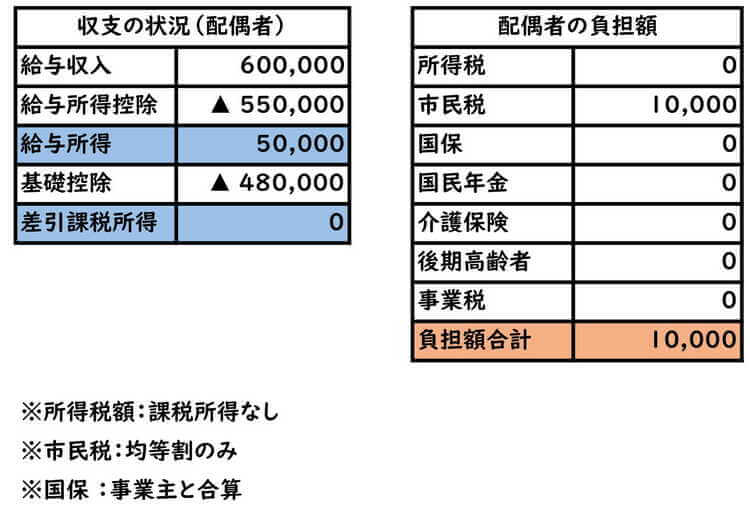

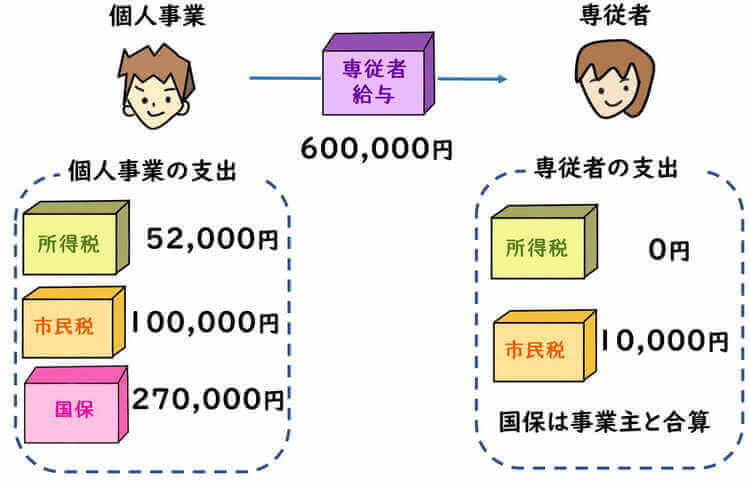

配偶者など家族に専従者給与を支給する場合、家族が負担する税金等も考慮します。

なお、法人清算後も、会社の社会保険を任意継続する事が可能です。

事業主自身が何を負担する事になるのか、事前に検討しておく必要があります。

個人成りを検討する場合、個人事業になることで負担する所得税、市民税、事業税、国保、後期高齢者保険、介護保険、国民年金の金額を把握します。

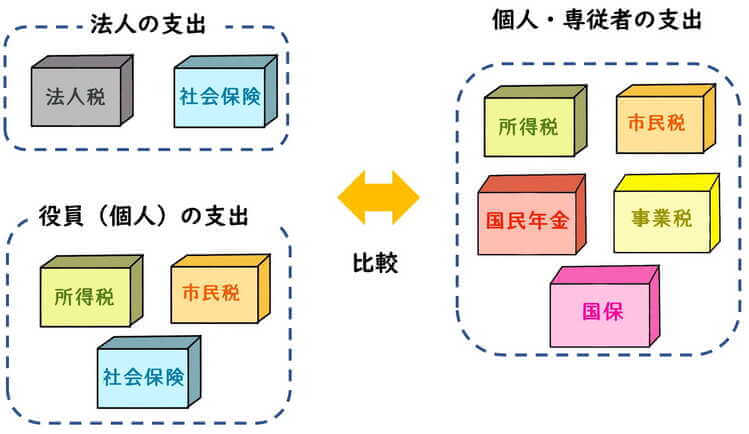

シミュレーションの考え方

個人成りを検討する場合、法人経営の負担額と、個人成りした場合の負担額に、どの程度差が生じるのかシミュレーションを行います。

シミュレーションは現状で行うため、売上や経費(役員報酬等以外)は法人でも個人でも変化しないものと仮定し、比較対象から除外します。

また、役員報酬も法人から支出した金銭を事業主が受け取る為、比較対象から除外します。

なお、個人成りに伴う国保(74歳まで)や後期高齢者保険(75歳から)、介護保険(65歳から)、国民年金(60歳まで)の支払いは、事業主の年齢により負担すべきものが変化します。

事業主自身が何を支払うことになるのか、事前にチェックする必要があります。

以下、簡単にざっくりと個人成りのシミュレーションを行います。

(※ここではシミュレーションの考え方を示す為、具体的な数字はザックリと計算しています。)

シミュレーションの考え方(法人経営の場合の負担額)

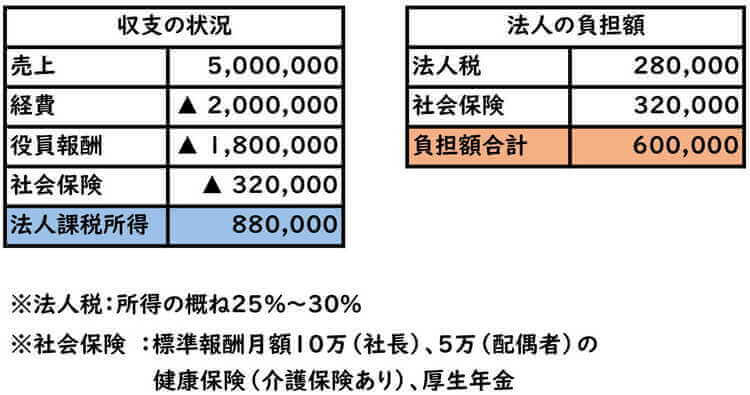

法人の売上と経費、役員報酬(社長と配偶者2名)や社会保険を下記と仮定し、法人経営の場合の負担額を算出します。

売上の規模も金額、役員報酬も、かなり減少してきた場合を想定しています。

(※社会保険は協会けんぽの料率表、40歳以上より算出しています。)

【法人経営の場合の法人・個人の収支状況】

※社長、配偶者共に60歳

・売上 500万、経費 200万(役員報酬、社会保険以外)

・役員報酬 180万(社長 月額10万 配偶者 月額5万)

・社会保険 会社負担額 年間32万(社長 18万、配偶者 14万)

・社会保険 個人負担額 年間32万(社長 18万、配偶者 14万)

【法人経営の場合の法人・個人の収支状況】

?となっている部分を試算し、法人経営の場合の負担額合計を算出します。

まず、法人税の金額を算定します。

所得の金額に対し、概ね25%から30%程度の法人税が発生します。

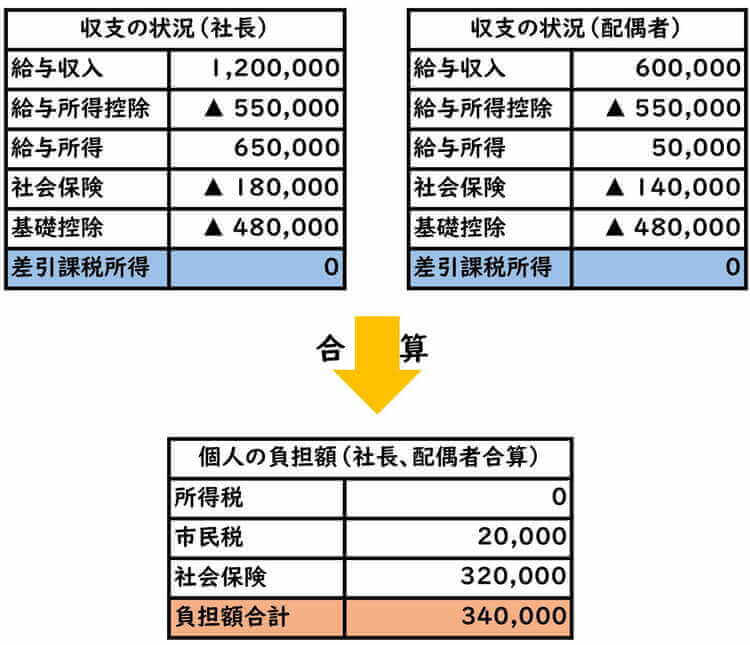

更に役員報酬の支給を受ける社長、配偶者の負担額を算出します。

社長と配偶者の所得税、市民税、社会保険料を合計します。

法人経営の場合の法人・個人の負担額の合計額全体像は、下記のようになります。

上記の法人経営の場合の負担額を、個人事業にした場合にどのように変化するのか、以下で検討をします。

なお、個人事業の場合、その年齢により負担する事となる支払い(国保、後期高齢者保険、介護保険、国民年金)は変化する為、予め留意する必要があります。

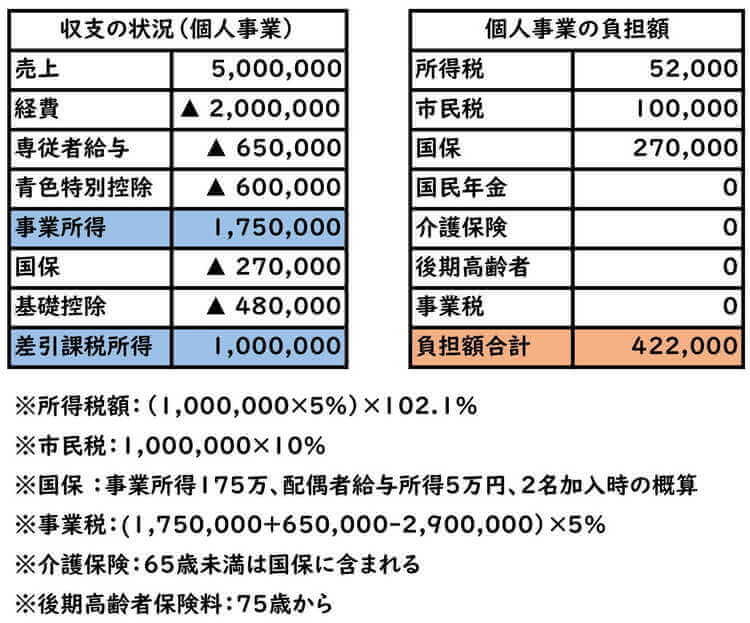

シミュレーションの考え方(個人事業の場合の負担額)

売上、経費(役員報酬と社会保険以外)は変化せず、法人経営から個人事業にした場合の個人の負担額を算出します。

(※上記と同様に社長と配偶者ともに60歳とし、社会保険は任意継続せず国保に加入、また国民年金の支払いは完了済とします。)

【個人事業の場合の収支業況】

※社長、配偶者共に60歳

・売上 500万、経費 200万(専従者給与以外)

・専従者給与 60万(配偶者 月額5万 役員報酬と同額)

【個人事業の場合の収支業況】

?となっている部分を試算し、個人事業にした場合の個人の負担額合計を算出します。

配偶者1名を青色事業専従者とし、役員報酬と同額の専従者給与を支給し、事業主と配偶者それぞれの所得税、市民税、事業税、国保、国民年金保険料を算出します。

個人事業の負担額の全体像は、下記のようになります。

(※国保は滋賀県の概ねの利率により算出しています。)

事業主本人と配偶者を含めた所得税、市民税、事業税、国保、国民年金保険料の合計金額が、個人事業にした場合の個人の負担額です。

個人事業にする前に

法人経営から個人事業にする場合、何を比較してシミュレーションするのかは人それぞれです。

法人経営の状態で所得金額がある程度算出されている場合、個人事業にすると負担増となる場合もあります。

また、個人事業にした場合の社会保険料の負担も考えなくてはなりません。

60歳未満であれば、年間約20万円の国民年金保険料の加入・支払義務があります。

65歳以上の場合は介護保険料、75歳以上の場合は後期高齢者保険料の負担が生じます。

事業主の年齢により、負担すべき支出項目が異なる為、会社の社会保険の方が負担が少ない場合も多々あります。

また、清算した会社の社会保険の任意継続も可能であり、国保の加入と任意継続のどちらが負担が少ないのか確認する必要もあります。

法人経営の状態の所得が個人に転換した場合、どのような影響があるのか、入念にシミュレーションを行う事を忘れないよにしましょう。

まとめ

今回は法人から個人成りする場合の考え方について、ザックリ説明しました。

上記のシミュレーションは1例であり、事業主の年齢、家族、売上や所得金額より異なります。

個人事業にしたことにより、社会保険増額などが起こりえる事も考えられます。

個人成りをする場合は税金面だけに捕らわれず、あらゆる考え方を考慮する必要があります。