災害により車両が水没した場合の雑損控除の確定申告方法と注意事項。

近年、台風の襲来より、自宅や車両に被害を受ける方が少なくありません。

自宅の損傷は少なかったものの、自家用車が水没したことで、廃車せざるを得ない方もいます。

自家用車は通勤や日常の買い物等などで、日常生活にかかせないものです。

車両保険に加入していない場合、被害額はかなりの負担になります。

そのような場合、雑損控除の適用が可能な場合があります。

今回は、災害により車両が水没した場合の雑損控除の申告方法と注意事項について、ザックリ説明します。

なお、ここでは自宅の損傷は考慮していません。

all paints by RYUSUKE ENDO

Contents・目次

雑損控除の対象になる車両(バイク含む)

日常生活で使用する車両が、災害による水没等で被害を受けた場合、雑損控除を利用できることがあります。

エンジン系に水が浸入すると、廃車になってしまうことも。

このような場合、被害車両について、雑損控除の適用を検討すべきです。

ただし、全ての車両が対象になるわけではありません。

対象になる車両は、日常生活で欠かせない通勤車、日々買い物等で利用する車両です。

週末だけ利用するなど使用頻度が低いものや、趣味娯楽用の車両は対象になりません。

あくまでも、日常生活で欠かすことができない車両が対象です。

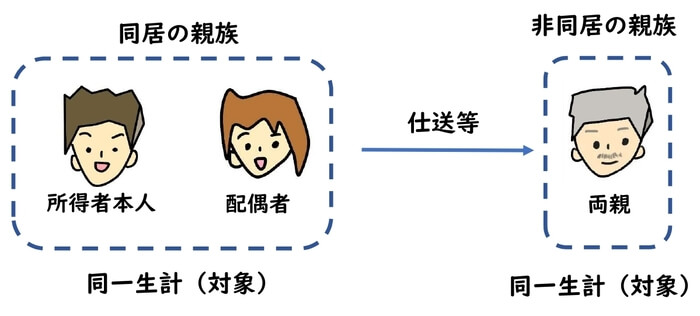

雑損控除の対象になる車両の持ち主

雑損控除の対象は、所得者本人の車両だけではありません。

所得者と同一生計で、年間の総所得金額等が48万円以下の親族が所有する車両も含ます。

(合計所得金額ではありません!)

所得条件を満たす限り、配偶者の車両も対象です。

また同一生計とは、同居に限定されません。

非同居(両親など)でも、仕送りなど生活の糧が同一である両親の車両も対象になります。

雑損控除計算のために必要な資料

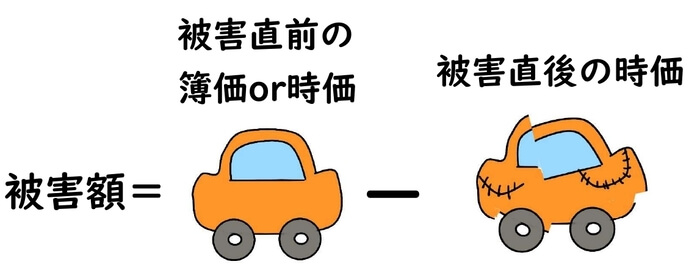

自家用車の雑損控除を適用する場合、車両の損失額を算出します。

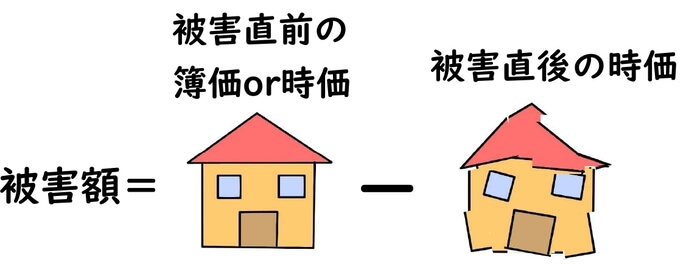

車両の損失額の計算方法は、以下通りです。

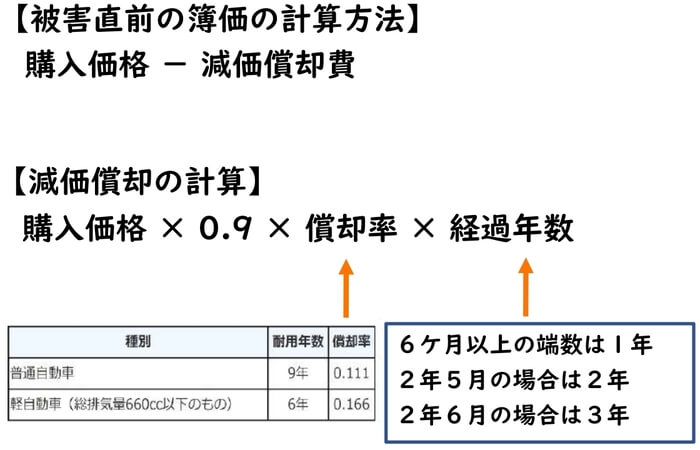

被害額直前の時価は不明なことが多い為、被害額直前の簿価を算定します。

被害額直前の簿価算定のために、以下の資料が必要です。(車両の場合、り災証明不要です。)

① 自動車購入金額がわかるもの

② 自動車車検証

③ 損害保険金収入額がわかるもの

被災直前の簿価算定のために、購入時から被災時まで減価償却を行います。

車両の場合、水没すると廃車になるため、被災直後の時価は0円です。

よって、最低限、購入金額や購入時期、車種(軽or普通)を把握できる上記の資料が必要です。

以下、車両の雑損控除適用例について、ザックリ説明します。

なお、サラリーマン(給与所得者)が新車で購入した車両につき、被害があったことを前提としています。

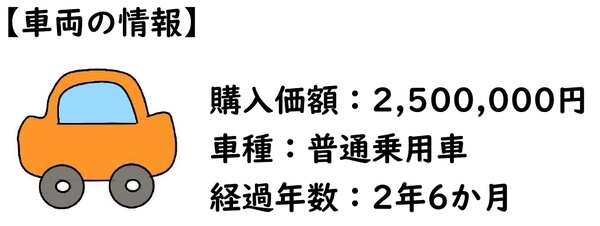

①車両の被害額の算定

まず車両の被害額を算定します。

被害車両詳細は、下記の通りです。

被害直前の時価が不明であるため、購入時から被害直前まで減価償却を行い、被害直前の簿価を算出します。

被害額直前簿価の算出方法と、減価償却方法は以下の通りです。

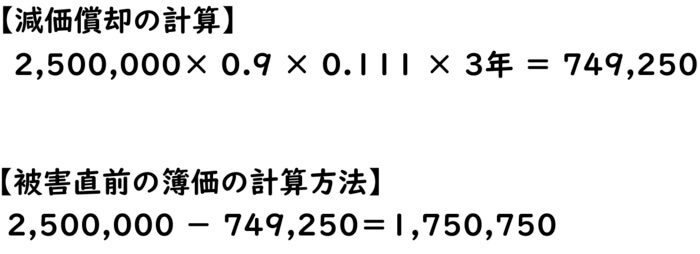

以下の計算式に当てはめるだけです。

車検証から普通自動車or軽自動車の有無を確認し、耐用年数が決定します。

また購入日(登録日)から経過年数を把握できます。

上記の計算式に当てはめて、被害車両の被害直前の簿価を算定します。

被害直前の簿価が算出されたら、被害直後の時価を算定します。

車両水没により廃車同然のため、被害直後の時価は0円とします。

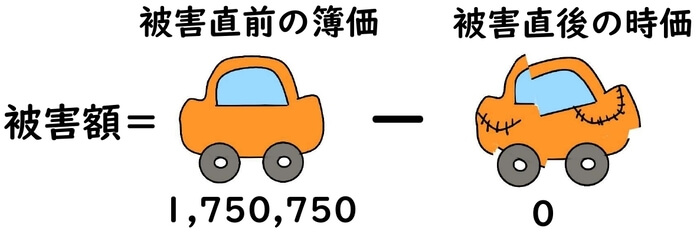

上記より、車両被害額は1,750,750円と算出されました。

続いて雑損失の明細書を作成します。

②雑損失の明細書の作成

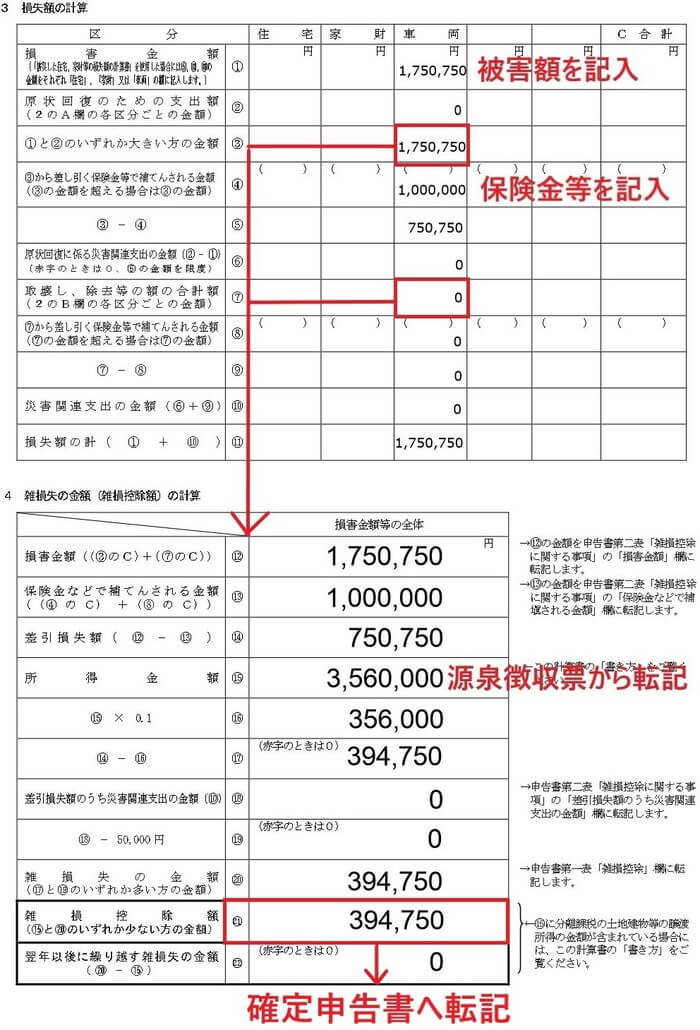

車両被害額が算出されたら、雑損失の明細書を作成します。

以下、車両損害保険金1,000,000円を受領し、被害による災害関連支出(車両移動費等)は、一切ないこととしています。

車両保険加入の場合、必ず車両保険金額を記入します。

保険金を受領したにもかかわらず記入しない場合、雑損控除適用過大となり、修正申告が必要になります。

収入が給与のみの会社員の場合、源泉徴収票から給与所得金額を確認し、雑損失の明細書⑮の転記します。

前述の被害額1,750,750円を①に、保険金1,000,000円を⑬に転記します。

もしも車両に関する災害関連支出があれば、⑦に記載します。(新車購入費は災害関連支出ではありません。)

被害金額と保険金額を転記した後、順番に明細書を計算していくだけです。

上記の場合、最終的に「21」で、雑損控除の額394,750円が算出されました。

そして確定申告書を作成します。

③確定申告書の作成

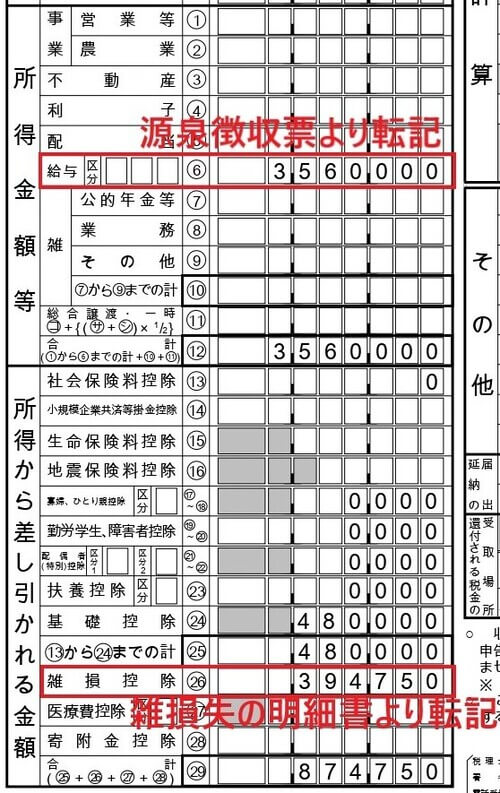

前述で算出した雑損控除の額を、確定申告書に転記します。(以下は申告書の一部分です。)

給与所得金額⑥は、源泉徴収票から転記します。

また、雑損控除の額「26」は、雑損失の明細書から転記します。

後は所得税を計算するだけです。

車両の雑損控除の計算は、被害額を算定することができれば、自身で行うことが可能です。

その他、雑損控除にはいくつか注意事項があります。

損失額の合理的な計算方法の使用について

建物や家財について被害があった場合、雑損控除の適用には、被害を受けた住宅・家財・車両の損失額の見積もりが必要です。

前述の通り、損失額とは、被害直前の簿価又は時価と被害直後の時価の差額です。

ただし、住宅・家財の場合、被害直前の簿価や時価の算定が可能であっても、被害直後の時価の算定は非常に困難です。

そこで水害により住宅や家財に被害があった場合、損失額の合理的な計算方法により、損失額を簡単に見積もることが可能です。

しかし、この損失額の合理的な計算方法は、安易に利用することはできません。

住宅の主要構造部の損壊がある場合のみ、損失額の合理的な計算方法を利用できます。

住宅の主要構造部とは、「壁、柱、床、はり、屋根、階段」のことです。

主要構造部の損傷がない場合、住宅・家財・車両は、個別に時価等の算出が必要です。

期限後申告、更正の請求、更正による繰越控除可能

雑損控除は、3/15までに期限内の確定申告で済ます方が殆どです。

しかし、被害額の算定が遅れる場合や、後から雑損控除の適用可能を知る場合があります。

また、そもそも雑損控除という制度自体を知らない方も。

そのような場合でも、雑損控除の適用が可能です。

確定申告をしていない方の場合、3/15以後の期限後に確定申告を行い、雑損控除の適用が可能です。

また、既に確定申告書を提供済の場合でも、更正の請求により、雑損控除の適用が可能です。

更に、雑損控除には3年間の繰越制度があります。

期限後申告や更正の請求の場合でも、3年間の繰越控除が可能です。

雑損控除の適用は、チャレンジ可能期間が長く設けられています。

可能性がある場合は、思い切ってチャレンジしましょう。

根拠法令

所得税法第72条(雑損控除)

所得税法施行令第206条第3項(雑損控除の対象となる雑損失の範囲等)

所得税法基本通達71-1(更正の請求により雑損失の金額があることとなった場合)

所得税法基本通達72-2(資産について受けた損失の金額の計算)

所得税法基本通達72-4(雑損控除の適用される親族の判定)

まとめ

今回は災害による車両に被害を受けた場合の雑損控除について、ザックリ説明しました。

車両保険に未加入の場合、被害額は相当にものになります。

災害にあった場合、車両に関わらず住宅や家財についても、雑損控除の適用を検討したり、チャレンジしてみる価値があります。

車両の場合は、保険金を考慮することを忘れないようにしましょう。