同一銘柄株式を特定口座と一般口座で保有する場合の株式譲渡損益の確定申告

株式を保有する方の多くは、特定口座を利用している方が殆どです。

特定口座内で株式譲渡や配当金が自動集計され、確定申告が非常に容易になりました。

しかし、中にはまだ一般口座で株式を保有する方も一定数います。

そして同一銘柄株式を、特定口座と一般口座の両方で保有する場合、株式譲渡損益の計算に悩む方も多いようです。

今回は、特定口座と一般口座の両方で保有する同一銘柄株式の譲渡損益を計算方法について、ザックリ説明します。

all paints by RYUSUKE ENDO

特定口座と一般口座の譲渡損益を合算する

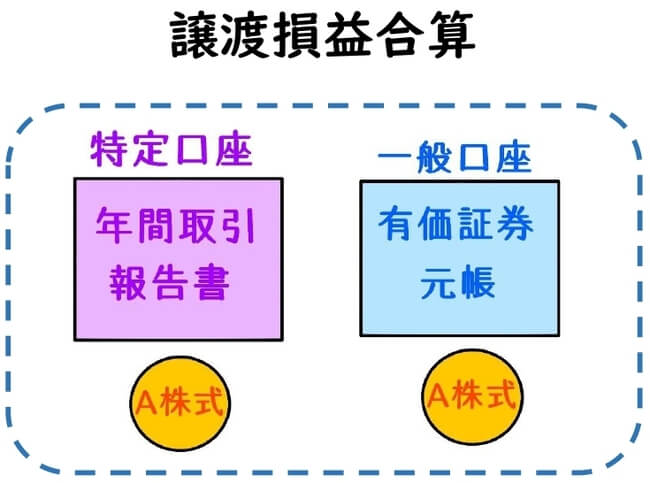

同一銘柄株式を、特定口座と一般口座の両方で保有する場合があります。

株式譲渡を行う場合、特定口座 or 一般口座いずれの株式を譲渡するか指定します。

特定口座の株式を譲渡した場合、年間取引報告書において、株式譲渡損益が集計されます。

一方、一般口座の株式を譲渡した場合、有価証券元帳を作成する必要があります。

総平均法に準ずる方法(いわゆる移動平均法)により、納税者自ら譲渡損益を計算します。

当然、一般口座と特定口座の両方で、同一銘柄株式を譲渡することもあります。

その場合、確定申告では、特定口座と一般口座の株式譲渡損益を単純に合算します。

同一銘柄であっても、特定口座と一般口座の株式は、別物と捉えます。

一般口座で譲渡した株式について、総平均法に準ずる方法により、正確に有価証券元帳を作成し、譲渡損益を算出できるか否かが鍵となります。

一般口座は有価証券元帳の作成が必要

一般口座で株式譲渡をした場合、納税者自身で譲渡所得の計算が必要です。

通常は2回以上株式を購入することが殆どですので、総平均法に準ずる方法(いわゆる移動平均法)により、譲渡原価を計算します。

そのために、購入の記録と平均単価算定のため、銘柄ごとに以下の有価証券元帳の作成をします。

なお、総平均法に準ずる方法の計算式や計算結果は、移動平均法と変わりません。

厳密な定義は異なりますが、ここでは移動平均法による有価証券元帳を例としています。

購入した場合(赤い部分)は、数量×単価=購入金額を記載し、残株数(緑の部分)と単価を記載します。

そして株式を購入する度に、残株数の単価が変化します。

残株数の単価は平均単価です。

そして株式を売却した場合(青い部分)の単価は、直前の平均単価を記載します。

平均単価で株式を購入したと考えるからです。

具体的な計算方法は、以下のページの通りです。

→ 一般口座で株式を譲渡した場合の株式譲渡所得の計算方法

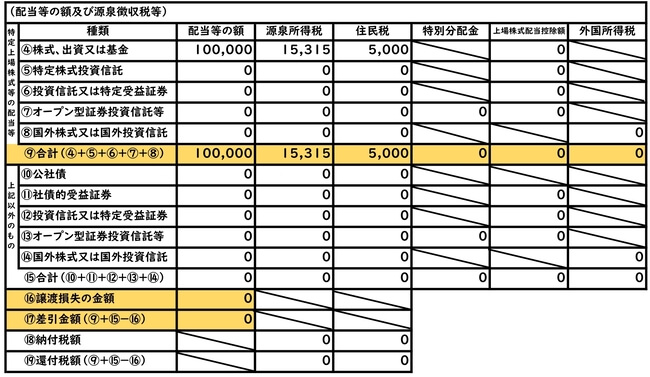

配当のみ特定口座受入に注意

特定口座と一般口座で同一銘柄株式を保有する一方、一般口座の配当金も特定口座内の受取を選択している場合があります。

その場合、「配当の状況」の株数には、特定口座と一般口座の合計株式数が記載されます。

また、年間取引報告書にも、一般口座と特定口座両方の株式配当金が記載されます。

そのため、全て特定口座で運用していると勘違いする方も。

しかし、あくまでも配当金の受け取りのみです。

株式譲渡は一般口座で行われるため、特定口座で自動計算されません。

配当金のみ特定口座で受け取りを選択している場合、株式譲渡は一般口座で行われるため、必ず確定申告が必要です。

株式を特定口座で保有しているか、一般口座で保有しているか、また配当金のみ特定口座に受け入れか不明な場合、必ずコールセンターに確認し、その所在をはっきりさせておく必要があります。

根拠法令

所得税法第48条(有価証券の譲渡原価等の計算及びその評価の方法)

所得税法施行令第118条(譲渡所得の基因となる有価証券の取得費等)

まとめ

今回は、同一銘柄株式を特定口座と一般口座で保有する場合の株式譲渡損益の確定申告について、ザックリ説明しました。

特定口座へ株式移管を忘れたまま、一般口座で保有し続けている方もまだまだいます。

うっかり売却した場合、所得計算に悩む方が後を絶ちません。

その場合に備え、株式の保有場所が特定口座か一般口座なのか、正確に把握しておく必要があります。

そして一般口座で売却した場合、正確に有価証券元帳を作成しておく事を心がけておく必要があります。