適法に終了した遺産分割協議のやり直しは贈与課税

ご家族が亡くなり相続が発生した場合、多くの家庭では、円満に遺産分割協議を終えられます。

時間をかけて話し合い、預貯金を分け合い、土地などの不動産は相続による名義変更・相続登記が完了。

申告期限までに、無事に相続税の申告納付も完了し、安心するも束の間。

「やっぱり遺産を分け合う方法を変更したい。」

「土地じゃなくて、預貯金を相続したい。」

といった、いわゆる「遺産分割協議のやり直し」をご希望をされる方もいます。

人間なので、話し合いをした後でも、気が変わる事はしばしば。

しかし、一度正式かつ適法に遺産分割協議が成立し、不動産の相続登記も完了、相続税の納税・申告が完了した後、遺産分割協議のやり直しはできるのでしょうか?

all paints by Ryusuke Endo

遺産分割協議のやり直しはできない

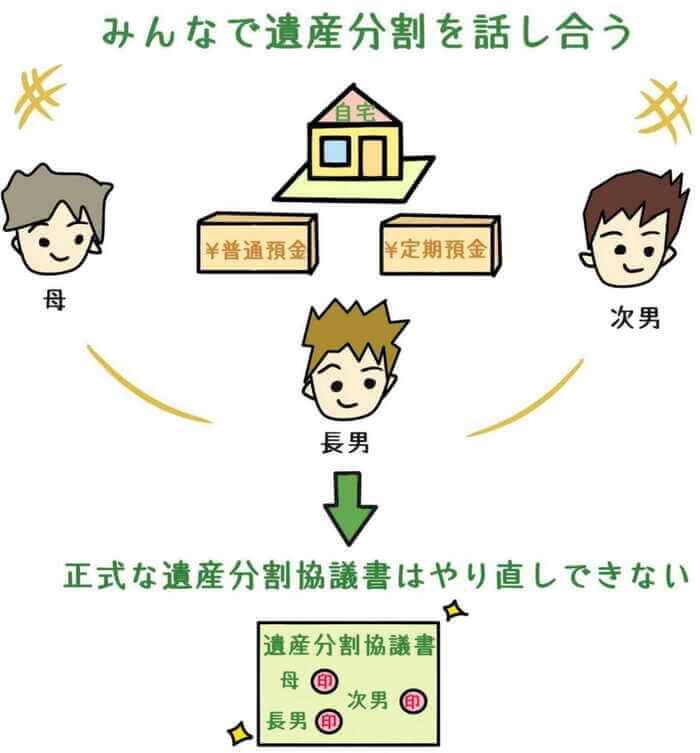

遺産分割協議を行う場合、通常は家族間である程度の時間をかけてじっくり話し合い、残された家族全員が納得した上で、遺産分割協議書を作成します。

協議内容に納得し、家族(相続人)全員が自署押印すると、遺産分割協議は成立すると共に完了します。

通常は、適法に成立した遺産分割協議は、そのやり直しを行う事ができません。

再度、家族間で改めて遺産分割を話し合い、例え課税される相続財産の価額や相続税の総額が変わらなくても、当初の遺産分割協議を覆すことはできません。

よって、単純な計算間違いは別として、当初申告した相続税の申告を訂正することもできません。

もっとも、民法においては、いつでも遺産分割のやり直しができるとされています。

しかし、相続税法においては、遺産分割協議のやり直しは認めません。

当初家族間で取り決め、自署押印を済ませた遺産分割協議書が、正式かつ最終的な分割協議書とみなされます。

遺産分割協議のやり直しは贈与課税

遺産分割協議をやり直し、当初相続した財産を、他の家族が相続することとした場合は、贈与税が課されます。

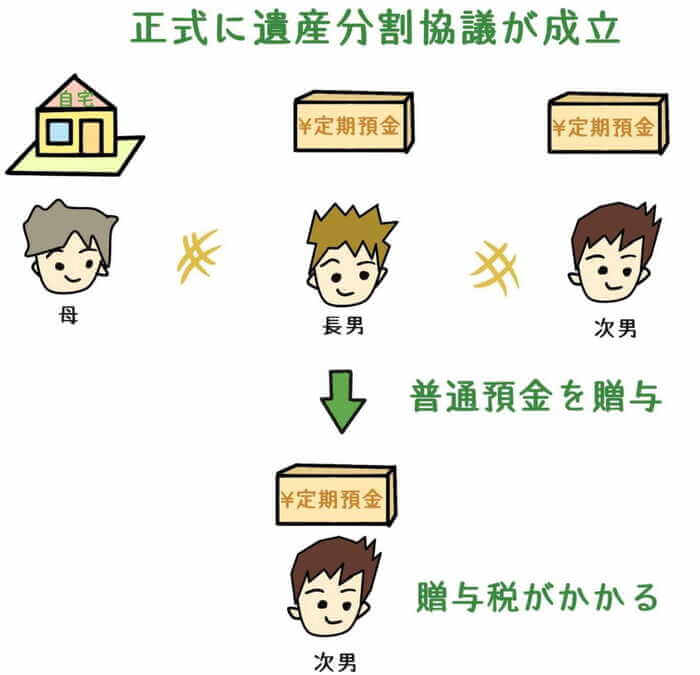

例えば、当初は配偶者が家、長男が普通預金、次男が定期預金を相続する分割協議が成立します。

その後、遺産分割協議をやり直し、次男が普通預金も定期預金も相続することに取り決めます。

その場合は、長男から次男へ普通預金の贈与が行われ、次男に対して贈与税がかかります。

一旦、正式な遺産分割協議の成立により、家族が相続した財産は、相続人である配偶者、長男、次男のそれぞれの固有財産です。

相続した財産は、自身の財産そのものであり、自由にその処分が可能です。

上記の場合、次男は長男に対し、無償(贈与)で普通預金を処分したこととなります。

よって、遺産分割のやり直しによる財産の配分は、贈与をしたことになります。

申告期限内でも遺産分割のやり直しによる申告書の差し替えはできない

相続税の申告は、故人が亡くなった日の10カ月後応当日です。

その間、一度期限内申告を済ませた場合でも、単純な計算相違、相続財産計上漏れ、特例の適用漏れなどが発覚することがあります。

しかし、申告期限内であれば、再度訂正の申告書を提出することができます。

再提出した申告書は、申告期限内であれば、期限内申告書とされ、計算誤りがあっても、罰金の対象にはなりません。

しかし、当初成立した遺産分割協議をやり直しての申告は認められていません。

あくまでも、当初の遺産分割による申告内容の計算相違や、特例適用漏れ等を訂正する等といった、期限内申告書に基づく修正です。

まとめ

一度遺産分割協議が適法に成立し、相続税の申告を済ませた場合、そのやり直しはできません。

当初の申告で相続した財産を、遺産分割をやり直し、他の相続人へ配分した場合は、贈与をしたとみなされます。

当初の申告が、恐喝等により無理やり行われ、その瑕疵が認められる場合は、そもそも分割協議は成立していなかったことになります。

その場合には、瑕疵が認められた日から2カ月以内に、更正の請求が可能とされています。

遺産分割協議はじっくり時間をかけて行い、家族全員が納得できることが最も重要です。

やっぱり納得できない!やり直したい!といった事がないよう、じっくり時間をかけて話し合うことが重要です。

根拠法令

相続税基本通達19-2-8 分割の意義

相続税基本通達31-3 期限内申告書の修正

国税通則法第23条第2項 更正の請求

民法907条 遺産分割の協議又は審判等