組織再編や子会社損失負担等に関する基本的な租税回避防止規定

合併や会社分割が、子会社の欠損金利用目的、支援・清算の一環として実施される事が少なくありません。

複数のモデル試算が可能であり、やりようによっては容易に適格要件を満たします。

また、グループ子会社救済に伴う子会社支援損の計上も可能です。

しかし、注意しないといけない事案も中には存在します。

今回は、組織再編や子会社支援に伴う基本的な租税回避防止規定について、ザックリ説明します。

all paints by Ryusuke Endo

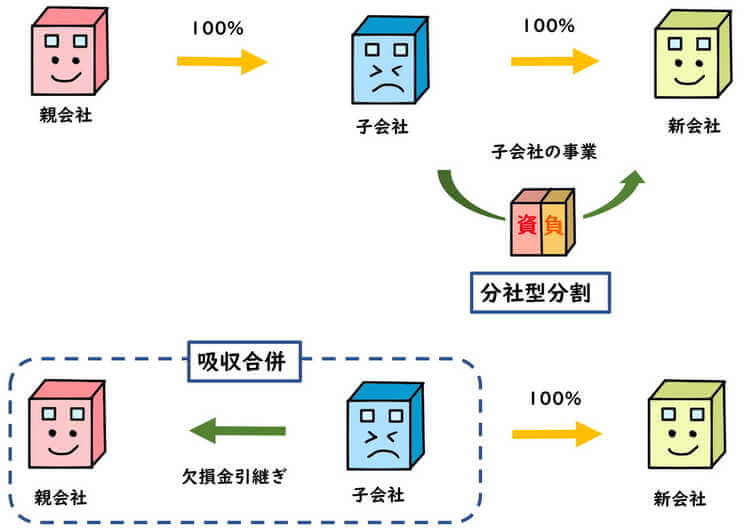

欠損金利用目的の会社分割・吸収合併が行われる場合

子会社が多額の欠損金を抱える場合、その欠損金利用考える親会社が少なくありません。

そこで子会社の事業を分離し、欠損金のみを親会社へ移転させる方法が考えられます。

具体的には、子会社が新設会社分割により事業を移転し、その後、親会社と吸収合併する手法です。

【分社型分割の場合】

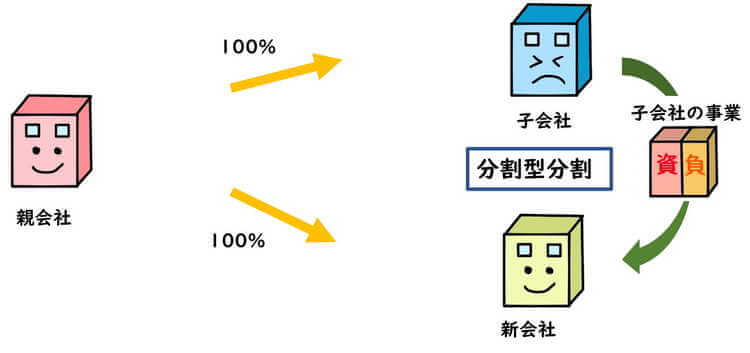

【分割型分割の場合】

新会社は今まで通り事業を継続します。

一方、親会社は吸収合併により、子会社の欠損金を引き継ぎます。

しかし上記のようなモデルの組織再編は過去、否認された事例もあり、租税回避の為の組織再編と見なされる恐れがあります。

会社分割は形式上だけであり、新会社と子会社の実態が変わりないからです。

税制適格要件を満たしたとしても、不自然な組織再編は否認のリスクが潜んでいます。

子会社支援損失・債権放棄額が寄附金とされる場合

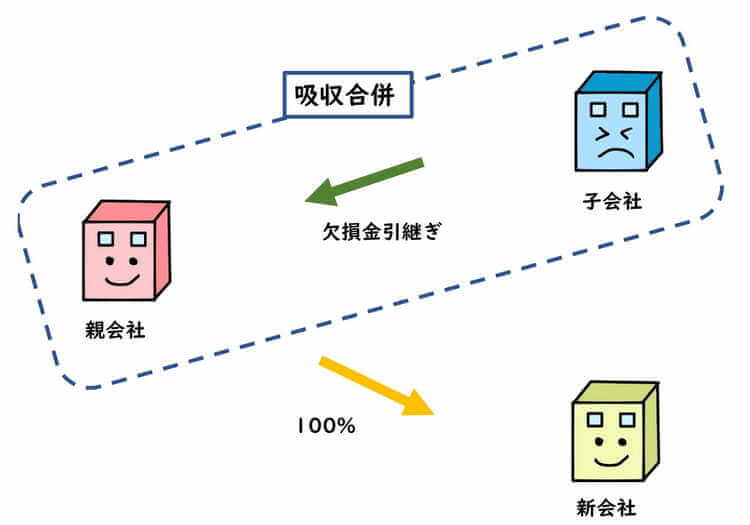

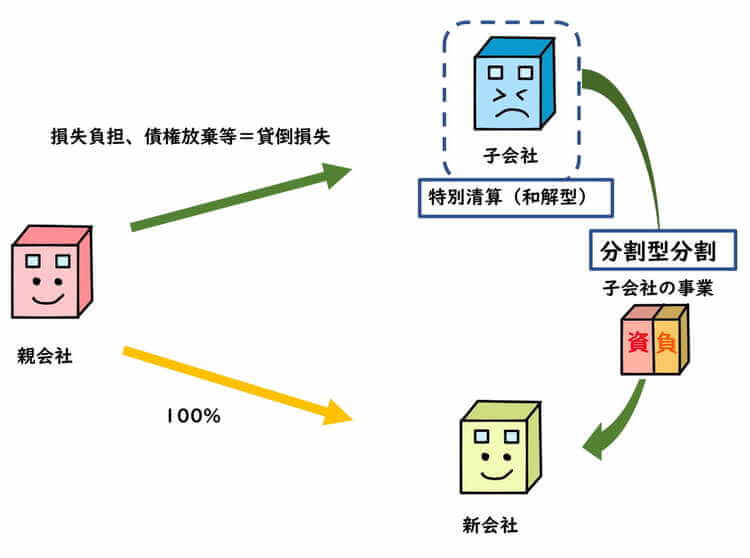

子会社が経営危機の場合、その事業だけを分離し、会社を清算させることがあります。

具体的には、赤字の子会社が新設会社分割により事業分離後、清算する手法です。

子会社が債務超過の場合、「和解型」の特別清算が実施され、親会社では子会社の損失負担等を貸倒損失として計上します。

(※親会社の損失負担等とは、子会社清算に伴う債権放棄、経費負担、資金贈与、債務引受け等をいいます。)

特別清算の認可の決定後、親会社の損失負担等は全額が切り捨てられ、多額の貸倒損失とされる傾向がありました。

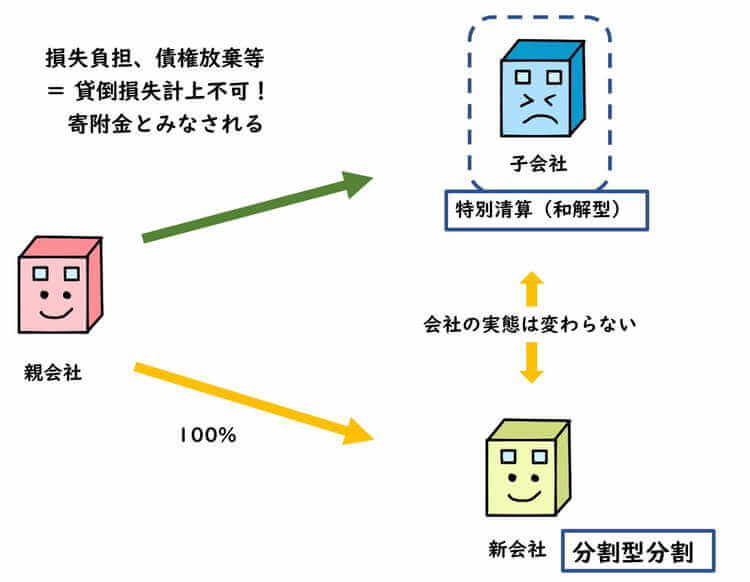

しかし、過去の裁判事例でも租税回避規定が働きました。

新設会社分割等により子会社の事業分離後も、実質的に新設法人と子会社の実態は変わりません。

更に、貸倒損失計上条件である特別清算は、「協定認可の決定」と規定され、いわゆる債権者との「協定型」を示します。

特別清算では多くの場合、迅速かつ柔軟な「和解型」が適用される事が多く、「和解型」では損失負担等を貸倒損失とすることは困難です。

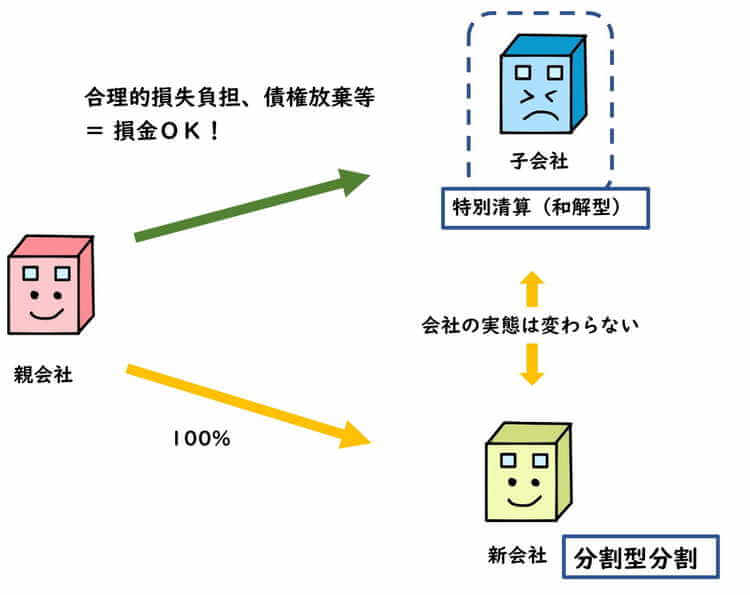

親会社が行う子会社損失負担等は、子会社が下記の条件を満たせば、子会社支援損として損金計上が可能です。

形式ではなく子会社の実態で判定を行う必要があります。

・経営危機に陥っていること

・損失負担等に相当な理由があり、過剰支援になっていないか

・子会社管理・再建管理・支援額見直し等がされていること

・子会社の債権放棄等をしなければ、より大きな損失を被ること

・特定の債権者の優遇や不当な負担はないこと

子会社支援・債権放棄額を寄附金とせず、貸倒損失や支援損失とする場合は、その合理性が求められます。

支援損失計上や貸倒損失計上目的による場合、租税回避とみなされる場合があります。

租税回避防止と見なされる場合とは?

租税回避防止と見なされるハッキリとした条件はありません。

しかし、その目的が会社再編の為ではなく、法人税を不当に減少する目的 = えげつい欠損金利用目的である場合、租税回避とされる可能性があります。

そもそも組織再編の目的とは、会社が今後も永続していく為の循環手段です。

本来の目的から著しく逸脱している場合(欠損利用目的)、租税回避と見なされると言われています。

租税回避と見なされない為には、

・本来の組織再編の趣旨に合致しているか

・本来の目的から逸脱していないか

・合理性が認められる会社再編か

といった点を考慮する必要があります。

根拠法令

法人税法第132条の2(組織再編成に係る行為又は計算の否認)

法人税法基本通達9-4-1(子会社等を整理する場合の損失負担等)

法人税法基本通達9-6-1(金銭債権の全部又は一部を切り捨てした場合の貸し倒れ)

まとめ

今回は、会社分割→吸収合併、会社清算に伴う租税回避防止規定について、ザックリ説明しました。

欠損金利用目的で事業分離、吸収合併、会社清算が行われる場合、適格要件を満たしたとしても、租税回避防止と見なされる場合がります。

本来の目的から逸脱した組織再編は、否認されるリスクが潜んでいるため、今一度、その目的を確認する必要があります。