適格合併における抱合せ株式の会計上の取扱いと税務調整

合併が実施された場合において、合併法人が被合併法人の株式を保有している場合、「抱合せ株式」という独特の処理が必要になります。

合併会計仕訳に「抱合せ株式」が登場する場合、必ず税務調整が必要になります。

抱合せ株式は資本等取引に該当し、法人税法上、理解しにくい項目です。

今回は、適格合併が行われた場合の抱合せ株式の基本的取り扱いとその税務調整について、ザックリ説明します。

税務調整の方法は複数の方法が考えられる為、ここではシンプルな方法を2種類紹介します。

all paints by Ryusuke Endo

増加する資本金等の額と利益積立金額を把握

合併会計仕訳及び税務調整を行う前に、合併により「増加する資本金等の額」と「利益積立金額」を把握します。

合併に伴う資本金等の額などは、別表4を通さず別表5のみの記載となります。

税務ソフトでは通常手入力となり、税務調整後の資本金等の額と利益積立金額が適正か自身で確認する必要があります。

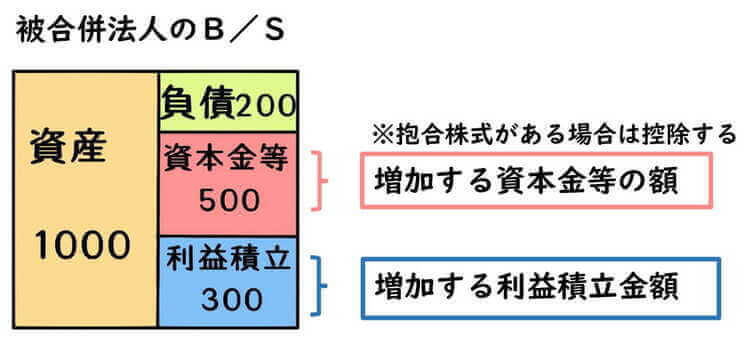

合併により増加する資本金等の額は、下記の通り算出を行います。

【適格合併により増加する資本金等の額】

被合併法人の資本金等の額ー抱合株式の合併直前の帳簿価額

【適格合併により増加する利益積立金額】

被合併法人の移転資産の簿価ー被合併法人の移転負債の簿価ー被合併法人の資本金等の額

被合併法人のB/Sで表現すると、下記のイメージとなります。

合併に伴う会計処理や税務調整は、複数の方法が考えられ、正解は1つではありません。

重要な事は、最終的に税務上の資本金等の額と利益積立金額が適正になる税務調整を行うことです。

その為、合併により増加する資本金等の額と利益積立金額を把握する必要があります。

以下、適格合併が行われた場合の抱合せ株式の会計処理と税務調整について、考えられる2パターンをザックリ説明します。

抱合せ株式の会計処理と税務調整その1

【前提】

・親会社と100%子会社の無対価適格合併

・親会社が保有する子会社株式帳簿価額は600

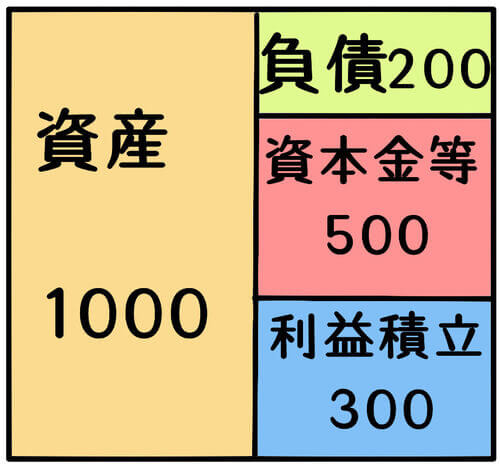

【被合併法人(子会社)の合併直前のB/S 】

上記B/Sより、増加する資本金等の額、利益積立金額を把握します。

計算式に当てはめると、下記の通りになります。

【増加する資本金等の額】

500(被合併法人の資本金等の額)ー600(抱合株式の合併直前の帳簿価額)

=▲100

【増加する利益積立金額】

1,000(被合併法人の移転資産の簿価)-200(被合併法人の移転負債の簿価)ー500(被合併法人の資本金等の額)

=300

会計上の仕訳は、資本金等や利益積立金等の科目は一切使用しません。

資産-負債-抱合株式帳簿価額=抱合株式消滅損益として計上します。

※ただし、抱合株式消滅損益(特別損益)は、法人税法上、益金または損金不算入です。

【会計仕訳】

一方、税務上の仕訳は、増加する資本金等及び増加する利益積立金額を起こします。

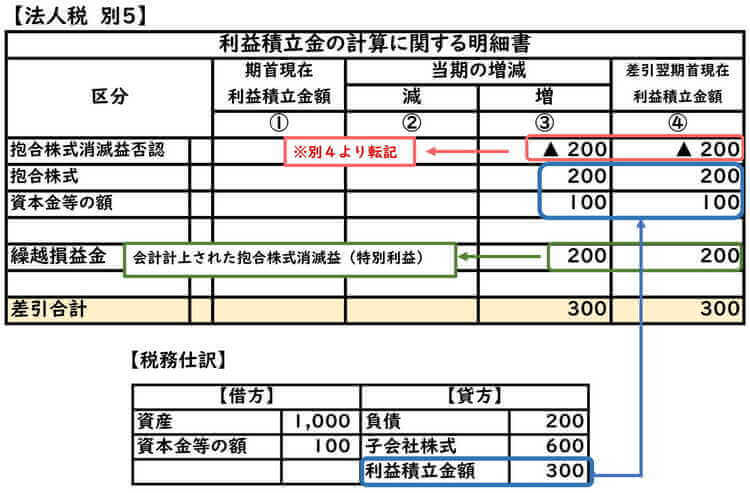

【税務仕訳】

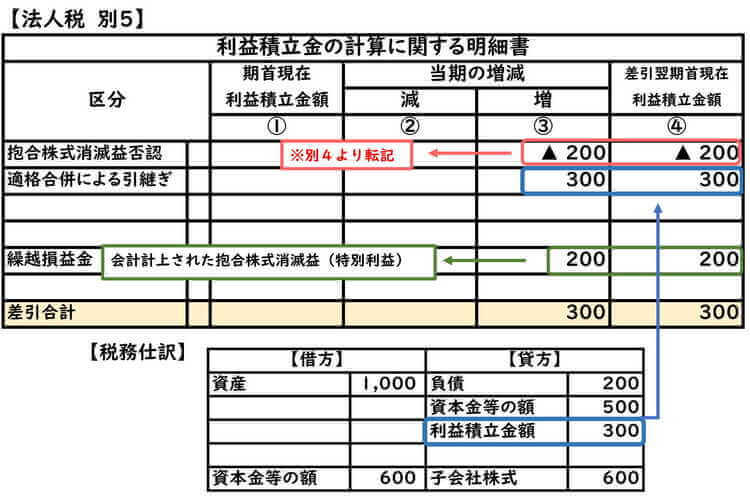

上記の仕訳に基づき、別表4及び別表5において税務調整を行います。

損益計算書の抱合せ株式消滅益は益金不算入の為、別表4において減算留保します。

別表5利益積立金額では、別表4の抱合せ株式消滅益否認額を当期の増に記載します。

そして税務上の仕訳と一致するように、利益積立金額300について税務調整を行います。

利益積立金額300の内訳は、100が資本金等の額、差額の200が抱合せ株式です。

(この200は、いわゆる資本金等との入込部分です。)

繰越損益金には、会計上の抱合せ株式消滅益200が含まれています。

上記の通り、差引合計利益積立金額は300増加します。

合併により増加すべき利益積立金額300と一致しました。

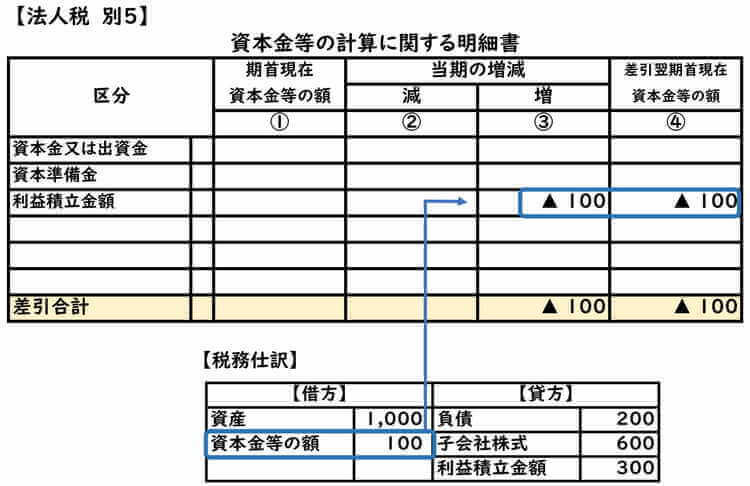

同様に、税務上の仕訳と一致するように、資本金等の額について税務調整を行います。

税務仕訳通り、資本金等の額を税務上100減少させます。

差引資本金等の額は100減少します。

合併により増加すべき資本金等の額▲100と一致しました。

当初把握した資本金等の額と利益積立金額の増加金額と一致したらOKです。

この方法により税務調整を行う場合、資本金等の額と利益積立金額の入り込み部分の処理がやや難しく感じる事が難点です。

抱合せ株式の会計処理と税務調整その2

その1と同様、会計仕訳上は、資本金等や利益積立金等の科目は一切使用しません。

資産-負債-抱合株式帳簿価=抱合株式消滅損益として計上します。

※抱合株式消滅損益(特別損益)は、法人税法上、益金または損金不算入です。

【会計仕訳】

税務上の仕訳は、子会社の簿価資産負債を一旦、全て引き継ぐ仕訳を起こします。

その1とは異なり、別途、子会社株式を全額資本金等の額で減少させます。

【税務仕訳】

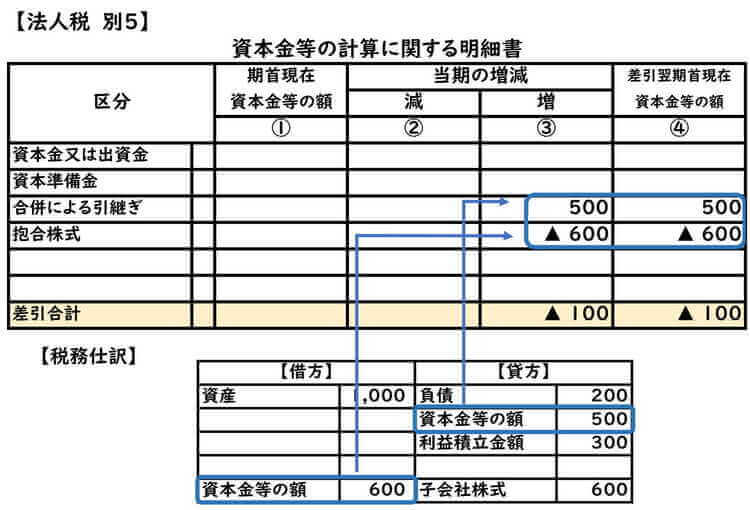

上記の仕訳に基づき、別表4及び別表5で税務調整を行います。

損益計算書の抱合せ株式消滅益は益金不算入の為、別表4において減算留保します。

別表5利益積立金額では、別表4の抱合せ株式消滅益否認額を当期の増に記載します。

そして税務上の仕訳と一致するよう、利益積立金額について税務調整を行います。

引き継いだ利益積立金額を、単純に合併による引継ぎと記載します。

繰越損益金には、会計上の抱合せ株式消滅益200が含まれています。

上記の通り、差引合計利益積立金額は300増加します。

合併により増加すべき利益積立金額300と一致しました。

同様に、税務上の仕訳と一致するように、資本金等の額について税務調整を行います。

税務仕訳通り、資本金等の額を600減少させます。

更に引き継いだ資本金等の額は、単純に合併による引継ぎと記載します。

差引資本金等の額は100減少します。

合併により増加すべき資本金等の額▲100と一致しました。

当初把握した資本金等の額と利益積立金額の増加金額と一致したらOKです。

その1と比較すると、非常に容易で分かり易い方法です。

資本等取引の税務調整がわかりにくい場合、有用な方法かもしれません。

根拠法令

法人税法第2条第1項第16号(資本金等の額)

法人税法第2条第1項第18号(利益積立金額)

法人税法第24条第2項(配当等の額とみなす金額)

法人税法施行令第8条第1項第5号(資本金等の額)

法人税法施行令第9条第1項第2号(利益積立金額)

まとめ

今回は、適格合併が行われた場合の会計上と税務上の仕訳処理、及びそれに伴う税務調整について、ざっくり説明しました。

実際の実務では携わる人により、またテキスト等により、その処理方法が微妙に異なります。

ただし、税務調整が異なったとしても、最終的に税務上の資本金等の額と利益積立金額を正確に捉える事です。

いくつかの参考を元にしながら、自分なりに理解しやすい方法を選択した方がベターです。