国内から海外にネット配信等により販売した場合の所得税・消費税の課税関係

インターネット取引が日常になった現在、個人でもネット配信により、書籍や音楽、動画、画像、ゲーム、ソフト等の販売をすることが可能です。

しかし、オンライン上で海外に向けてネット配信により販売した場合、所得税や消費税の課税関係に悩む方が少なくないようです。

今回は、書籍や音楽、動画、画像、ゲーム、ソフトウエア等を、国内から海外にネット配信・販売した場合の所得税と消費税の課税関係について、ザックリ説明します。

all paints by Ryusuke Endo

Contents・目次

電気通信利用役務の提供に該当するかチェック

日本国内から海外に向けて、書籍や音楽、動画、画像、ゲーム、ソフトウエア等(以下、音楽やソフト等)をネット配信の方法により販売する場合、電気通信利用役務の提供に該当するかチェックします。

電気通信利用役務の提供とは、インターネット回線を介して行われた取引のことをいいます。

音楽やソフトウエア等をダウンロードにより販売する方法などのことです。

また、海外のショッピングサイトに商品を出品した際の、プラットフォームの利用なども含まれます。

電気通信利用役務に該当するものは下記の通りです。

・ネット配信の方法で販売される電子書籍、電子新聞、音楽、映像、動画、画像、ゲーム、アプリケーション、ソフトウエア(以下、音楽・ゲームソフト等)

・クラウド上のソフトやデータベースなどのサブスクリプション契約(定額利用・購読)

・ネット広告などのアフィリエイト

・ショッピングサイトのプラットフォーム利用サービス

・オンラインによる講義や講習、教室などのオンラインサロン

国内から海外に向けて上記の取引を行った場合、電気通信利用役務の提供に該当することを認識する必要があります。

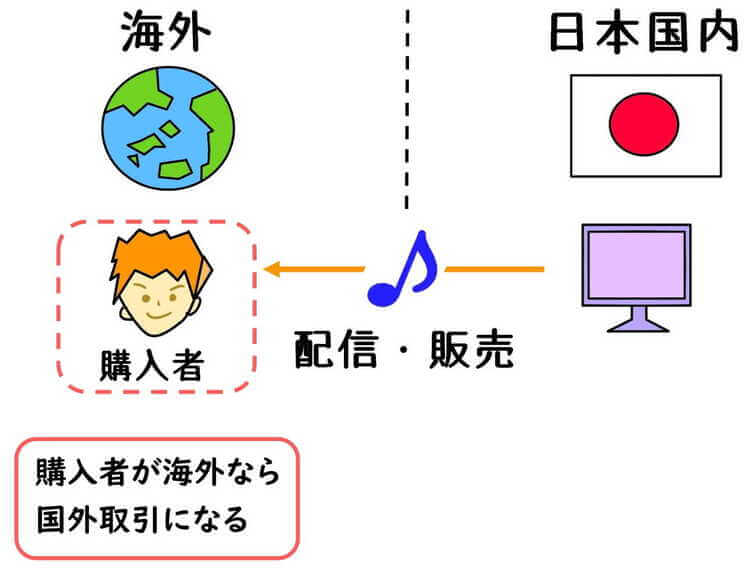

この場合、消費税の内外判定は、役務の提供を受けた側(購入した側)で判定を行います。

即ち、音楽・ソフト等を購入した者が海外である場合、国外取引となり、消費税は課税対象外になります。

今回は、比較的お問い合わせ多い傾向にある、音楽・ゲームソフト等のネット配信やオンラインサロンを行った場合、またショッピングサイトに商品を出品した場合のプラットフォーム利用サービスについて、ザックリ説明します。

以下、電気通信利用役務の提供に該当することが前提です。

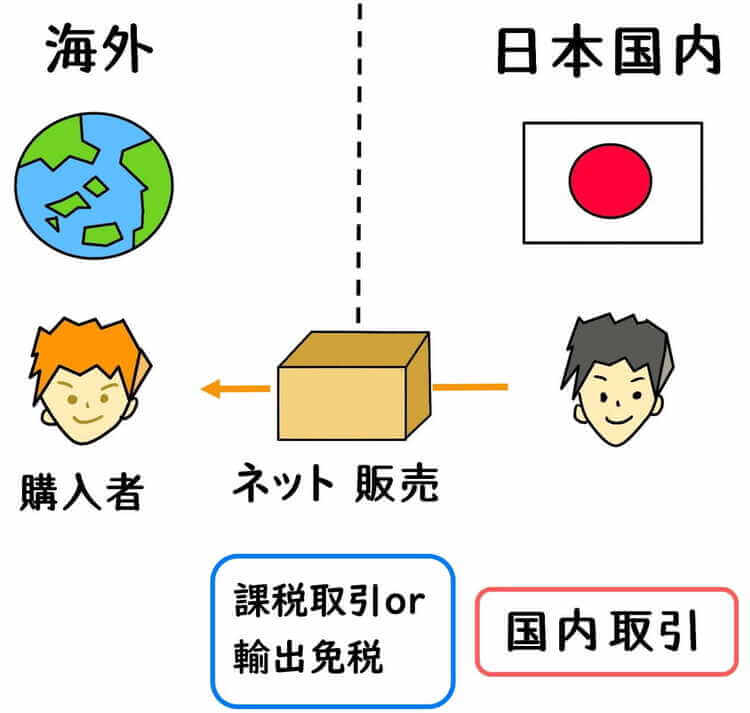

音楽・ゲームソフト等のネット配信による販売

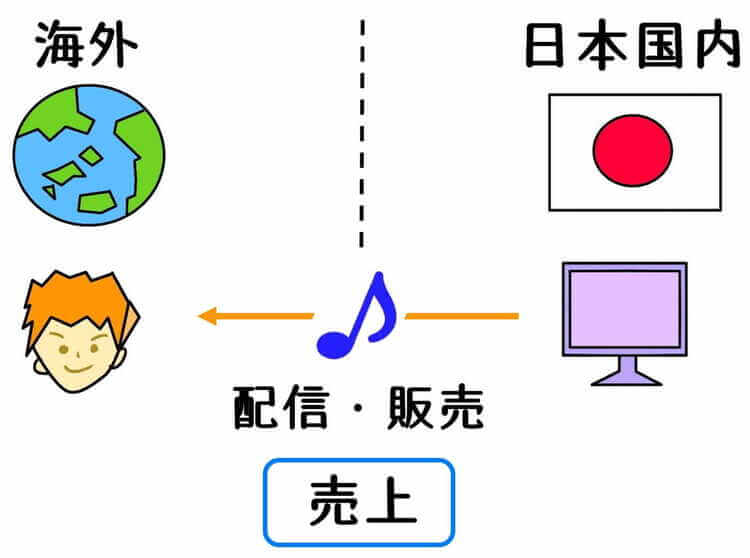

海外に音楽・ゲームソフト等をネット配信した場合、所得税と消費税の課税関係は別々に捉える必要があります。

所得税においては、配信時に売上として認識し、確定申告が必要です。

日本に住所がある以上、売上先が国内でも海外でも、所得税の課税対象になります。

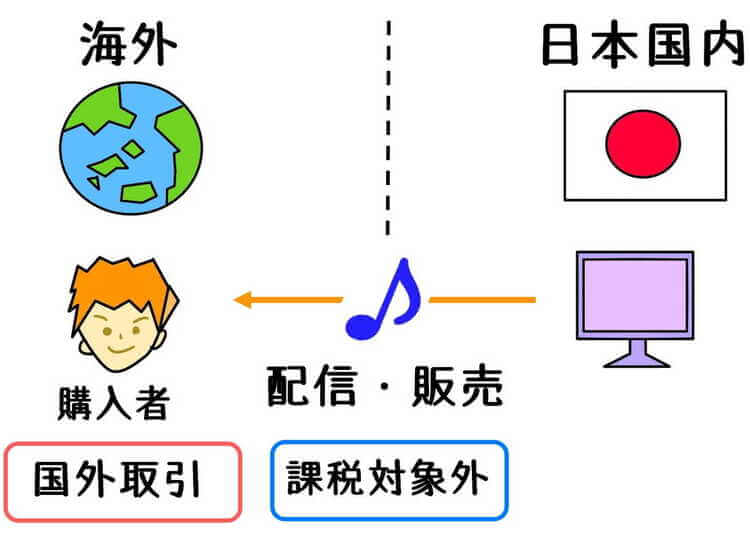

一方、消費税においては、課税対象外(消費税はかからない)となります。

電気通信利用役務の提供に該当する場合、購入者の所在地(役務提供を受けた側)で消費税の判定を行うからです。

よって、音楽・ゲームソフト等の購入者が海外であれば、国外取引と扱われます。

ゆえに、購入者が海外であれば国外取引と扱われ、消費税は課税対象外とされます。

なお、国内から海外へ対する配信等のため、リバースチャージ方式を考慮する必要はありません。

講義や講習、教室などのオンラインサロン

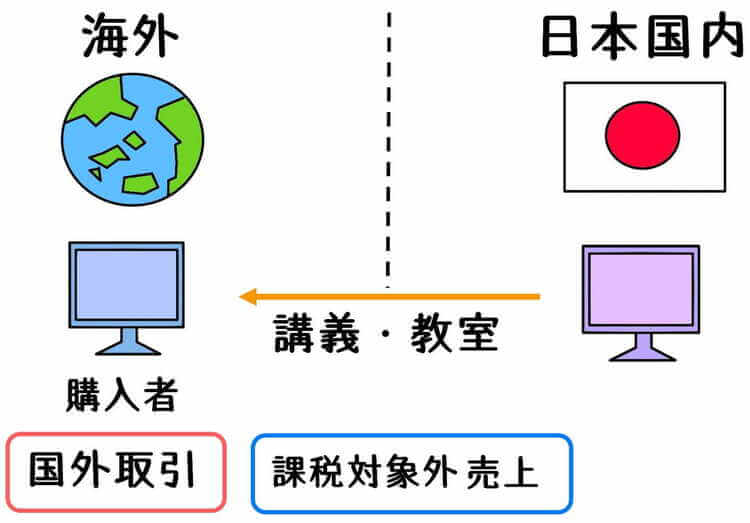

海外にオンライン上で講義や講習、教室など(以下、オンラインサロン)を行った場合も、基本的な考え方はネット配信の場合と同様です。

所得税においては、配信時に売上として認識し所得税の課税対象とされ、確定申告が必要です。

一方、消費税においては、電気通信利用役務の提供に該当する為、国外取引となり、課税対象外(消費税はかからない)として取り扱います。

ネット配信した場合と同様に、リバースチャージ方式を考慮する必要はありません。

国外のショッピングサイトで商品を販売した場合

ショッピングサイト(プラットフォーム)を利用して、商品を販売することは日常となりました。

(国内でここ数年人気なものは、BASEやCreemaなど。)

同様に、海外のプラットフォームを利用して、国内から海外へ商品を販売する方もいます。

一般的に、ショッピングサイトを利用して販売する場合、納税者自身が購入者へ商品を発送します。

そして商品代金はショッピングサイトを経由し、サイト手数料等(プラットフォーム利用料)が差し引かれ、ショッピングサイトから納税者へ支払われます。

このショッピングサイトへ支払うプラットフォーム利用料が、電気通信利用役務の提供に該当します。

ショッピングサイトに出品した場合、今度は電気通信利用役務の提供(プラットフォームの利用)を受けるの立場となります。

海外のショッピングサイトを利用する場合、商品の販売とプラットフォーム利用料支払いは、別の取引に捉える必要があります。

所得税においては、配信時に売上として認識し所得税の課税対象とされ、確定申告が必要です。

消費税においても、国内にある商品を販売したので、消費税の課税対象とされます。

(または、輸出として扱われ輸出免税とされます。)

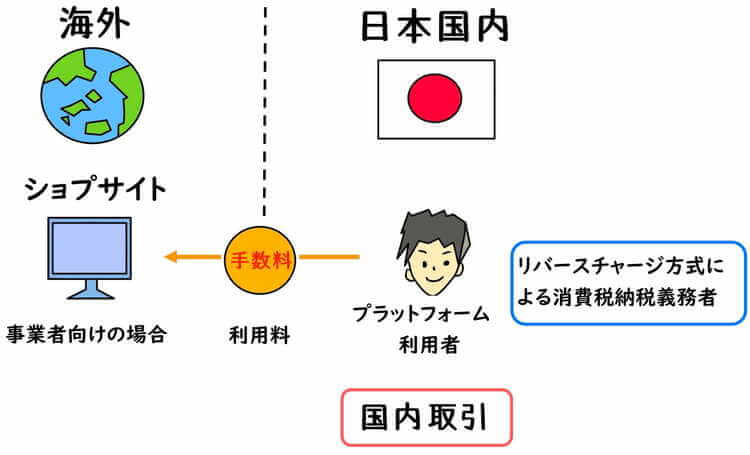

一方で、ショッピングサイトに支払うプラットフォーム利用料は、国外の事業者(ショッピングサイト運営会社)から、電気通信利用役務の提供を受けたことになります。

ネット配信の場合とは、逆の立場になります。

利用者(役務の提供を受けた側)は日本国内の納税者自身です。

電気通信利用役務の提供は、役務の提供を受けた側の所在地で消費税の判定を行うため、プラットフォーム利用料は、国内取引になります。

また、事業者向け電気通信利用役務の提供に該当する場合、プラットフォーム利用料に係る消費者は、ショッピングサイトの利用者側に、消費税の納税義務が生じます。

いわゆるリバースチャージ方式の対象になり、特定課税仕入を認識する必要があります。

リバースチャージ方式の会計処理は、仮受消費税と仮払消費税が両建てされます。

ただし、特定課税仕入は、免税事業者や簡易課税適用者、また課税売上割合が95%以上のいずれにも該当しない方が対象です。

個人事業主や小規模な法人であれば、通常は計算が必要になることはあまりありません。

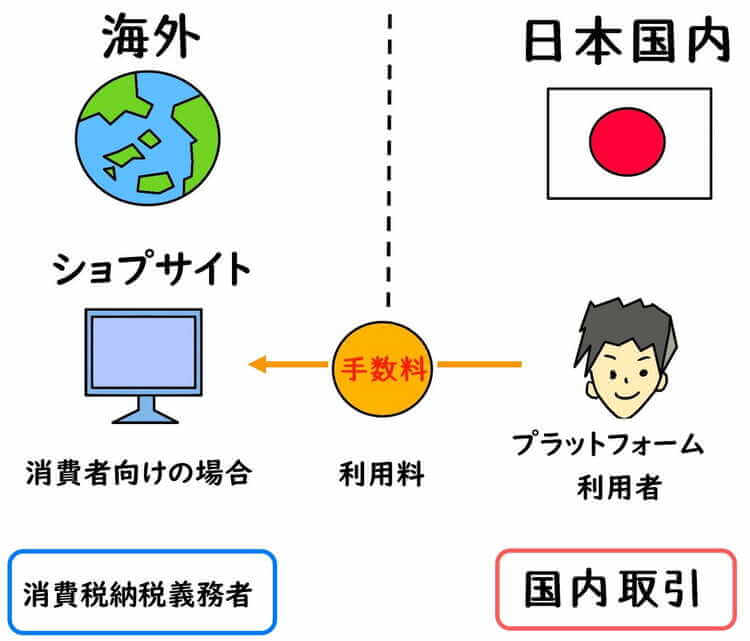

一方、ショッピングサイトのプラットフォーム利用料が、消費者向け電気通信利用役務の提供に該当する場合、ショッピングサイト側に、消費税の納税義務が生じます。

不課税の支払手数料等と処理するだけで、リバースチャージ方式を考慮する必要はありません。

ショッピングサイトが事業者向けか消費者向けかは、契約内容によりケースバイケースです。

ただし、事業者向けに該当する場合、ショッピングサイト側から利用者側に、消費税の納税義務がある事を通知する義務があることとされています。

事業者向けか消費者向けかは、契約時に確認しておくことをお薦めします。

根拠法令

消費税法第2条第8項の3(電気通信利用役務の提供)

消費税法第2条第8項の4(事業者向け電気通信利用役務の提供)

消費税法第62条(特定資産の譲渡等を行う事業者の義務)

消費税法基本通達5-8-1(特定資産の譲渡等に係る納税義務)

消費税法基本通達5-8-3(電気通信利用役務の提供)

(平27改正法附則、 平27改正消令附則)

まとめ

今回は、確定申告時にに問い合わせが多い、国内から海外へネット配信等をした場合の所得税や消費税の取り扱いについて、ザックリ説明しました。

リバースチャージ方式が適用される場合は殆どありません。

ただし、国内から海外へネット配信等を行う場合は、電気通信利用役務の提供は、必ず把握しておかなければなりません。

インターネットを介して行われる事業は今後も拡大していく為、最低限の所得税・消費税の考え方を把握しておく必要があります。