確定申告しない時の無申告加算税のペナルティ。無申告者は自主的に期限後申告を行うべき理由。

個人で事業や副業を行っている方の中には、申告義務があるにも関わらず、確定申告をしていない方がいると聞きます。

特に副業を行う会社員の中には、少額だからバレナイだろうと思う方が未だにいます。

インターネットやスマホアプリを介在する副業は、税務署が把握していることはもちろん、無申告の場合は罰金を支払うことになります。

今回は無申告の場合の罰金である、無申告加算税についてザックリ説明します。

なお、ここでは延滞税の説明はしません。

all paints by RYUSUKE ENDO

Contents・目次

無申告者には無申告加算税が課される

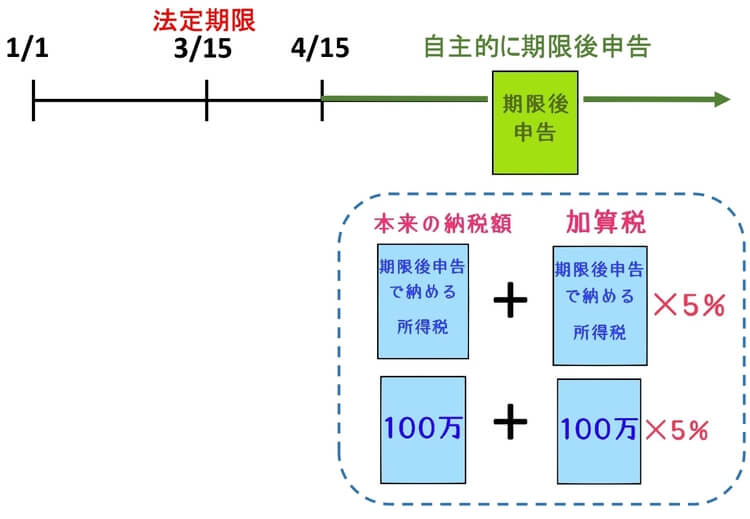

確定申告により所得税を支払うべき方で、3/15の申告期限までに確定申告(以下、期限内申告)をしない方います。

いわゆる無申告者は、会社員の副業者や、転売・せどりを行う主婦の方に多い傾向にあります。

しかし、その後、無申告者が3/15の申告期限後に遅れて申告(以下、期限後申告)をする方もいます。

無申告であったものの、怖くなって期限後申告をした。

税務署の指摘により期限後申告をした。

税務調査により期限後申告をした。

単純に期限内の確定申告を忘れていたなど。

本来、期限内申告を行い所得税を納付すべきだった方が期限後申告を行った場合、罰金として無申告加算税が課されます。

無申告加算税の概要

無申告加算税は、主に無申告者が期限後申告を行った場合に支払う罰金です。

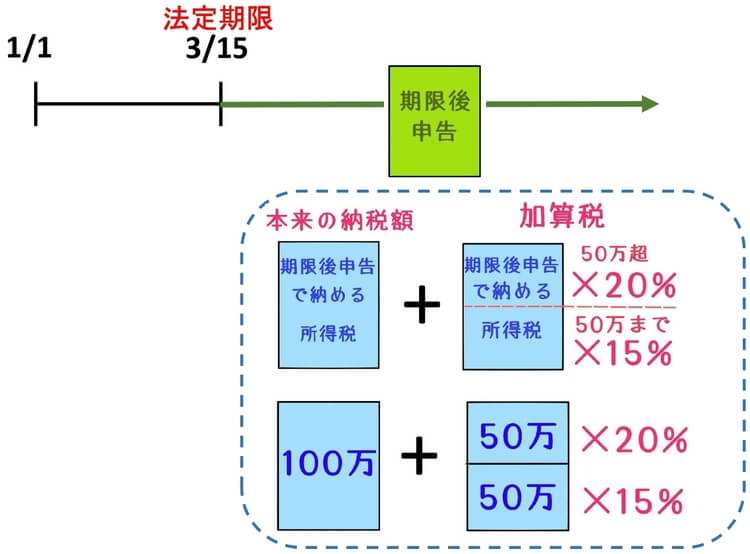

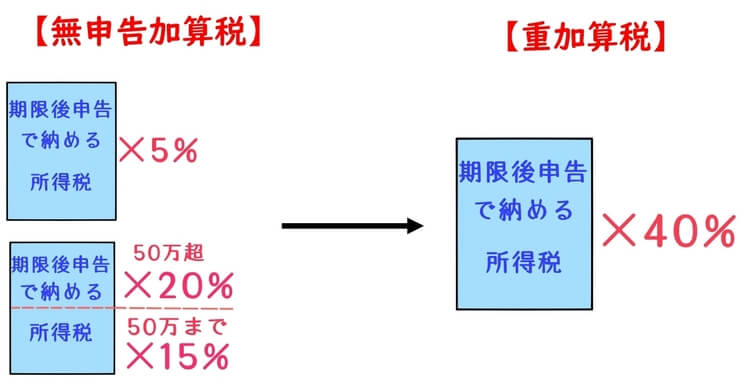

例えば、本来、期限内申告で所得税100万円を支払うべきだった方が、期限後申告により100万円納付する場合、50万円までは15%、50万円を超える部分は20%の無申告加算税を支払います。

無申告加算税は真面目に確定申告をしていれば、本来必要がない支出です。

そのため、申告の意思があったと認められる納税者に対し、一定の範囲内で不適用・軽減措置が定められています。

無申告加算税が免除される場合

真面目に申告する意思があった場合に限り、無申告加算税は免除されます。

今まで真面目に確定申告をしてきた方が、何らかの事情により、申告を行えなかった場合も考えられるからです。

ここでいう真面目に申告する意思とは、具体的に以下のように定められています。

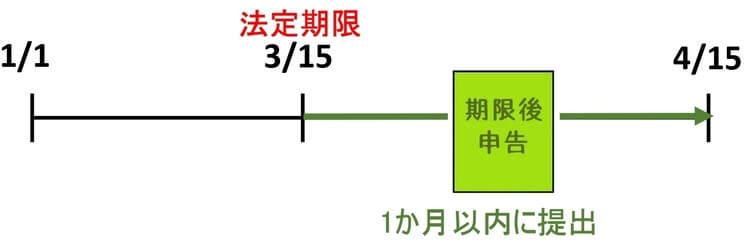

【① 期限後申告を法定申告期限(3/15)から1か月以内に自主的に行うこと】

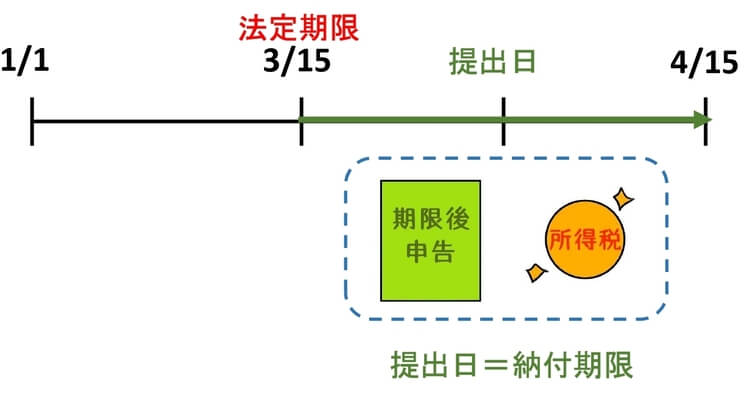

【② 期限後申告による所得税を期限後申告提出日までに納付すること】

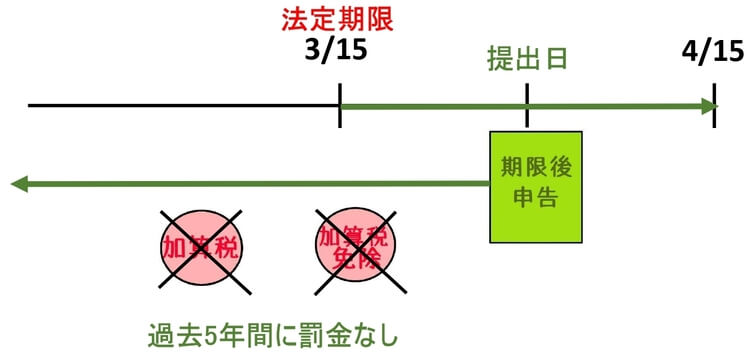

【③ 期限後申告日前過去5年間に無申告加算税や重加算税の課税、無申告加算税の免除を受けていないこと】

上記の場合に限り、無申告者が期限後申告をした場合でも、無申告加算税は免除されます。

今まで真面目に確定申告をしてきた方が申告を忘れてしまった場合、大至急期限後申告を行うことで、無申告加算税を回避することができます。

無申告加算税が軽減される場合

期限内申告期限から1か月を超えてしまった場合でも、無申告加算税が軽減されることがあります。

納税者本人が税務署から指摘を受けることなく、自ら期限後申告を行う場合です。

この場合は、無申告加算税が一律5%に軽減されます。

税務署から指摘を受ける前に、自主的に期限後申告を行うことで罰金が軽減されます。

無申告の場合は、そのままにしてはいけません。

自主的に即座に期限後申告を行う方が、罰金も少なくて済みます。

無申告の場合は、適正に期限後申告を行う方がベターです。

絶対に避けるべき重加算税

無申告者の場合、絶対に避けるべき事態は、重加算税という罰金です。

税に関する罰金の種類は、過少申告加算税や無申告者加算税、不納付加算税や延滞税がありますが、重加算税は最も重たい罰金です。

そして、悪質な隠蔽行為と認められる場合、重加算税か課されます。

具体的には、事実と異なる裏帳簿の作成、帳簿や原始帳票(レシートや請求書)の廃棄・隠匿・改ざん、そして売上除外・棚卸除外などの行為です。

最もポピュラーな行為は、売上除外や棚卸除外です。

意図的に売上を除外し、後日調査等により発覚した場合、無申告加算税は40%の重加算税に変化します。

非常に重たいペナルティであり、絶対に避けるべき罰金です。

意図的な悪質行為をしてはいけないことはもちろんのこと、可能な限り自主的に修正申告を行いましょう。

インターネット取引の無申告はバレている

せどり、競馬、暗号資産、オークション、アフィリエイト等、会社員の副業はネットを媒体とするものばかりです。

インターネット取引は全世界に対して発信されるため、ネットを利用した時点で、副業は税務署が把握していると考えて間違いはありません。

スマホアプリもネット通信を利用するため、税務署は把握しています。

無申告により、本来支払う必要がなかった無申告加算税を支払うことは、金銭的にも無駄な出費です。

ネットを介在する副業だからこそ、申告義務がある場合は、適正な期限内申告を行うべきです。

根拠法令

国税通則法第18条(期限後申告)

国税通則法第35(申告納税方式による国税等の納付)

国税通則法第66(無申告加算税)

国税通則法第68条(重加算税)

国税通則法施行令27の2(期限内申告書を提出する意思等があつたと認められる場合)

まとめ

今回は無申告加算税について、ザックリ説明しました。

申告期限が過ぎた場合でも、無申告加算税の免除・軽減の可能性があります。

本来の確定申告期限に申告が出来なかった場合は、即座に期限後申告を行った方が罰金も少なくて済みます。

また無申告で済ますのではなく、必ず確定申告を行うという大前提を忘れずに心にとめておきましょう。