債務超過会社が解散を検討する時の注意事項。役員借入金の債務免除益と株価増加に注意。

法人経営をしてきた方の中には、法人から個人事業に転換し、気楽に仕事をしたいと希望する方がいます。

また、高齢な経営者の方で、役目を終えた法人をたたむ事を考える方もいます。

しかし、役員借入金を有するなど法人が債務超過の場合、即座に会社を清算することはできません。

今回は債務超過会社が法人を解散する場合の検討事項について、ザックリ説明します。

なお、ここでは債務免除を行う役員=株主であることを前提としています。

all paints by RYUSUKE ENDO

Contents・目次

法人は債務超過を解消しないと消滅できない

法人が債務超過の場合、法的に消滅できません。

銀行借入金がある場合はもちろん、役員個人からの借入金がある場合も消滅できません。

多くの場合、役員が借入金を債務免除することで債務超過を解消し、法人を消滅させることになります。

しかし、債務超過会社が債務免除を行う場合、事前に検討しておくことがいくつかあります。

解散した場合の期限切れ欠損金の利用

役員借入の債務免除があった場合、債務免除益は法人の利益になります。

一般的に債務免除益は多額になる傾向があり、十分な欠損金がない場合、法人税が発生します。

そこで解散があった場合、清算事業年度において財産がないと判断できる時は、期限が切れ消滅した欠損金を利用することができます。

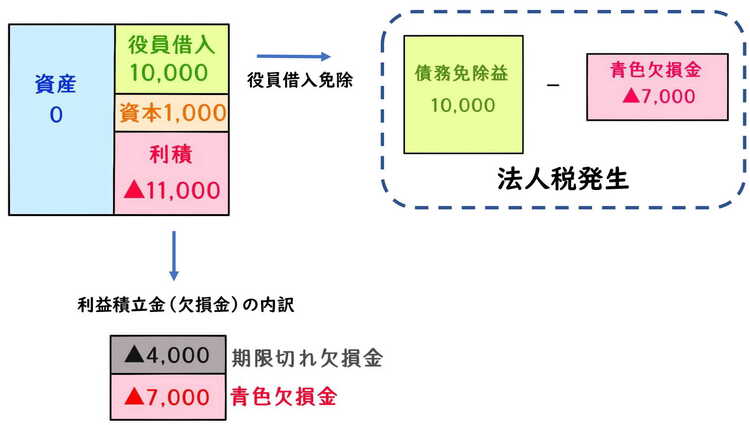

例えば以下のように、マイナスの利益積立金額(11,000)の内訳が、期限切れ欠損金(4,000)と期限未到来青色欠損金(7,000)で構成される場合です。

通常、役員借入金の債務免除があった場合、青色欠損金(7,000)の範囲内でしか欠損金は利用できません。

その結果、債務免除益が青色欠損金を上回る場合、法人税が発生します。

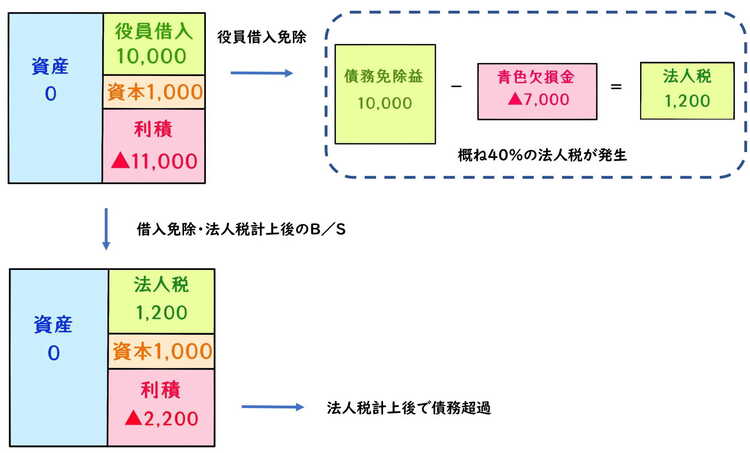

しかし、解散があった場合に法人に財産がない場合は、期限切れ欠損金を利用することで、法人税の負担を回避することが可能です。

なお、ここでいう財産がない場合とは、清算事業年度末において債務超過である場合のことをいいます。

債務免除により債務超過が解消した場合でも、一旦未払法人税を計上した後に債務超過になれば、残余財産がないこととされます。

期限切れ欠損金は法人が解散した場合に使用可能であるため、債務免除のタイミングを考慮する必要があります。

しかし、債務免除により債務超過が解消された場合、株主等が2名以上いる時は更に注意事項があります。

債務免除による役員から株主に対する贈与税

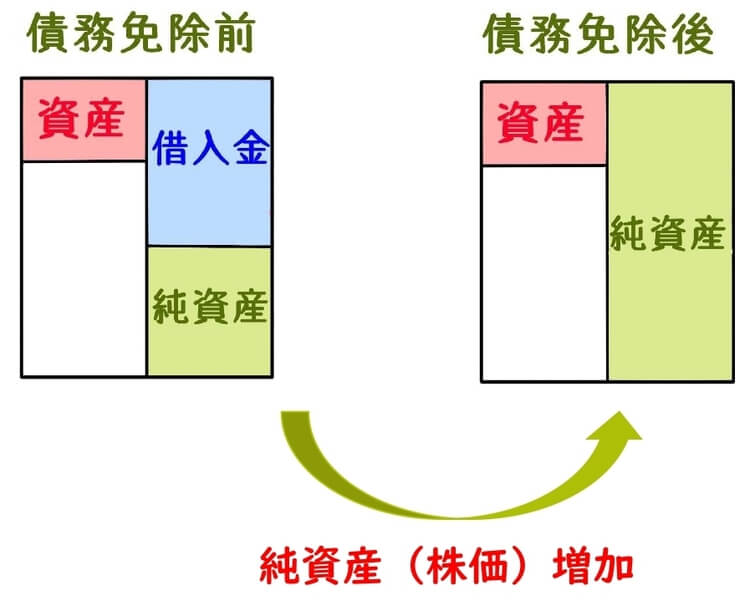

債務免除により債務超過が解消された場合、役員から株主に対する贈与が発生することがあります。

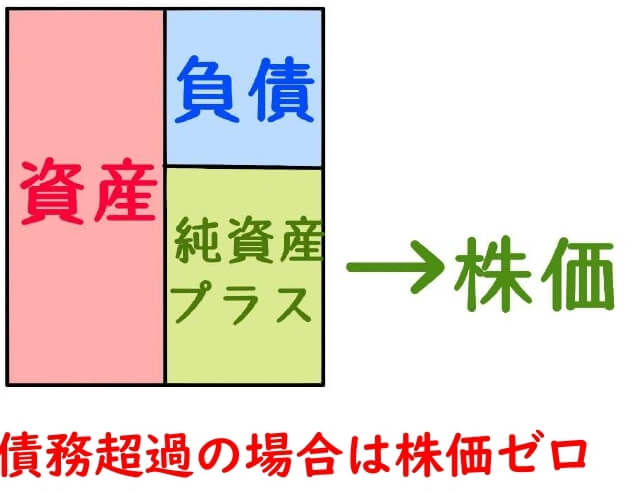

債務超過とは純資産がマイナスであること、債務超過の解消とは純資産がプラスであることを意味します。

純資産とは法人の株式や出資の価値であり、いわゆる株価を意味します。

債務超過の場合、株価は通常ゼロです。

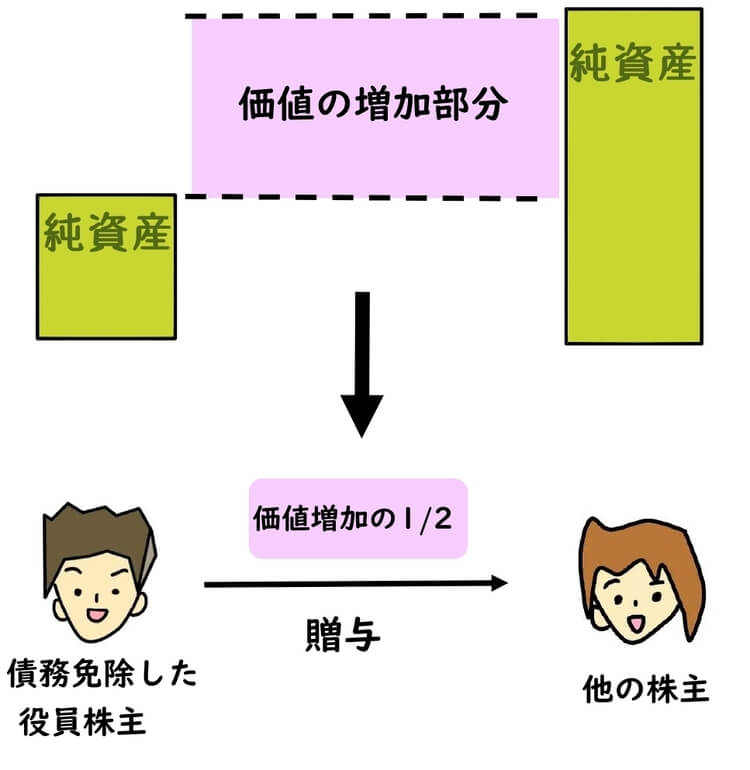

役員借入金の債務免除により、マイナスの純資産がプラスに転じた場合、または元々プラスの純資産の価額が更に増加した場合、増加した純資産部分(増加した株価)について、価値の増加があったと見なされます。

即ち、増加した価値分について、債務免除をした役員株主から他の株主に贈与があったこととされます。

具体的には、以下のイメージです。

【役員2名で50%ずつ株式を有する場合】

実際に金銭等の授受はされませんが、保有株の価値が増加したということで、株価増加部分について、贈与税か課税されます。

しかし、役員1名のみが株主の場合は贈与の問題はありません。

自分自身に対する贈与はあり得ないため、株主が2名以上いる場合に懸念される問題です。

贈与の問題を解決する方法は2通り考えられ、会社の消滅を検討する前に事前に準備しておく必要があります。

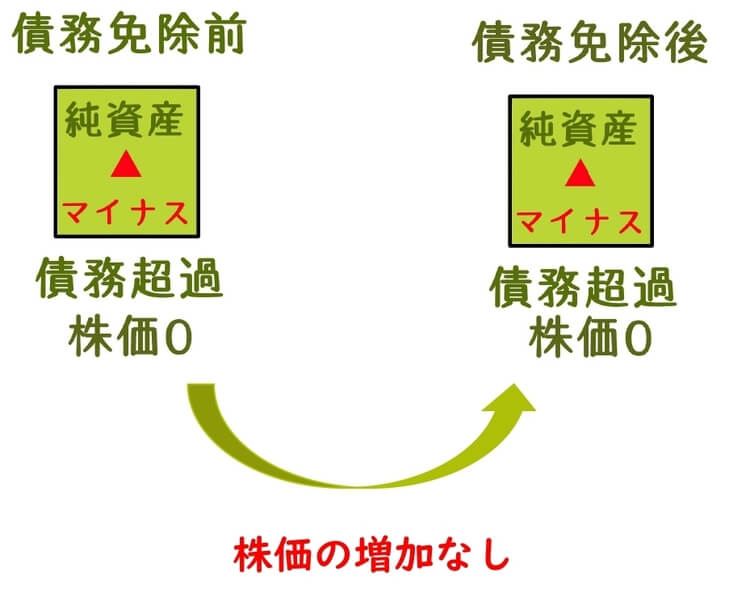

債務超過の範囲内で債務免除を行う

役員から株主に対する贈与は、債務免除後も株価がマイナス(ゼロ)であれば問題になりません。

法人が未だ営業活動の最中であれば、債務超過の範囲内で債務免除を行うことも1つの方法です。

債務免除前の株価がゼロ、債務免除後もゼロであれば、債務免除による株式の価値増加分はゼロであり、贈与の問題は生じません。

債務超過の範囲内で債務免除を検討し、残りの役員借入金は営業活動で返済していく必要があります。

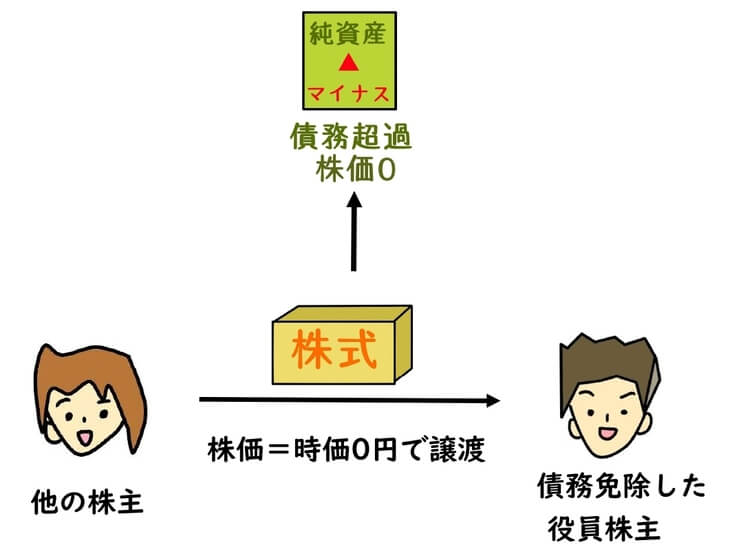

債務超過の時に株式を役員1人に譲渡(贈与)する

先述の通り、役員から株主に対する贈与は、債務免除をした役員1名が株主の場合は問題になりません。

自分から自分に対する贈与は発生しないからです。

故に、株主が債務免除を行う役員1名のみであれば、贈与の問題は生じません。

他の株主がいる場合、役員に株式を譲渡・贈与し株主を役員1名に集約します。

株主が2名いる場合、債務超過時であれば株価(時価)は0円のため、売買価額1円で譲渡可能です。

債務超過時は株価がゼロであるため、債務超過時であれば、株式の譲渡価額・贈与価額は1円で済みます。

贈与税の問題が生じないよう、債務超過時に株式を役員に譲渡等を行う、株主を1名のみにしておくことも1つの方法です。

根拠法令

・相続税法第9条

・相続税法基本通達9-2(株式又は出資の価額が増加した場合)

まとめ

今回は債務超過会社が法人を解散する場合の検討事項について、ザックリ説明しました。

法人を消滅させたいと希望される場合、ネックになるのは役員借入金です。

法人税や贈与税の課税が生じないようにするためには、事前の計画が必要です。

債務超過会社が解散する意向がある場合、事前に計画して準備を進めることが肝要です。