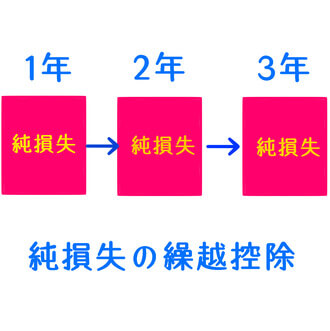

純損失の繰越控除は任意の年に控除できない。繰越控除は3年連続が必須条件。

個人やフリーランスの事業が赤字の場合、3年間の赤字の繰り越しが認められています。

翌年の事業所得が黒字の場合、前年の赤字と本年の黒字は相殺可能です。

いわゆる純損失の繰越控除です。

純損失の繰越控除により、赤字と黒字が相殺され、所得金額が減少します。

結果として、所得税、市民税、国保が減少し、節税に繋がります。

しかし、中には住宅ローン等の審査の関係により、所得金額を減らしたくない方も。

その年だけは、純損失の繰越控除を適用せず、来年から適用したいと考える方もいます。

純損失の繰越控除は、以後3年間毎年適用する必要があります。

繰越控除を適用する年を任意で選択することはできません。

今回は、純損失の繰越控除の任意選択不可について、ザックリ説明します。

all paints by Ryusuke Endo

純損失の繰越控除は任意の年に適用できない

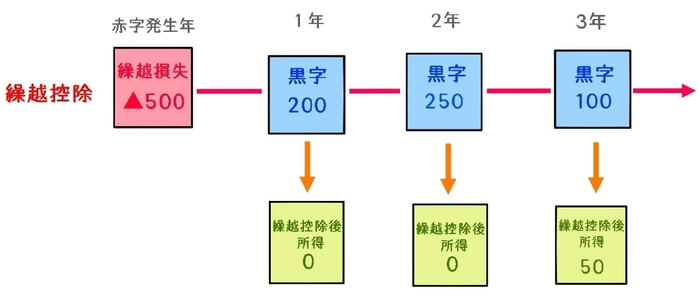

純損失の繰越控除を適用すると、所得と純損失が相殺され、総所得金額が減少します。

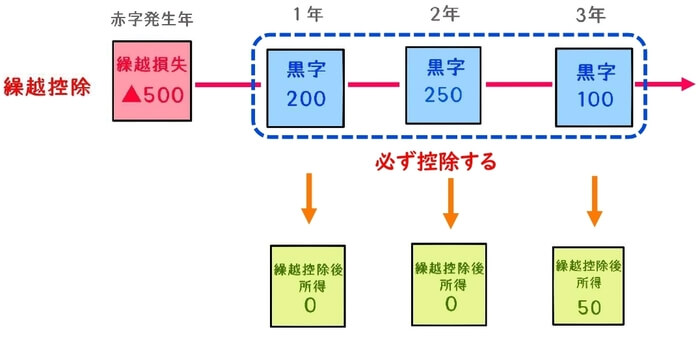

純損失が生じた場合、翌年以後3年間、黒字の所得と純損失の相殺が可能です。

(ここでは、事業所得を前提としています。)

ところが、ローンの所得条件を理由に、本年の事業所得の黒字は純損失の繰越控除を適用せず、所得金額を大きくしておきたい。

純損失の繰越控除は、今年は飛ばして来年に適用したい。と考える方もいます。

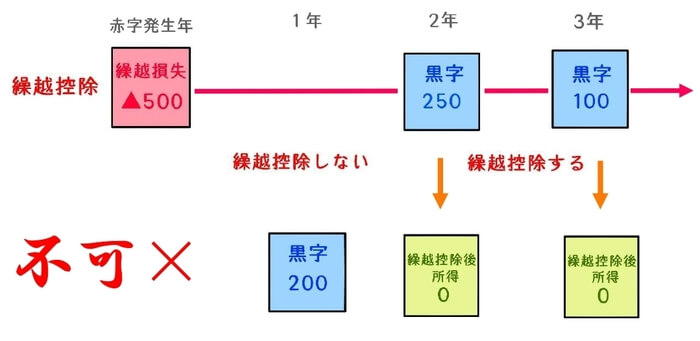

しかし、純損失の繰越控除は、今年は適用せず(相殺しない)、来年適用したい(相殺する)ということはできません。

純損失の繰越控除は、必ず毎年適用する(黒字を相殺)必要があります。

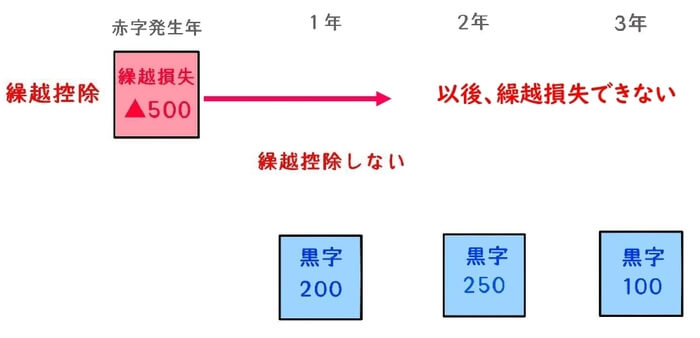

今年は所得金額を大きくしたいから適用したくない。という場合、その年で切り捨てです。

翌年以後は、純損失の繰越控除を適用することはできません。

純損失の繰越控除は毎年連続して適用する

純損失の繰越控除は、赤字が発生した年に確定申告書を提出する必要があります。

そして、その後毎年連続して確定申告書を提出する必要があります。

また、確定申告書を提出し、純損失の金額がある場合、所得金額から控除するとされています。

よって、純損失がある方が確定申告書を提出した場合、所得金額から控除しないという任意選択はありません。

所得金額から控除しなかった場合、提出した確定申告書には、純損失がそもそもないと見なされ、翌年に繰越控除をすることができません。

純損失の繰越控除は任意で適用する年を選択することができません。

ローンを考えている場合、所得制限に抵触するか事前に考慮しておく必要があります。

根拠法令

所得税法第69条(損益通算)

所得税法第70条(純損失の繰越控除)

所得税法施行令第201条(純損失の繰越控除)

まとめ

今回は純損失の繰越控除は任意選択不可について、ザックリ説明しました。

意外にも疑問に思う方多く、ローンの条件により所得を大きくしたい方の場合、悩む方も多いようです。

純損失の繰越控除は任意選択できないため、繰越控除をしない場合、翌年以後は繰越控除できません。

必ず3年連続して繰越控除を行う必要があります。