法人が解散した場合の期限切れ欠損金の損金算入制度

青色法人が赤字になった場合、現行は以後10年間、赤字(以下、青色欠損金)を繰り越し、翌事業年度以降の黒字と相殺する事が可能です。

しかし10年経過後、繰越欠損金は消滅します。

清算に伴う財産処分により役員の債務免除等が行われた場合、多額の税負担が発生することもあります。

その場合に備え、解散等があった場合は、翌期以降の清算事業年度において、期限切れ欠損金の損金算入制度が設けられています。

今回は、法人が解散した場合の期限切れ欠損金の損金算入制度について、ザックリ説明します。

all paints by Ryusuke Endo

期限切れ欠損金の損金算入制度

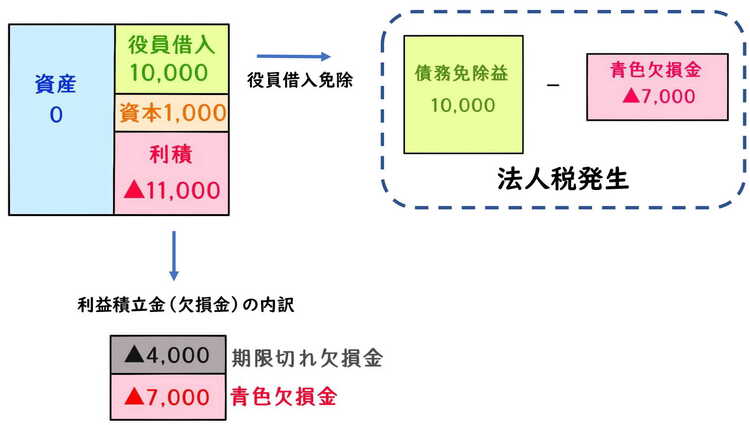

法人が解散した場合、最終的に法人格を消滅させる為、残余財産の処分や役員借入金の債務免除等が行われます。

清算事業年度の財産処分により、多額の所得が算出される事は珍しくありません。

解散時に債務超過であっても、十分な青色欠損金がない場合、資力が無いにもかかわらず、多額の法人税等が発生してしまいます。

そこで法人が解散した場合、翌事業年度以降の清算事業年度において、期限切れ欠損金の損金算入制度が認められています。

期限切れ欠損金の損金算入額の計算順序

期限切れ欠損金の損金算入のポイントの一つは、その控除順序を把握しておくことです。

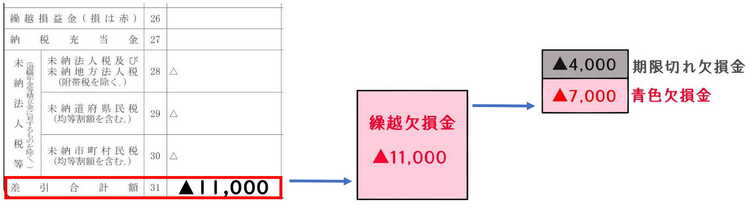

損金算入可能な期限切れ欠損金は、法人税申告書別表5(1)より算出することができます。

別表5(1)の期首利益積立金額の差引合計が、繰越欠損金額の合計です。

繰越欠損金額合計には、期限切れ分と期限未到来の青色欠損金が含まれています。

清算事業年度において所得が算出された場合、まず期限未到来の青色欠損金と相殺します。

次に繰越欠損金額のうち、期限切れ欠損金と所得金額を相殺します。

最終的には、別表7(3)を記載し、その期限切れ欠損金の金額を確認します。

ただし、期限切れ欠損金の損金算入制度は、法人に残余財産がないと見込まれる事が条件です。

残余財産がないことの判定

期限切れ欠損金の損金算入制度のポイントの2つ目は、残余財産がないと見込まれる判定を行い、その書面を添付する必要があります。

その判定は解散時等ではなく、清算中に終了する各清算事業年度末に行います。

そして残余財産がない状態とは、債務超過の状態をいいます。

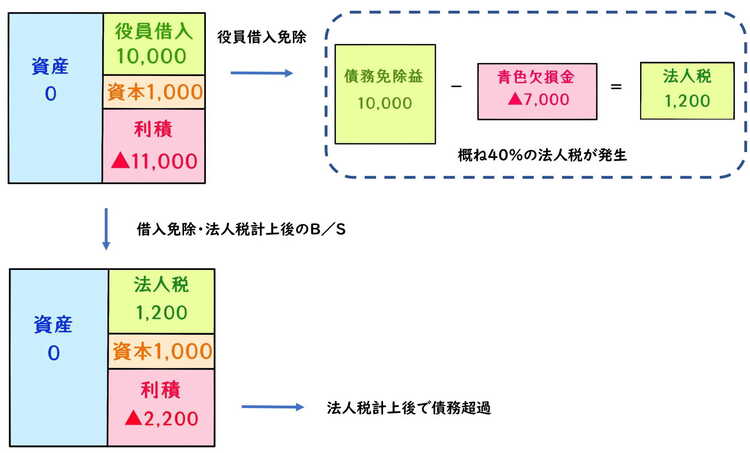

通常は、期末貸借対照表が債務超過であれば、同貸借対照表で賄うことができます。

ただし、土地等の固定資産の処分が済んでいない場合、売却見積額等による処分価格に置き換え、実態貸借対照表を作成します。

実態貸借対照表は、期限切れ欠損金を損金算入しない状態で法人税等を計算し、負債の部に未払法人税等を計上した状態で、債務超過になるかどうか判定を行うこととされています。

残余財産がない事が実証できれば、期限切れ欠損金の損金算入制度を利用できます。

清算事業年度において、資産の処分売却や役員債務免除等を行う前に、必ず期限切れ欠損金の把握をしておきましょう。

根拠法令

法人税法施行令第118条(解散の場合の欠損金額の範囲)

法人税基本通達12-3-2(前事業年度以前の事業年度から繰り越された欠損金額の合計額)

法人税基本通達12-3-7 (残余財産がないと見込まれるかどうかの判定の時期)

法人税基本通達12-3-8 (残余財産がないと見込まれることの意義)

法人税基本通達12-3-9 (残余財産がないと見込まれることを説明する書類)

まとめ

今回は、法人は解散した場合の期限切れ欠損金の損金算入制度について、ザックリ説明しました。

解散等の事実があった場合の翌事業年度(清算事業年度)から適用になるので、財産の処分や、債務免除等は、そのタイミングを考慮しておく必要があります。

債務超過の法人の清算予定がある場合は、解散から清算結了のスケジュール、また別表5の期限切れ欠損金を確認しておきましょう。