配当所得を総合課税で確定申告した場合の還付の仕組みとその注意点

毎年3月の確定申告時期には、多くの方が株式譲渡や配当の申告をされています。

数年前の証券税制改正により、金融証券税制もシンプルに。

e-taxの確定申告書作成コーナーでも、簡単に確定申告書が可能です。

上場株式の配当がある方は、配当控除を適用し還付申告を受ける方も少なくありません。

ただし、課税の選択方法が複数存在する場合、それぞれの課税関係について理解しておく必要があります。

そこで今回は、株式配当がある場合の還付の仕組みやその注意点についてまとめておきます。

(ここでは上場株式等の配当所得のみを前提とします。)

all paints by Ryusuke Endo

Contents・目次

配当所得の基本的な課税関係

株式売買や配当を楽しみにされている方の多くは、「特定口座」を保有されています。

多くの方が、「特定口座」を利用して配当の申告を行います。

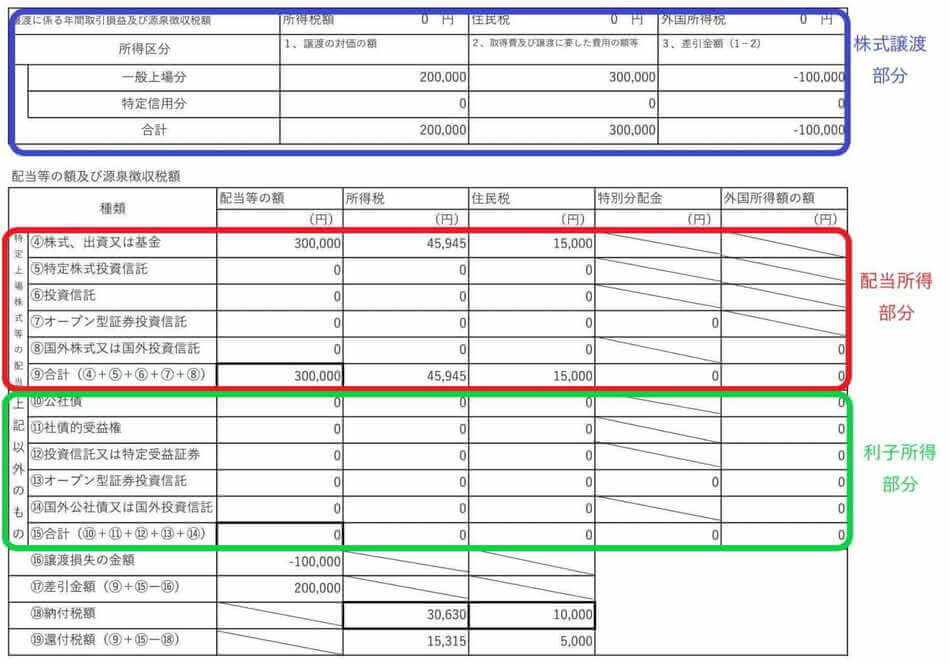

特定口座には下記のように、「株式譲渡と配当所得や利子所得」が記載されています。

上記赤枠の上場株式の配当金はその受け取り時、予め15.315%の所得税、5%の住民税が天引き(源泉徴収)されています。

源泉徴収が行われている為、通常は確定申告は不要です。

しかし、この配当金に対する15.315%の所得税について、所得税の確定申告により還付を受ける事が出来る可能性があります。

なぜ、わざわざ申告が不要であるにもかかわらず、確定申告をすれば税金が戻るのでしょうか?

そこには、所得税の税率の差、そして配当控除が影響しています。

配当を申告すると還付になる理由

配当所得を確定申告して還付となる理由は、所得税率の差と配当控除の2つが関係しています。

※以下の税率は、復興特別所得税を含みます。

① 源泉徴収税率と本人の所得税率の差による理由

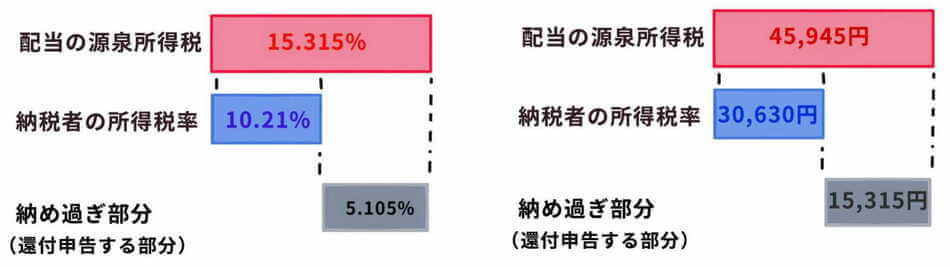

上場株式の配当の源泉所得税は、皆一律で15.315%。

しかし配当金を確定申告すると、配当にかかる所得税率は15.315%ではなく、納税者本人の所得税率が適用されます。

例えば、年収450万円の会社員の場合、所得税率は10.21%。

配当金受取時、既に15.315%の税金を支払っている為、差額5.105%について納め過ぎとなり、還付を受ける事が可能です。

上記特定口座の配当金を例とすると、下記の様なイメージです。

(上記の特定口座内には、配当金が300,000円、所得税は45,945円です。)

※一般的には、配当金額×(15.315%-納税者の所得税率)が還付可能な金額となります。

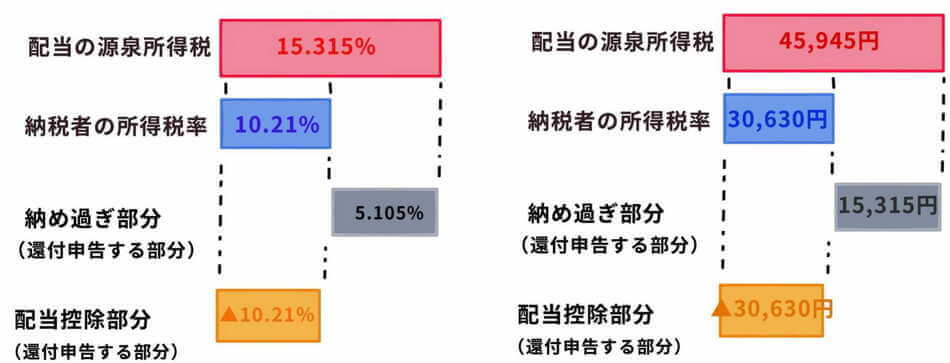

② 配当控除適用による理由

上場株式の配当金を申告する場合、通常配当金額の10%を所得税額から控除できます。

所得税率10.21%の人が配当金の確定申告を行い、配当控除を適用すれば、配当の源泉所得税15.315%の内、配当控除により10.21%、所得税率の差により5.105%の合計15.315%を取り戻す事が出来る計算です。

下記のようなイメージです。

所得税率が23.483%までの方であれば、

(所得税率23.483%-配当控除10.21%)=13.273%<配当の源泉税額15.315%となり、

配当の申告を行った方が有利と考えられます。

また、所得税率が33.693%以上の方からは、

(所得税率33.693%-配当控除10.21%)=23.483%>配当の源泉税額15.315%となり、

配当の申告を行わない方が有利となります。

配当所得申告における注意

配当の申告を行う時には、何点か注意すべき点があります。

配当を申告したばかりに、市民税や国保等の保険料が増加することになります。医療費の負担割合が上がった!なんて事もしばしばあります。

よく理解した上で、配当の申告を行うことにしましょう。

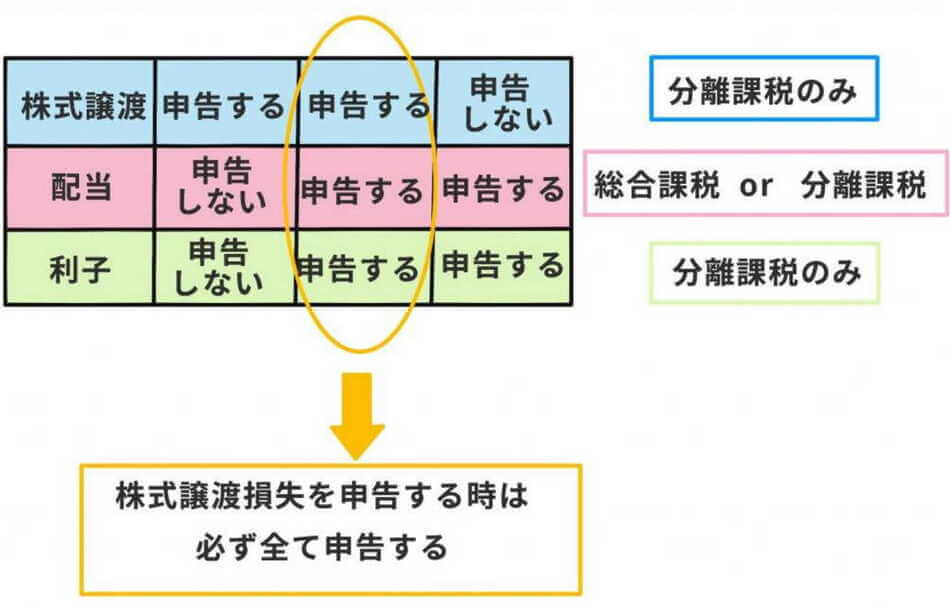

① 特定口座の申告する・申告しないの組み合わせ

特定口座内を用いる場合、株式の譲渡も配当や利子も原則的に申告不要です。

しかし、確定申告を行う場合には、それぞれ申告可能な組み合わせがあります。

現行において、選択が可能な組み合わせは下記の通りです。

納税者が任意で選択可能です。

※株式の譲渡損失を申告する場合には、必ず利子も配当も申告を行います。

② 必ず市民税の申告を行い市民税では配当の申告不要制度を採用する

配当金の確定申告は、結果的には本人の所得を押し上げます。

申告所得が増加したことにより影響されるのは、「国保や後期高齢者保険料、介護保険、市民税」の金額です。

市民税は全国一律10%であり、配当金から源泉徴収された市民税は5%である為、不足分である5%の市民税を納税する事になります。

国保や後期高齢者保険料、介護保険についても、所得金額と連動し保険料が増加します。

また、配当金の申告により所得が増加した場合、医療費負担割合が1割または2割から3割へ増える事も考えられます。

それらを避けるため、配当金について所得税の確定申告をしても、市民税では申告不要の手続きを行います。

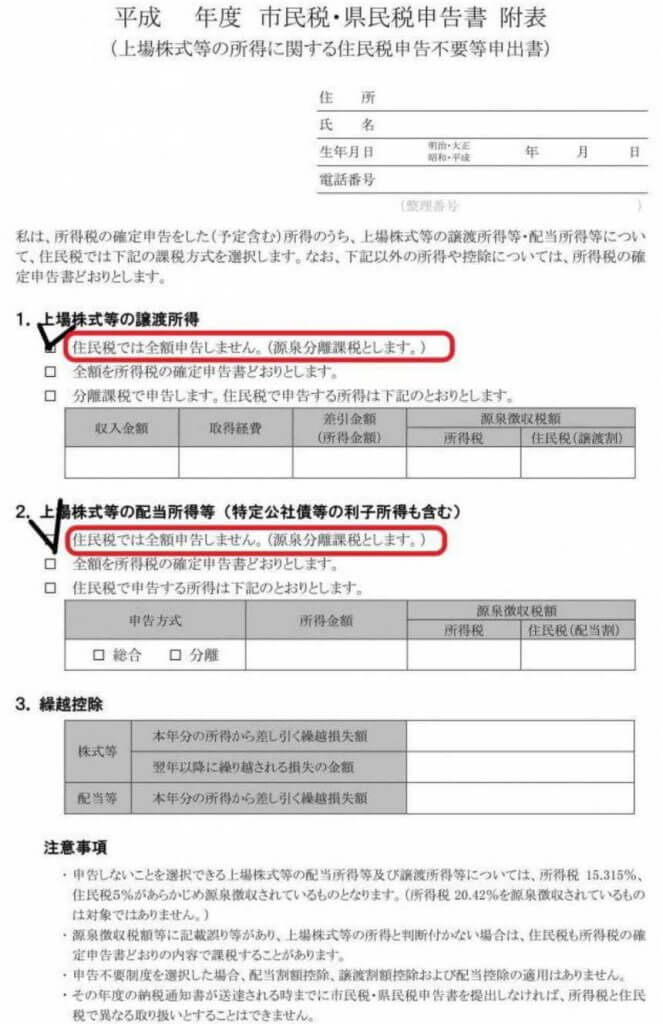

市町村により異なりますが、市民税の申告をするとともに「上場株式等の所得に関する住民税申告不要等申出書」を市役所へ提出します。

当該申出書は、市役所で市民税の確定申告をする必要があります。

上記用紙の「住民税では全額申告しません」にチェックを入れることにより、配当金申告や株式譲渡申告による市民税や国保等の増加を防ぐことができます。

なお、上記用紙についてもいくつか注意点があります。

◇ 上場株式等の所得に関する住民税申告不要等申出書の注意点 ◇

・市民税の確定申告書と共に市役所へ提出する

・事業主の方は、市民税申告書に青色決算書を添付する

・市民税や国保等の増加を防ぐには、「市民税では全額申告しません」に必ずチェック

・3月中に市役所へ提出する

(市民税課税時期までの提出の為、できるだけ早めに提出しておく)

・所得税の確定申告書(控)、特定口座報告書や配当金のお知らせを添付する

(市役所により対応が異なります)

・上場株式等の所得に関する住民税申告不要等申出書自体がない市役所もあるため、事前

に確認を行う

③ 扶養になっている人は扶養から外れないか注意

前述の通り、申告不要である上場株式等の配当金について、確定申告をする場合、所得者の所得を押し上げる事となります。

配偶者控除や扶養控除の対象となっている方の場合、配当申告による所得超過により、扶養から外れる事がありえます。

所得税の扶養から外れた場合だけにとどまらず、社会保険の扶養から外れた場合には、国保や国民年金の支払いにより、家計にとって大きな支出となります。

扶養から外れないよう、必ず予め配当申告による危険性を認知しておきましょう。

まとめ

今回はよくある配当金を確定申告し、還付となる仕組みについて説明しました。

従来は、配当金の申告をした場合、確実に国保や高齢者保険料、市民税や医療費負担割合の判定に影響していました。

しかし、2年前より、「上場株式等の所得に関する住民税申告不要等申出書」を市民税の確定申告書と共に提出することにより、その影響を受けないこととなりました。

納税者にとっては有利な申告を行う事が出来るため、積極的に活用をしましょう。