単独登記で換価分割を行う時の注意事項

相続関連のちょっとした疑問として、「換価分割の代金の精算方法」などの質問があります。

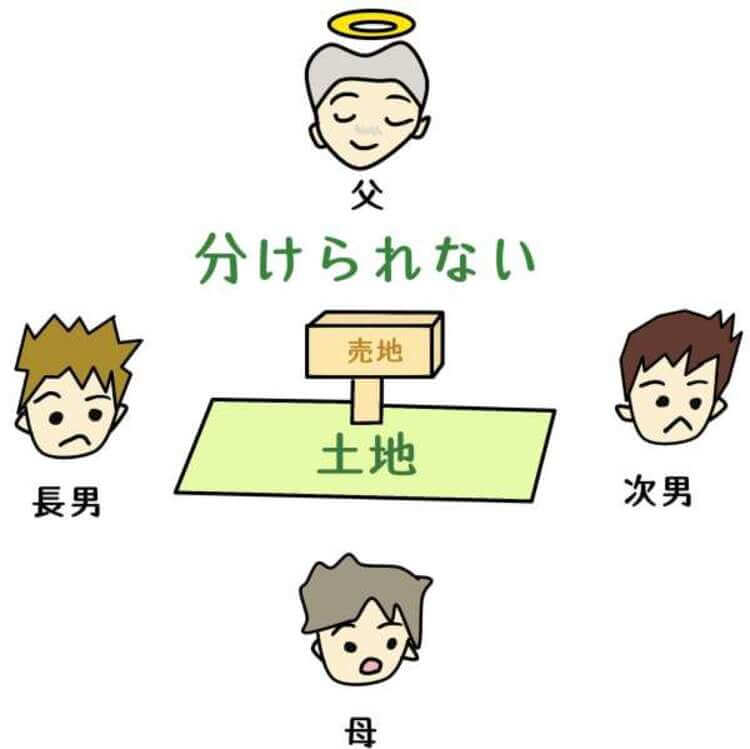

故人の遺産の殆どが預貯金ではなく、土地や建物等の不動産といった、家族間で分け難い場合があります。

そんな時、しばしば「換価分割」といった方法が用いられます。

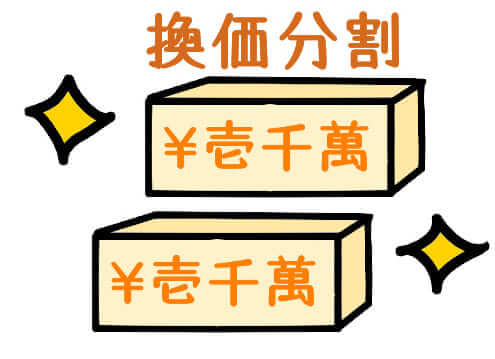

「換価分割」とは、遺産を一旦売却して現金に換え、売却代金を家族間で現金を分け合うという方法です。

残されたご家族が数名おり、県外へ散らばっている場合には、遺産の売却を一人の方の単独名義で行い、後日、他の家族へ分配することがあります。

その場合は、「実質的に贈与に当たらないのか?」と、心配される方も少なくありません。

そこで基本的な換価分割の内容と、単独名義で登記を行う場合の注意事項について、ザックリまとめておきます。

all paints by Ryusuke Endo

相続財産を換価分割をするということ

通常、遺産分割とは、現金を配偶者、家と土地を長男、預貯金は次男へ、といったように、家族間で話し合います。

しかし、故人の遺産が土地や建物ばかりの場合、みんなで分け合う事は難い!といった問題が発生します。

そんな時、一旦家族で相続した遺産を売却し、現金化してから、再度家族へ分配する方法が「換価分割」です。

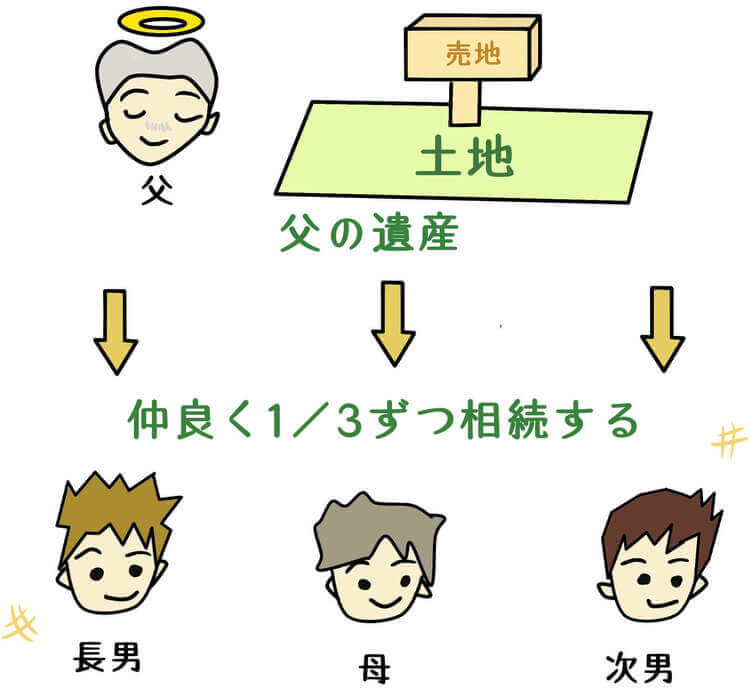

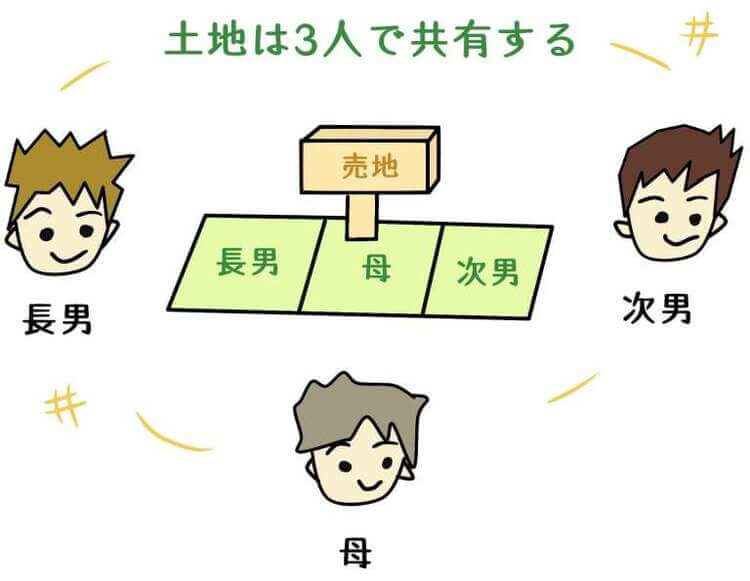

換価分割は、故人の遺産を一旦、家族みんなの共有名義で相続します。

換価分割における、家族各々の相続分割合は、法定相続割合が一般的です。

また、法定相続割合によらず、家族間で仲良く話し合い、配偶者は40%、長男は30%、次男は30%といった割合で決めるご家庭もあります。

家族間で話し合い、取り決めた割合に基づき遺産を相続したことになります。

(ここでは例として、均等割合での相続とします。)

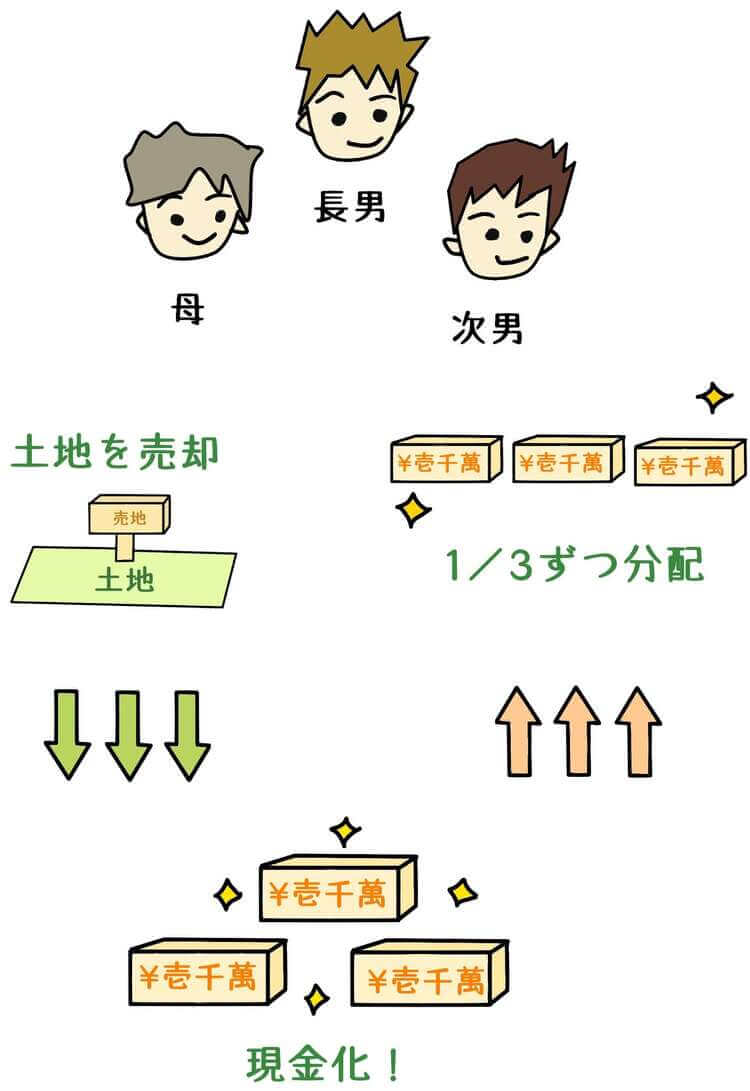

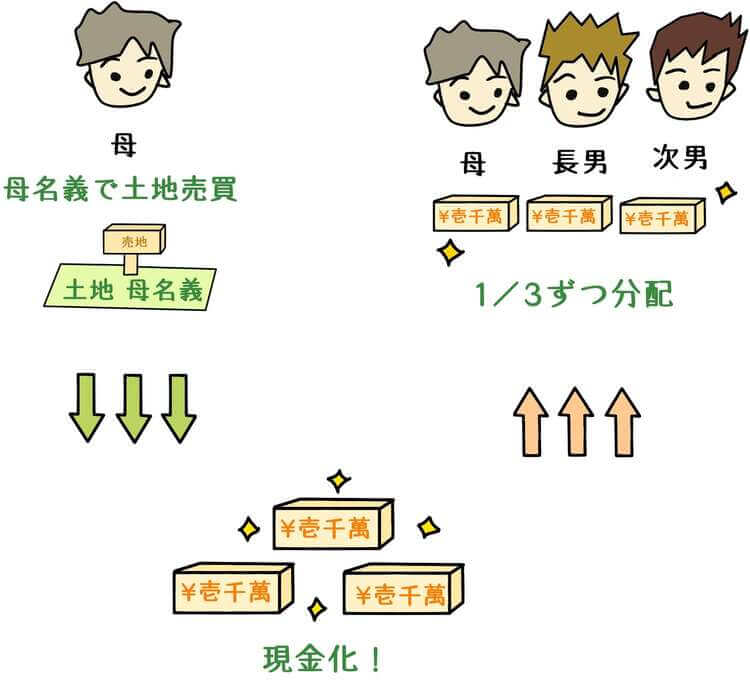

そして相続した遺産を売却し、現金に換金します。

換金された現金は、取り決めた相続割合に従い家族へ分配されます。

そして家族それぞれが、一旦相続した遺産を売却(譲渡)した事となり、家族全員に対し譲渡所得税が発生します。

代表者1人で単独登記をすることも可能

換価分割により不動産を売却する際、必ず相続登記が必要です。

家族で話し合い、相続・分配の割合を定めているので、通常はその割合に基づき、不動産の共有登記を行います。

しかし、家族が多かったり、県外へ散らばっている場合、全員の名義で登記を行う事は大変です。

そんな時、便宜的に家族の代表者一人(例えば配偶者)の単独名義で相続登記と売買契約をし、売却代金も家族代表者一人の口座へ振り込みます。

その後、配偶者(代表者)から各家族へ代金の分配が行われます。

しかし、実際には売却した不動産の名義や売買契約書は、配偶者(代表者)一人の名義です。

この場合の売却代金分配について、しばしば、配偶者(代表者)から他家族への贈与だと懸念される方もいます。

また、実質的に「代償分割なのでは?」と疑問に感じることも。

しかし、家族の話し合いにおいて、正式に換価分割が決定された場合は、代表者一人の名義で登記し、売買契約した場合でも、他家族への贈与とされることはありません。

換価分割による、一連の手続きの流れであることが証明できれば、贈与とされる余地がありません。

換価分割と認定されるために必要なこと

正式な換価分割として証明するためには、家族間で話し合いにより決定された「遺産分割協議書」が必要です。

遺産分割協議書に換価分割の旨を記載し、必要事項及び代表者一人による単独名義等の記載します。

一連の代表者一人による行為は、遺産分割協議の流れに従った行為である事が明白となります。

換価分割とされる遺産分割協議書には、次の事項の記載をしておく必要があります。

1、換価する遺産の種類や内容

2、売却代金を家族に分配する割合

3、売却代金の支払方法と支払期限

4、売却に伴う仲介料、登記費用

5、売却代金諸経費控除後の金額を分配する旨

6、代表者一人を単独登記する旨

7、代表者一人で売買契約をする旨

換価分割を選択する時の注意事項

換価分割を選択した場合、従前の通り相続人全員に対し、相続税だけでなく、遺産を売却した事に伴う譲渡所得税が発生することがあります。

各相続人に多額の譲渡所得税は発生する場合には、下記の検討が必要です。

・売却代金受け取りにより、譲渡所得税が発生することがある

・譲渡をした年は、収入や所得が増え、所得税の扶養となれないことがある

・譲渡の翌年の健康保険や市県民税が増加する

・譲渡をした翌年は、社会保険の被扶養者になれないことがある

・財産を受け取った相続人が居住している不動産を売却した場合、居住用財産3000万円控除の特例が使用できる

・支払った相続税の内、一定の金額を譲渡にかかる費用とすることができる

・家族一人が不動産を相続する、代償分割の形式と比較して検討を行う

換価分割は、譲渡所得税が発生する可能性があるため、譲渡翌年以降のいわゆるタンクスプランニングが必須です。

また、代償分割をした場合もシミュレーションし、どちらの形式が家族の希望する方法が、じっくり検討する必要があります。

まとめ

換価分割をした場合、代表者一名で相続登記や売買契約者をした場合でも、売却代金の分配が、贈与とされることはありません。

ただし、その場合は、遺産分割協議書において、換価分割でる事の定めが必要です。

また、遺産の譲渡による税金等の発生も十分考えられえるため、そのメリットとデメリットを考えたうえで、換価分割を選択しましょう。

根拠法令

所得税法 第12条 実質所得者課税の原則