非適格合併における抱合せ株式の取扱いと税務調整

合併が実施された場合において、合併法人が被合併法人の株式を有する場合、「抱合せ株式」という独特の処理が必要になります。

適格合併、非適格合併に関わらず「抱合せ株式」が登場する場合、必ず税務調整が必要です。

特に非適格合併の場合、合併法人が保有する「抱合せ株式」に対しても、対価の交付を受けたものとみなされる為、みなし配当を認識する必要があります。

今回は、非適格合併が行われた場合の抱合せ株式の基本的取り扱いとその税務調整について、ザックリ説明します。

all paints by Ryusuke Endo

増加する資本金等の額と利益積立金額を把握

合併会計仕訳及び税務調整を行う前に、合併により「増加する資本金等の額」と「利益積立金額」を把握します。

合併に伴う資本金等の額などは、別表4を通さず別表5のみの記載です。

税務調整後の資本金等の額や利益積立額が適正であるか、自身で把握する必要があります。

なお、非適格合併の場合は合併法人の利益積立金は引き継ぎませんが、みなし配当相当額の「利益積立金」が増加します。

非適格合併により増加する資本金等の額、利益積立金は、下記の通り算出を行うとスムーズです。

【非適格合併により増加する資本金等の額】

下記①-②-③ー④により算出します。

①合併による受入時価純資産

②交付金銭の額

③抱合せ株式の額

④みなし配当の額

【非適格合併により増加する利益積立金額】

みなし配当の額

非適格合併における抱合せ株式の注意事項

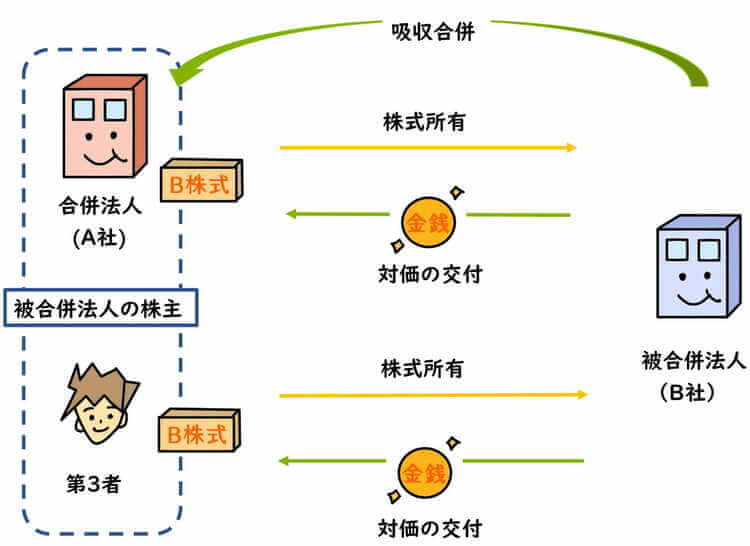

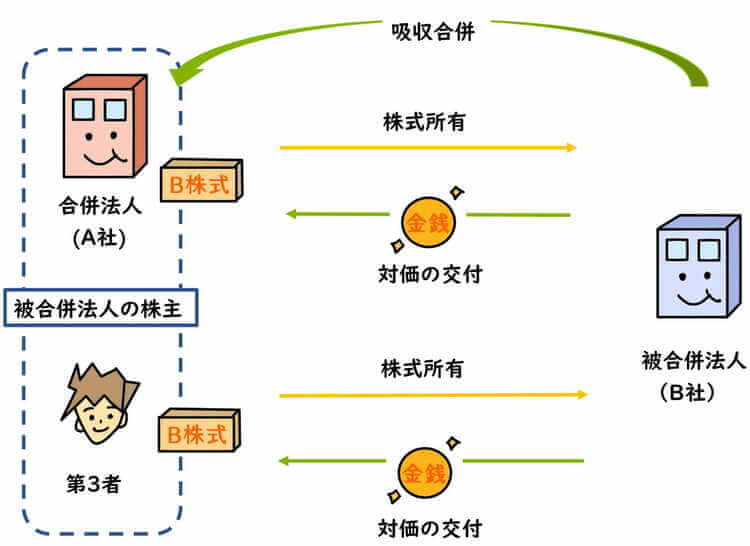

合併法人が抱合せ株式を保有する場合、抱合せ株式に対し対価は交付できません。

しかし、税務上は対価の交付があったものとみなされます。

下記のようなイメージになります。

合併法人に対しても対価の交付があったとみなすため、非適格合併では「みなし配当」を認識する必要があります。

以下、対価の交付が金銭である場合の税務調整、及び合併法人株式の場合の税務仕訳をザックリ説明します。

対価が金銭の場合の税務調整

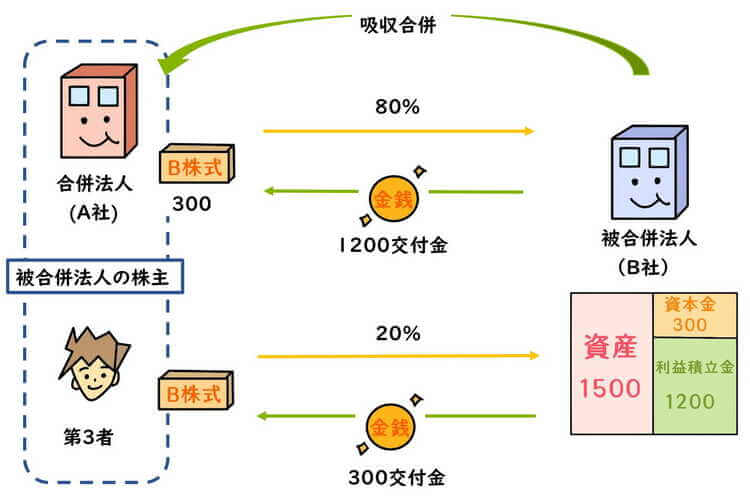

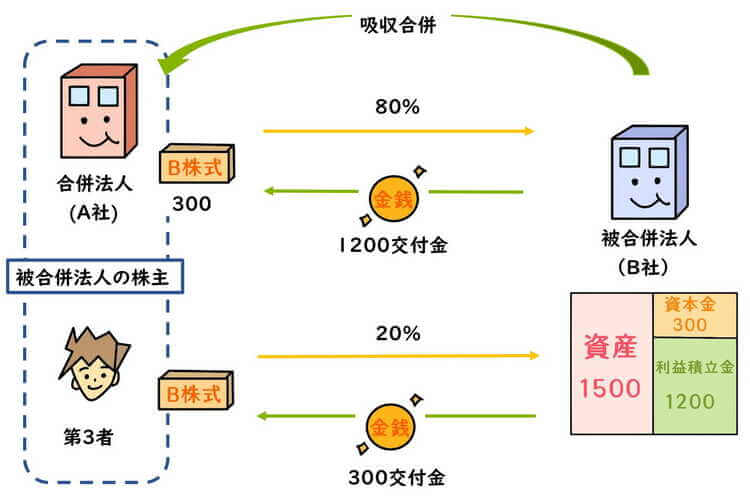

下記を例として、非適格合併により対価の交付が金銭である場合の税務調整を行います。

①合併法人A社は被合併法人B社株式を80%保有。

②A社が保有するB社株式簿価は300。

③B社の資産時価は1500、資本金等300、利益積立金1200。

④合併交付金1200(1500×80%)をA社に交付したとみなされる。

⑤合併交付金300(1500×20%)をその他株主に交付。

まず合併による会計仕訳を起こします。

資産を時価1,500で受入、その他株主に交付金300を交付、抱合せ株式を300減少させ、差額が抱合せ株式消滅益にです。

抱合せ株式消滅益は別表4において、減算・留保を行います。

そして税務上仕訳を起こす前に、みなし配当と増加する資本金等の額を計算します。

【みなし配当金額】

算式:交付を受けた仮定した金額ーB社資本金等の額×保有割合

計算:1,200-300×80% = 960

【増加する資本金等の額】

算式:B社時価純資産ー交付金銭額ーみなし配当ー 抱合せ株式

計算:1,500ー300ー960ー300=▲60

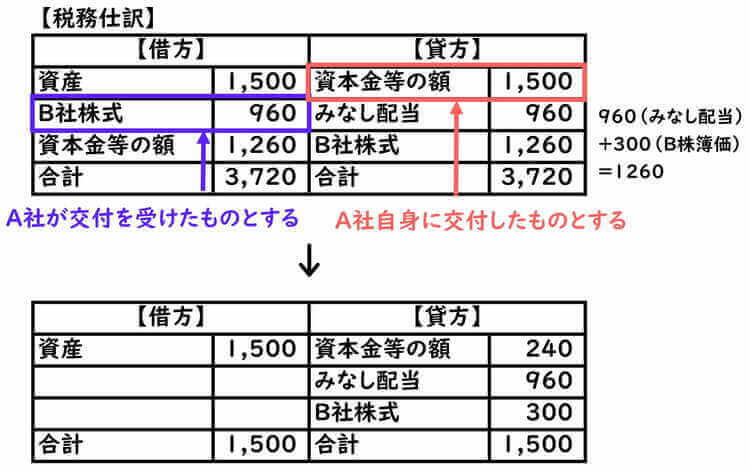

算出したみなし配当、増加する資本金等の額を元に、税務仕訳を起こします。

税務上はA社自身にも金銭交付があったみなし、交付金1,500を支出します。

1,500の内、1,200はA社自身が受け取ると見なす為、交付して直ちに受け取ったと考えます。

みなし配当、抱合せ株式を認識、増加する資本金等の額を起こすと、借方と貸方は一致します。

会計仕訳と税務仕訳が完成したら、別表4において申告調整を行います。

まず、会計仕訳上の抱合株式消滅益900を加算・留保します。

そしてみなし配当を認識する為、みなし配当計上もれ960を加算・留保すると共に、受取配当金の益金不算入として、同額を減算・流出します。

次に別5資本金等の額を記載します。

会計仕訳上は資本金等の額に変動がないので、税務上仕訳だけを表現します。

増加する資本金等の額▲60を、利益積立金として▲60記載します。

さらに、別5利益積立金額を記載します。

抱合株式消滅益否認、みなし配当もれは別4より転記します。

そして資本金等の額を60減少させたので、その調整(①資本金等の額)として、利益積立金額を60増加させます。

ただし、非適格合併は利益積立金額を引継がない為、同額60(②抱合株式)を減少させます。

これで増加する資本金等の額は▲60、利益積立金額はみなし配当額960だけ増加し、当初想定した金額と一致しました。

対価の交付が株式である場合

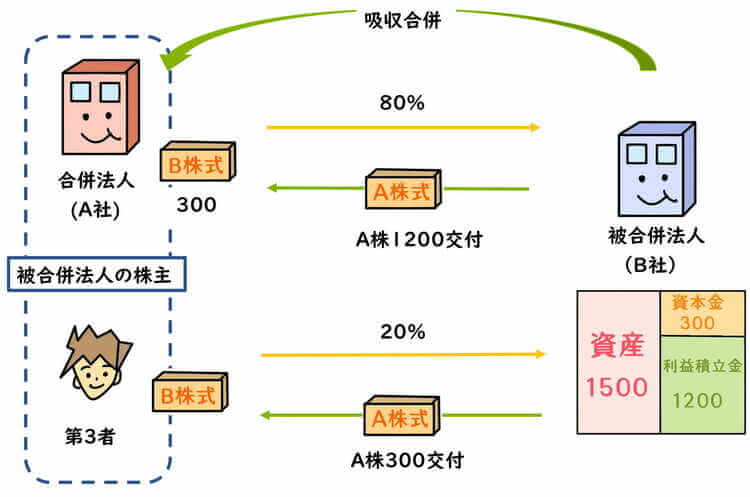

非適格合併による対価の交付が株式である場合も、上記と考え方は同様です。

(ここでは申告書等は割愛します。)

①合併法人A社は被合併法人B社株式を80%保有。

②A社が保有するB社株式簿価は300。

③B社の資産時価は1500、資本金等300、利益積立金1200。

④A社株式1200(1500×80%)をA社に交付したとみなされる。

⑤A社株式300(1500×20%)をその他株主に交付。

まず、みなし配当と増加する資本金等の額を算出します。

【みなし配当金額】

算式:交付を受けた仮定した金額ーB社資本金等の額×保有割合

計算:1,200-300×80% = 960

【増加する資本金等の額】

算式:B社時価純資産ー交付金銭額ーみなし配当ー 抱合せ株式

計算:1,500ー0ー960ー300=240

税務上は、一旦A社自身にも株式交付したものとし、1,500新株発行(資本金等の額)します。

そして直ちに、みなし配当が付着したB社株式960を受け取ります。

更にB社抱合せ株式(当初の簿価300+交付株式960)を、資本金等の額で減少させます。

まとめると、最終的に資本金等の額は240増加し、算出した増加する資本金等の額と一致します。

非適格合併による株式交付を受ける場合のポイントは、みなし配当が付着した株式交付を受けることです。

税務上仕訳では、みなし配当が付着した株式と抱合せ株式の簿価を合計し、資本金等の額で減少させます。

根拠法令

・法人税法第24条第2項

・法人税法第61条の2第3項

まとめ

非適格合併の処理は、合併による対価が「金銭のみ」、「合併法人株式のみ」、「金銭+合併法人株式」の場合があり、

その処理方法や税務調整に悩むことがしばしばあります。

まずは増加する資本金等の額、みなし配当金額、交付対価の額を正確に捉える必要があります。

資本取引は直接課税所得には営業は及ぼさないものの、その仕組みを正確に把握しておきましょう。