非居住者に対する国外払い給与と所得税法172条の確定申告

日本国内で給与の支給を受ける多くの場合、その給与は日本国内の企業から支給されます。

しかし、外国人労働者の場合、海外から給与の支給を受ける事も珍しくありません。

例え給与が国外から支払われて(以下、国外払い)、源泉所得税が徴収されなくても、所得税の確定申告を行う必要があります。

ただし、非居住者が日本国内で勤務し、国外払いの給与の支給を受ける場合、通常と異なる確定申告が必要です。

今回は、非居住者に対する国外払いの給与の確定申告について、ザックリ説明します。

なお、ここでいう非居住者に対する国外払いの給与とは、みなし国内払いに該当しない給与の事をいいます。

all paints by Ryusue Endo

Contents・目次

所得税法172条の確定申告とは

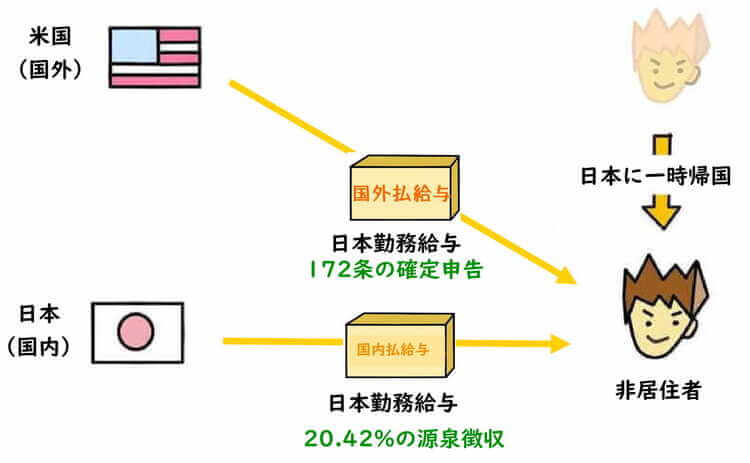

非居住者に対して給与を支給する場合、国内から支給されるのか、または国外から支給されるかにより、その取扱いが異なります。

国内から支給される場合、20.42%の源泉分離課税により源泉徴収され、課税関係は完結します。

源泉分離課税であるため、確定申告をする事はできません。

一方、国外から支給される場合、みなし国内払いに該当しない限り、給与に対して源泉徴収は行われません。

非居住者は源泉徴収されない給与について、日本で確定申告の義務があります。

上記の確定申告は、通常の確定申告と異なり、所得税法172条の確定申告と言われます。

税率は律20.42%の分離課税により確定申告を行います。

申告期限は通常の確定申告と同様、翌年の3月15日までです。

ただし、本国へ帰国するなどの理由により、3月15日までに国内に住所や居所がなくなる場合、その有しないこととなる日までが申告期限となります。

172条の確定申告が必要なる場合は、いくつかのパターンがあります。

今回は、よくある3つのパターンをザックリ説明します。

外国人労働者が帰国後に日本勤務の給与を受け取る場合

国外払い給与の支給を受ける外国人労働者(非居住者)が自国へ帰国後、日本勤務による給与等を受け取る場合、172条申告が必要な場合があります。

例えば、自国に住所や家族を残し、1年以内の予定で日本に単身勤務される外国人の場合、非居住者に該当します。

国外払い給与の場合、みなし国内払いに該当しなければ、172条の確定申告義務があります。

そして、自国へ帰国後、日本の勤務実績に基づく給与・賞与等が支給される場合も172条申告が必要です。

この場合、帰国前と帰国後に支給を受けた給与等について、それぞれ申告期限が異なります。

帰国前に支給された給与は、帰国日(居所を有しない事となる日)までに、172条の確定申告を行います。

また、帰国後に支給された給与等は、翌年3月15日までに172条の確定申告が必要です。

非居住者であるため、納税管理人の制度はありません。

居住者から非居住者になる場合

国外払い給与の支給を受ける居住者が出国後、海外で日本勤務に基づく給与等を受け取る場合、172条の確定申告が必要な事があります。

例えば、外国人労働者が1年以上の日本勤務後、自国へ帰国するような場合です。

出国前と出国後の国外払い給与が、いずれもみなし国内払いに該当しなければ、源泉徴収は行われません。

これらの場合、出国前の給与については、出国日までに通常の所得税の確定申告が必要です。

(納税管理人を選定していれば、翌年の3月15日までです。)

また、出国後の給与等については、翌年の3月15日までに172条の確定申告が必要です。

上記の場合は、通常の所得税の申告と、172条申告の2種類の確定申告が必要になります。

なお、納税管理人を選定している場合、2種類の確定申告書を翌年の3月15日までに行うことになります。

短期滞在者免税者制度が適用されない場合

非居住者が国外払いの給与の支給を受ける場合、短期滞在者免税制度の適用が可能な場合があります。

例えば、1年以内の短期予定で日本に単身勤務し、非居住者とされる外国人労働者が該当します。

短期滞在者免税制度が適用可能であれば、所得税は免除され、確定申告は必要はありません。

(短期滞在者免税制度はこちら → 非居住者に対する国内勤務給与と短期滞在者免税制度)

ただし、同法令のルールである日本滞在期間が183日を超えた場合、短期滞在者免税制度を受けることはできません。

短期滞在者免税制度が適用されない場合、国外払いの給与は源泉徴収が行われない為、172条の確定申告が必要になります。

短期免税者特例のいわゆる183日ルールは、各国の租税条約により異なります。

183日を暦年(1/1から12/31)で判定するのか、それとも日本に入国日から12か月で判定するのか、各国の条約により異なります。

短期滞在者免税制度が適用可能か否かは、租税条約を確認する必要があります。

海外出向者を一時帰国させた場合

国外払いの給与の支給を受ける海外出向者を、日本に一時帰国させ国内勤務に従事させた場合、172条の確定申告が必要な場合があります。

例えば、新型コロナの影響等により、生活の拠点は海外出向先であるものの、日本に一時的に留まり国内勤務に従事する場合です。

国内から何らかの手当の支給を受ける場合、非居住者に対する給与に該当し、20.42%の源泉徴収のみで課税関係は完結します。(確定申告することはできません。)

一方で、国外から支給される給与は、一時帰国中の日本勤務実績に基づくため、所得税の課税対象となります。

みなし国内払いに該当しなければ、源泉徴収が行われないため、172条の確定申告が必要になります。

2020年2月以降、海外からの一時帰国により、国内勤務に従事する海外出向者が増えました。

国内勤務実績に基づき国外払い給与を受ける場合、172条の確定申告義務がある可能性を視野に入れておく必要があります。

根拠法令

所得税法基本通達3-3(国内に居住することとなった者等の住所の推定)

所得税法第161条第1項12イ(国内源泉所得)

所得税法第164条第2項第2号(非居住者に対する課税の方法)

所得税法第169条(分離課税に係る所得税の課税標準)

所得税法第170条(分離課税に係る所得税の税率)

所得税法第172条(給与等につき源泉徴収を受けない場合の申告納税等)

まとめ

今回は、非居住者に対する国外払い給与と所得税法172条の確定申告について、ザックリ説明しました。

国外で日本勤務給与の支給を受ける場合や、居住者から非居住者になった場合、また短期滞在者免税制度適用が関連する場合もあり、内容が複雑になる場合があります。

非居住者、国外払い、源泉徴収が行われない場合は、必ず触れる事になる項目であるため、基本的事項を捉えておく必要があります。