上場株式等に係る譲渡損失の繰越控除と国民健康保険料の関係について

令和3年は株式等の相場が回復し、株式譲渡益を実現した方が多いようです。

株式譲渡益が算出された場合でも、過去3年以内の株式譲渡損失と損益通算することで、源泉徴収された税金を取り戻す事が可能です。

しかし、個人の方の場合、確定申告により、国民健康保険の増額を懸念する方も多いようです。

今回は、上場株式等に係る譲渡損失の繰越控除と国民健康保険の関係について、ザックリ説明します。

なお、特定口座内で保有する株式等であることが前提です。

all paints by Ryusuke Endo

国民健康保険の総所得金額等で決定される

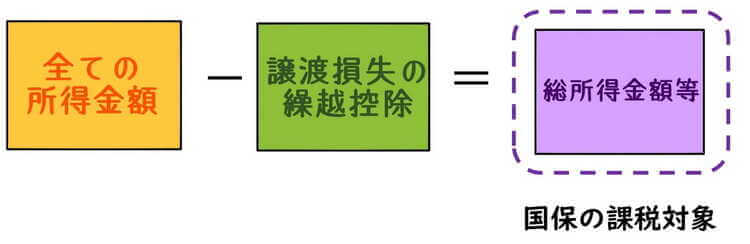

国民健康保険料は、前年の総所得金額等により決定されます。

税法において、「合計所得金額」、「総所得金額」、「総所得金額等」など、それぞれ意味が異なる「所得」という言葉が存在します。

ただし、国民健康保険の算定で用いられる所得とは、「総所得金額等」です。

「総所得金額等」とは、全ての所得金額から、純損失や雑損失、譲渡損失や繰越控除を適用した後の金額を指します。

よって、上場株式等に係る譲渡損失の繰越控除を適用した場合、適用後(損益通算後)の所得金額が、国民健康保険の課税対象になります。

なお、FXの損失の繰越控除を適用した場合も同様です。

特定口座内の株式譲渡益や配当所得を確定申告した場合、損益通算後の譲渡益や配当所得が、国民健康保険の課税対象になります。

上場株式等に係る譲渡損失を損益通算した場合の国保の影響

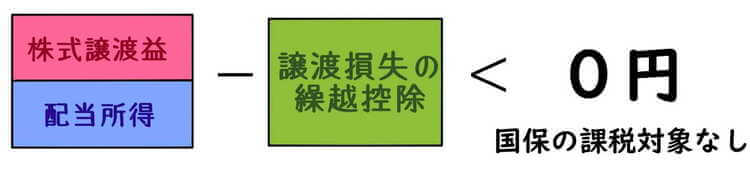

上場株式等に係る譲渡損失の繰越控除を適用した場合、損益通算後の株式譲渡益や配当所得が0円であれば(譲渡損失の方が多い)、国民健康保険料に影響しません。

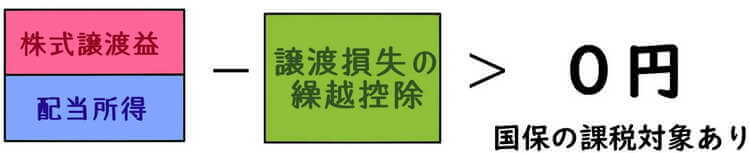

一方で、損益通算後も株式譲渡益や配当所得が残る場合(譲渡損失の方が少ない)、国民健康保険料に影響を及ぼします。

損益通算後の株式譲渡益と配当所得に対し、国民健康保険が課されます。

国保に影響を及ぼす場合の対応

先述の通り、損益通算後も株式譲渡益や配当所得が残る場合(譲渡損失の方が少ない)、国民健康保険料に影響します。

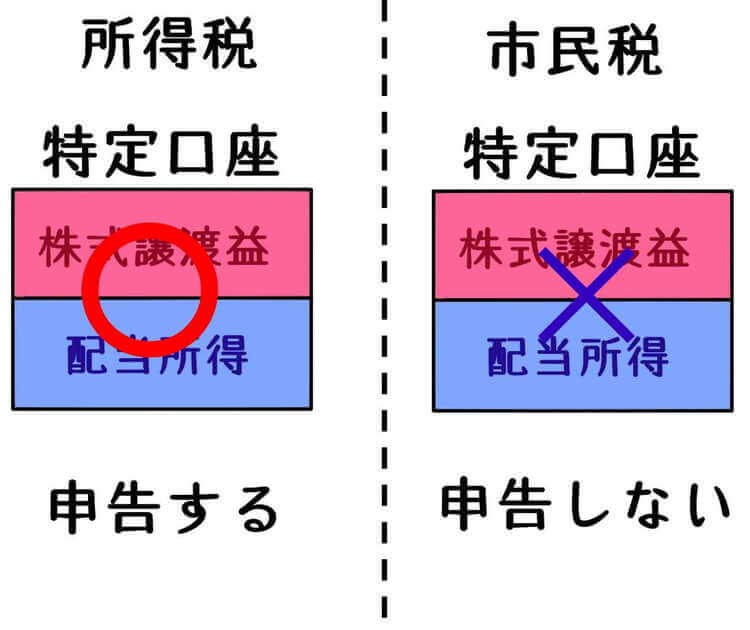

国民健康保険の負担を避けたいのであれば、上場株式等の譲渡所得や配当所得の申告について、所得税と市民税で異なる課税方式を選択する方法があります。

特定口座で運用している場合、所得税では申告分離課税を選択し、上場株式等に係る譲渡損失の繰越控除を適用します。

一方、市民税では申告不要制度を選択し、特定口座内の株式譲渡所得や配当所得等は、一切申告をしません。

国民健康保険は、市民税(地方税)の総所得金額等で決定されるため、市民税で申告不要制度を選択すれば、国民健康保険料に影響を及ぼすことはありません。

ただし、この方法を選択した場合、譲渡損失の損益通算による市民税の還付を受けることはできません。

また、所得税と市民税において、上場株式等に係る譲渡損失の繰越控除の金額が異なることとなります。

(自己管理が必要になります。)

その後の処理の明瞭性まで考慮し、いずれの方法を選択するのか、自身で検討する必要があります。

根拠法令

地方税法第313条(所得割の課税標準)

所得税法第22条(課税標準)

所得税法第69条(損益通算)

まとめ

今回は、上場株式等に係る譲渡損失の繰越控除と国民健康保険料の関係について、ザックリ説明しました。

特定口座内で運用している株式等を確定申告する場合、必ず気になる問題の1つです。

どの方法を採用するかは納税者に委ねられるため、自身でシミュレーションを行った方が賢明です。