100%グループ内で債務超過会社の無対価による非適格合併が行われた場合の取り扱い。

100%グループ内の子会社が債務超過に陥った場合、関連会社再編の他、グループ内の合併が検討されます。

債務超過会社であるため、必然的に無対価合併の手法が用いられます。

ただし、孫や兄弟会社の無対価合併の場合、非適格合併に該当します。

コロナ禍の影響もあり、グループ内の再編を行う中小企業も少なくありません。

今回は、100%グループ内で債務超過会社の無対価による非適格合併が行われた場合の取り扱いついて、ざっくり説明します。

なお、ここでは繰越欠損金の利用制限等については説明しません。

all paints by RYUSUKE ENDO

Contents・目次

100%グループ内の無対価による非適格合併

100%グループ内の法人が債務超過の場合、しばしば適格合併が行われます。

債務超過であるため、必然的に合併対価0円である無対価合併による手法が用いられます。

しかし、孫会社同士や孫会社と兄弟会社の無対価合併は、非適格合併に該当します。

100%グループ内の債務超過会社の無対価非適格合併は、通常の非適格合併とは以下の部分が異なります。

・資産調整勘定や負債調整勘定の不認識

・寄附金・受贈益の認識

・株式譲渡損益不認識・資本金等の額による調整

・寄附修正事由(株式簿価修正)

これらの論点を踏まえ、以下、100%グループ内における債務超過会社の無対価非適格合併について整理してきます。

非適格合併による資産負債の移転(被合併法人→合併法人)

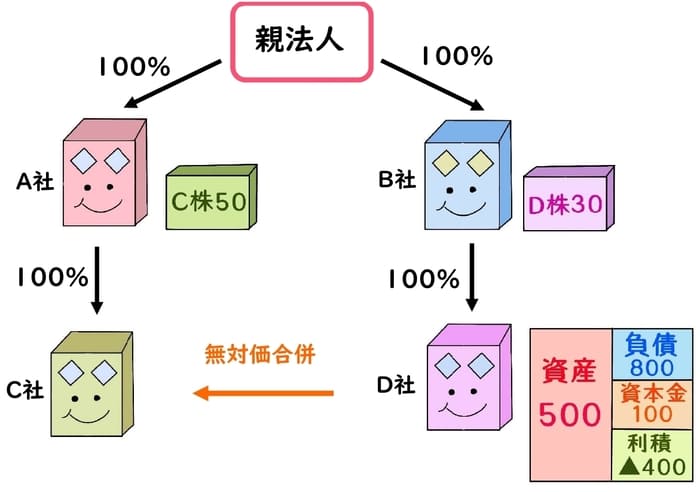

以下は、100%グループ内の孫会社C社(合併法人)とD社(被合併法人)が合併する例です。

D社が債務超過であるため無対価となり、無対価非適格合併に該当します。

以下の仕訳は、特段の記載がない場合は税務上の仕訳です。

非適格合併が行われた場合、被合併法人D社から合併法人C社へ時価で資産負債が移転します。

(上記の場合、時価=簿価とします。)

そして、C社は合併対価(合併法人株式や金銭)をD社へ交付します。

上記の場合は無対価合併のため、合併対価は0円です。

C社とD社の仕訳例は以下の通りです。

資産負債移転時のポイントは、D社では移転損益(受贈益)が発生し、C社では寄附金が発生することです。

非適格合併のため、通常の場合、D社は資産移転損益、C社は資産調整勘定又は負債調整勘定(のれん又は負ののれん)が生じます。

しかし、無対価非適格合併かつ被合併法人が債務超過の場合、資産調整勘定等は生じないとされています。

よって、D社においては資産調整勘定部分は寄附金、C社においては資産移転損益は受贈益をされます。

合併による資産移転による処理はこれで終了です。

ポイントは、資産調整勘定等が生じないことと、100%グループ内において、受贈益・寄附金が生じることです。

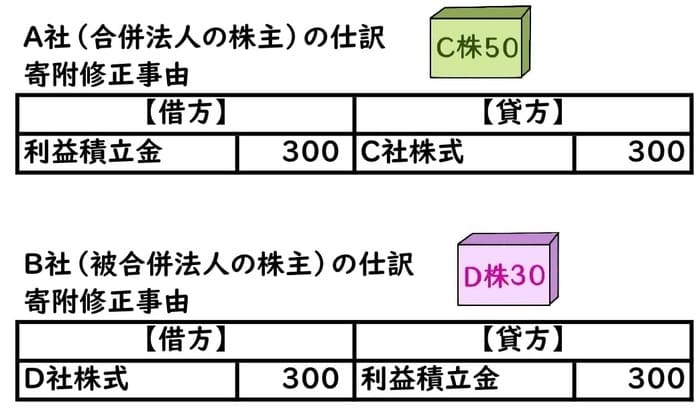

被合併法人と合併法人の株式簿価修正(寄附修正事由)

更に100%グループ内の受贈益と寄附金の関係であるため、受贈益の益金不算入(D社)、寄附金の損金不算入(C社)が適用されます。

故に、C社の株主A社、またD社の株主B社において、税務上の株式簿価修正(以下、寄附修正事由)が生じます。

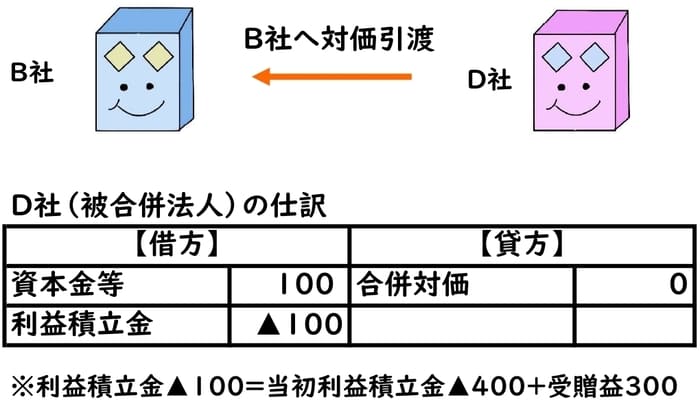

ここではB社(被合併法人の株主)の税務調整のみ説明します。

寄附修正事由は別4表を通さず、別5表のみでD社株式簿価修正をします。

受贈益が生じたD社株式の価値が増加したため、D社株式簿価修正300の税務調整を起こします。

なお、ここでは特段投稿しませんが、C社の株主であるA社も別表5において、寄附修正事由が必要です。

100%グループ内における寄附修正事由はこれで終了です。

ポイントは、寄附修正事由により、税務上の株式簿価修正を別表5で行うことです。

合併対価交付と株式譲渡損益(被合併法人→被合併法人の株主)

次に、被合併法人D社からその株主B社に対し、合併対価(0円)を交付します。

無対価合併の為、合併対価は0円です。

D社はC社から合併対価の交付を受け、直ちに株主であるB社に交付します。

D社は合併対価をB社に交付して消滅します。

一方、B社はD社から合併対価(0円)を受け取ります。

非適格合併のため、受け取った合併対価と消滅したD社株式の差額が、株式譲渡損益になります。

以下は、株式譲渡損益を認識する際の仕訳例(会計上と税務上)です。

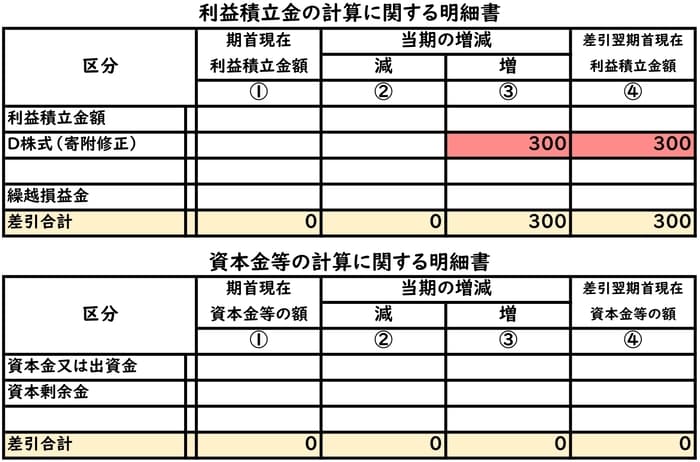

ここでのポイントは、寄附修正事由により、D社株主の税務上の簿価修正が行わていること。

また、100%グループ内の法人株式の譲渡損益は、資本金等の額で調整することです。

上記の通り、会計上のD社株式は30ですが、寄附修正事由により、税務上のD社株式は330です。

会計上と税務上のD社株式簿価が相違しており、税務調整が必要です。

更に、100%グループ内の法人株式譲渡のため、D株式譲渡損益は認識せず、資本金等の額で調整します。

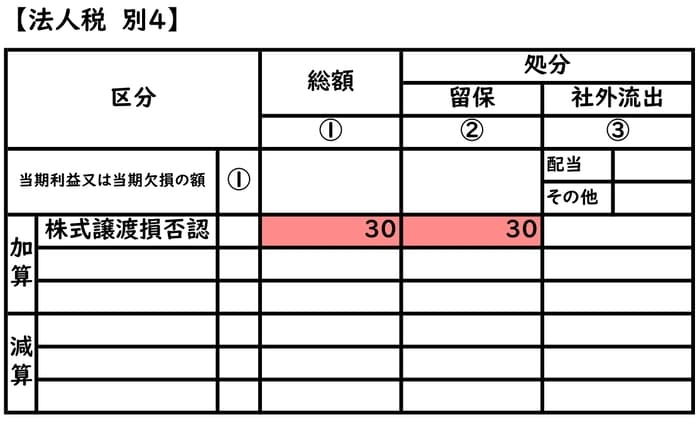

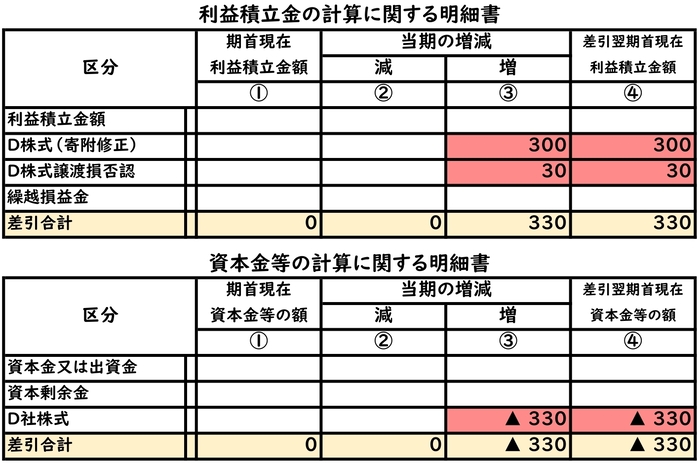

上記の会計上と税務上の差を、下記の別表4と別表5で調整します。

まず、会計上の株主譲渡損失30を否認します(加算・留保)。

そして、別表5の利益積立額に株式譲渡損失否認30を記載します。

ここでは、敢えて寄附修正事由300と別段で記載しています。

また、D社株式譲渡損失は資本金等の額で調整するため、資本金等の額の明細にD社株式330を記載します。

合併対価交付による株式譲渡損益の認識はこれで終了です。

ポイントは、100%グループ内の株式譲渡損益は、資本金等の額で調整すること。

また、寄附修正事由が行われているため、会計上と税務上の被合併法人の株式簿価が異なることです。

債務超過の孫会社の合併は、中小企業の再編でしばしば行われます。

ポイントとなる税務調整を予め把握しておく必要があります。

根拠法令

・法人税法第61条の2第2項(有価証券の譲渡益又は譲渡損の益金又は損金算入)

・法人税法第62条(合併及び分割による資産等の時価による譲渡)

・法人税法第62条の8(非適格合併等により移転を受ける資産等に係る調整勘定の損金算入等)

・法人税法施行令123の10第16項第2号(非適格合併等により移転を受ける資産等に係る調整勘定の損金算入等)

まとめ

今回は、100%グループ内で債務超過会社の無対価による非適格合併が行われた場合の取り扱いについて、ザックリ説明しました。

債務超過会社、100%グループ内、無対価による合併など、多くの注意すべき論点があります。

特に寄附修正事由による株式簿価修正は忘れやすい部分であるため、どのような税務調整が論点となるのか、予め想定しておく必要があります。