法人が車両の下取りや固定資産の売却をした場合の会計処理。固定資産売却益は使わない。

法人で固定資産の売却があった場合、その経理方法に関する悩みを耳にします。

特に新車購入に伴う車両の下取りは、頻出度が高い傾向にあります。

しかし、消費税の課税事業者の場合、下取りの会計処理や固定資産売却益は、その処理を悩みがちになります。

今回は、法人が車両下取り・固定資産売却をした場合の処理について、ザックリ説明します。

なお、ここでは車両の下取りを例として説明しています。

all paints by RYUSUKE ENDO

Contents・目次

一般的な車両の下取りの会計処理

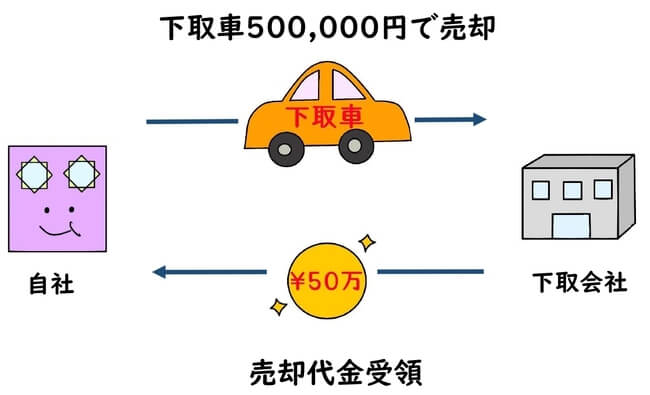

新車購入に伴い車両の下取りがあった場合、下取り車両を一旦売却して現金を受け取ります。

そして、直ちに、その現金を新車販売先に渡したと考えます。

例えば、下取り車両(簿価300,000円)を500,000円(税込)で下取りに出し、新車2,000,000円の車両を購入した場合、以下のイメージです。

【従前車両(簿価300,000円)を500,000円(税込)で下取り】

簿価300,000円の車両を500,000円で売却(下取り)し、現金500,000円を受け取ります。

当該下取り代金500,000円とは、譲渡代金そのものです。

消費税の課税対象であり、課税売上を認識する必要があります。

また、売却代金と車両簿価との差額が、車両売却益です。

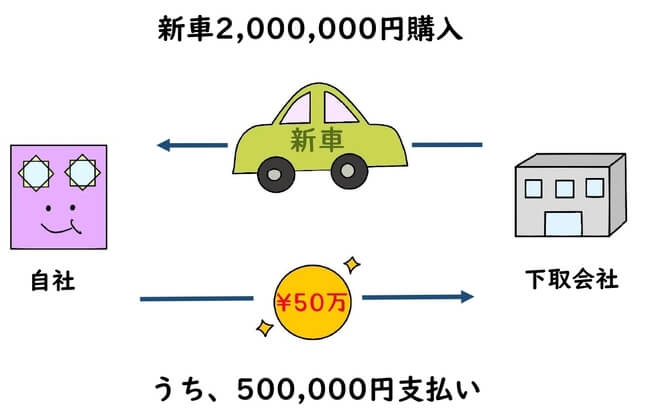

【新車2,000,000円を購入】

新車代金2,000,000円の内、500,000円は下取車の売却代金で支払います。

そして残りの1,500,000円は、別途精算(普通預金や未払金等)します。

上記が、一般的な車両下取りの流れです。

新車購入に伴う下取りとは、車両の売却と購入の2つの取引が同時に行われます。

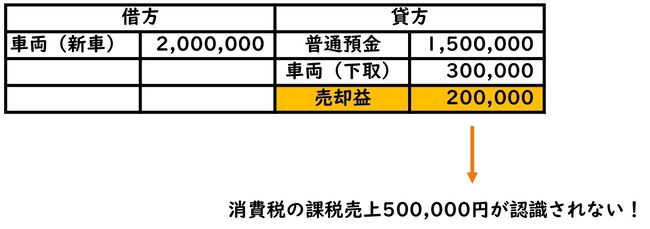

法人経理に不慣れな方の場合、上記の一連の処理について、以下の会計処理を起こす方が多い傾向にあります。※車両300,000円は下取り車の簿価です。

一連の会計処理にあたり、固定資産売却益という勘定科目を使ってしまいがちです。

しかし、固定資産売却益を使用した場合、下取り車両の課税売上が正しく認識されません。

下取り車両の課税売上は、500,000円となる必要があります。

車両の下取りや固定資産売却があった場合、課税売上を正しく捉える経理を行うべきです。

そこで、売却益・売却損という勘定科目は使用しません。

資産売却収入・資産売却原価で処理する

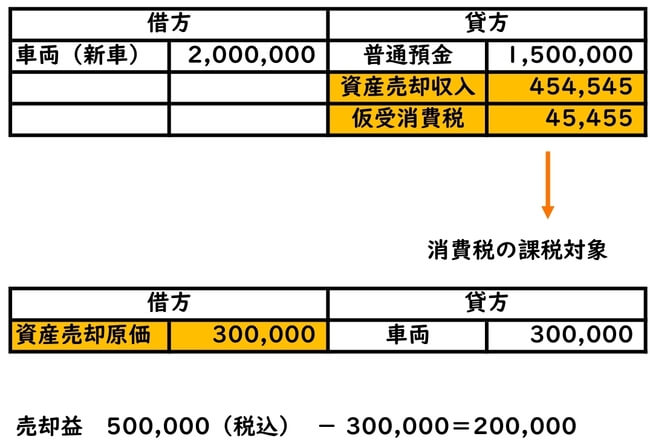

前述の下取りの経理について、資産売却収入(特別利益)、資産売却原価(特別損失)という科目で処理を行います。

【車両下取り・新車購入時】

下取り代金を全額収益計上することで、課税売上が正確に計上されます。

下取り代金500,000円(税込)全額が、課税売上として認識されます。

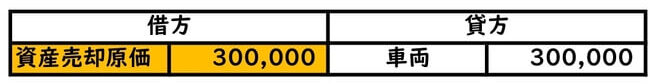

【従前車両の処分】

上記の処理だけでは、下取り車両は処理されていません。

そこで、下取り車両は、簿価全額を資産売却原価(課税対象外)として経費計上します。

2つの仕訳をまとめると、以下通りです。

資産売却収入と資産売却原価の差額が、いわゆる固定資産売却益(または損)になります。

上記の処理により、車両の下取りによる課税売上が、正確に処理することが可能です。

例として車両下取りを説明しましたが、その他固定資産売却があった場合も利用可能です。

シンプルな会計処理であり、固定資産売却があった場合、法人経理初心者にはお薦めの方法です。

まとめ

今回は法人で固定資産売却があった場合の会計処理について、ザックリ説明しました。

簿記会計を習った方の場合、固定資産売却益という科目を利用するでしょう。

しかし、売却収入と売却原価は両建てで計上した方が、課税売上の把握が容易です。

また、会計仕訳もシンプルになります。

固定資産売却があった場合、資産売却収入・原価で処理の方法がお薦めです。