NFTを販売・譲渡した場合の所得税の課税関係について。

令和3年度より、デジタルアートを制作し、NFT化して販売する方が増加しました。

キャラクター、アイコン、写真、画像などNFT化し、個人でも容易に販売可能です。

しかし、個人がNFTを販売した場合、その所得区分が問題でした。

令和4年12月、国税庁より、NFTの販売や譲渡に関する所得区分について明らかにされました。

今回は、改めてNFTに関する所得税の取り扱いについて、ざっくり説明します。

以下、デジタルアートの閲覧する権利を、NFTとしています。

また、NFTに関する著作権は、デジタルアート制作者に帰属することとしています。

(※NFTを扱うプラットフォームにより異なります。)

All Paints By Ryusuke Endo

Contents・目次

NFTの販売=デジタルアートの閲覧に関する権利の設定

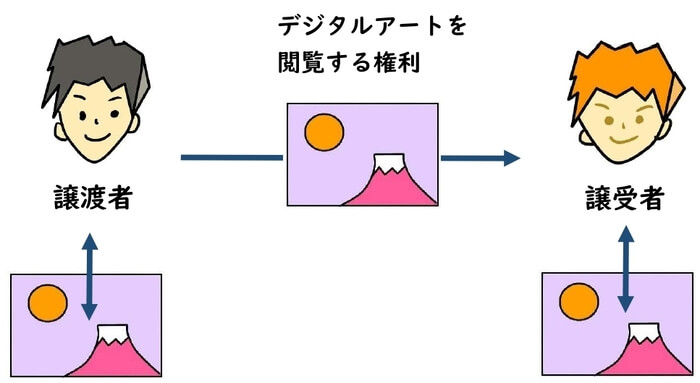

個人がデジタルアートを制作し、NFT化して販売することを、「デジタルアートの閲覧に関する権利の設定」とされました。

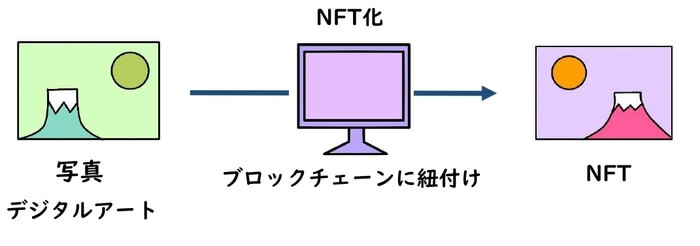

例えば、カメラマンが写真をNFT化して販売する場合、写真そのものが、デジタルアートです。

写真をNFT化するとブロックチェーンと紐付けされ、複製不可能なデジタルアートになります。

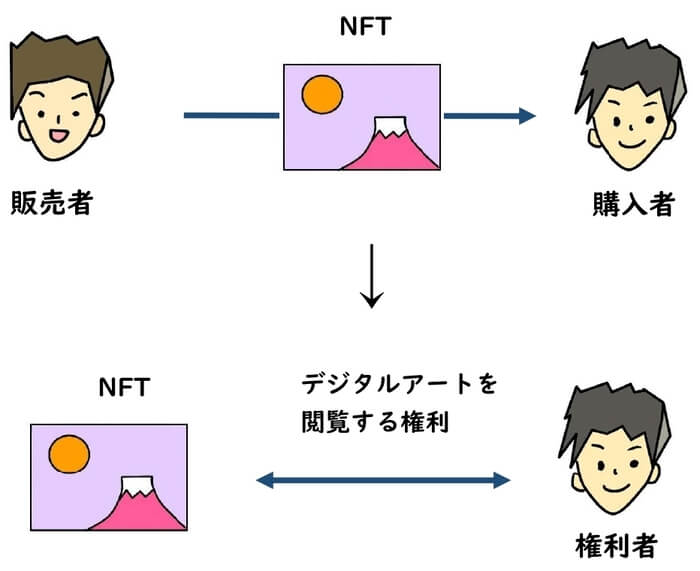

そして、組成されたNFTを販売すると、その購入者に、デジタルアート(写真)を閲覧する権利が設定されます。

ただし、通常、デジタルアート(写真)をNFT化しても、写真の著作権自体は、カメラマンに帰属するとされています。

NFTの購入者は、著作物(写真)を閲覧(利用)に関する権利が設定され、権利を取得したことと想定されます。

デジタルアートを制作してNFTを販売した場合の課税関係

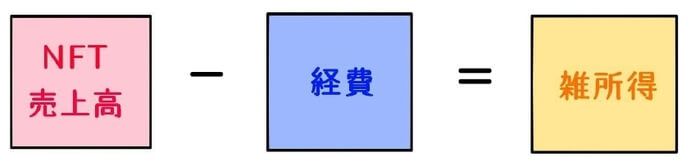

デジタルアートを制作し、NFT化して販売した場合、原則、雑所得とされています。

一方、カメラマンやクリエイターなど、事業を行う個人事業主の場合、本業の事業所得に区分されます。

また、会社員が副業でNFT化を販売する場合、帳簿要件を充当し、事業所得の条件に合致する場合は、事業所得とされます。

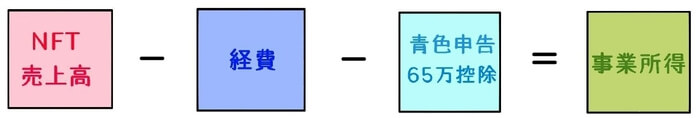

事業所得の場合、帳簿要件等を充当し、青色申告を適用すれば、65万円特別控除が可能です。

ただし、NFT販売代金は、暗号資産(ETH)で受け取ります。

売上高は販売時のETHの時価で計上されると共に、暗号資産の計算書作成が必要です。

また、複式簿記による会計記帳・暗号資産の計算書作成は、非常に複雑になります。

デジタルアートを制作してNFTを販売した場合、その具体的な計算方法は、以下のページにおいて投稿しています。

→ NFTを販売した場合の確定申告と所得の計算方法(2022年9月1日)

NFTを購入して転売した場合の課税関係

購入したNFTを第3者に譲渡(転売)した場合、デジタルアートを閲覧する権利は、第3者に移転します。

NFTの譲渡とは、設定されたデジタルアートの閲覧する権利を、第3者に譲渡することです。

NFTの譲渡による所得は、原則、(総合)譲渡所得とされます。

NFTの取得費とは、NFT購入時の価格とガス代、手数料の合計額です。

また、譲渡費用とは、譲渡により発生するガス代や手数料の金額です。

ただし、せどり等のように、営利(転売)目的で継続的にNFTの転売を行う場合、事業所得とされています。

NFTを転売した場合、転売したNFTの購入価格を正確に記録しておく必要があります。

また、NFT転売代金は暗号資産(ETH)で受け取るため、転売と同時に暗号資産の計算書作成が必要です。

NFTを転売した場合、その具体的な計算方法は、以下のページにおいて投稿しています。

→ 購入したNFTを第3者に転売(譲渡)した場合の確定申告と所得の計算方法(2022年9月24日)

NFT取引に関連する課税関係は事業所得、雑所得、譲渡所得

2023年9月現在、NFTに関する課税関係は、事業所得又雑所得、譲渡所得とされています。

ただし、NFT取引は暗号資産で受領します。

そして、暗号資産を売却等(換金、交換、買い物等)した場合、暗号資産の売却益(売却収入−暗号資産の取得価額)が課税されます。

NFT販売を行えば、必然的に暗号資産取引が発生します。

よって、NFT販売と暗号資産の所得計算は、同時かつ別々に記帳する必要があります。

(※ここでは暗号資産の取引は、雑所得(その他)として説明します。)

必然的に、暗号資産の記帳・申告(雑所得その他)が必要になります。

暗号資産を総平均法で記帳する場合、1年間の暗号資産の取得価額と数量を集計し、初めて暗号資産の所得金額が決定します。

暗号資産の取得を正確に記帳していかなければ、暗号資産の所得計算はできません。

以下、一般的に行われる下記のNFT関連取引について、ザックリ課税関係を説明します。

【一般的なNFTに関する取引】

① 暗号資産を購入(取引所からウォレットに送金)

② NFTを発行

③ NFTを販売

④ NFTのロイヤリティを受領

⑤ 販売して受領した暗号資産を日本円に換金(売却、交換等)

⑥ NFTを購入

⑦ 購入したNFTを転売

①暗号資産を購入

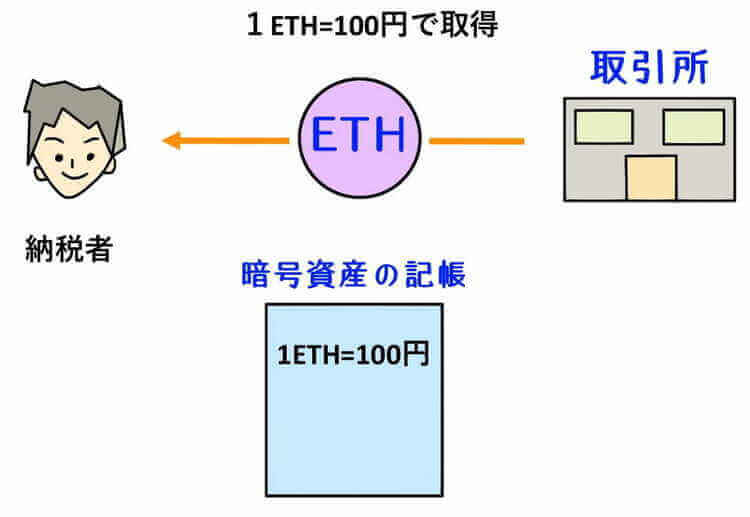

NFT取引開始時、必ず暗号資産を取得します。

取得時点では、暗号資産の取得だけでは、課税関係は生じません。

ただし、暗号資産の購入の都度、購入(総平均法)の記帳する必要があります。

後に暗号資産を売却等する場合、売却等した暗号資産の取得価額を算定するため、取得時の数量、レート、日本円換算金額が必要になるからです。

②NFTを制作

デジタルアートを制作し、NFT化しただけでは、NFTや暗号資産の課税関係は生じません。

ただし、後にNFTを販売した場合の所得計算の為、制作に要した経費を記帳しておく必要があります。

③NFTを販売

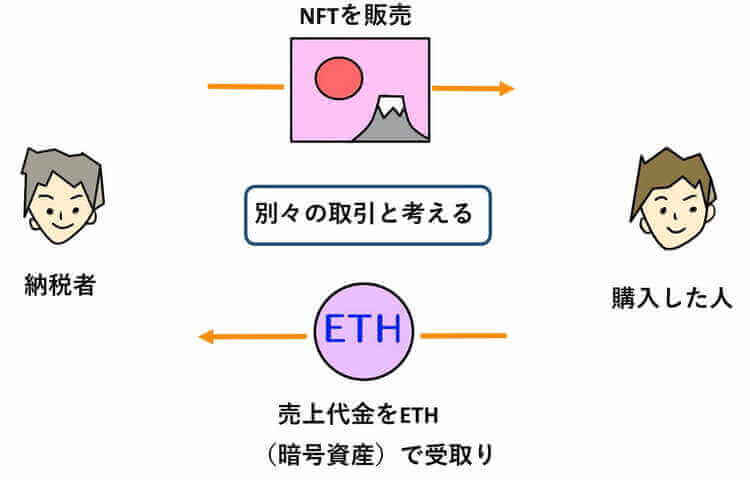

NFTを販売した場合、販売価格を売上高(事業所得や雑所得)として計上します。

NFTの販売価格は、暗号資産(ETH)表示です。

よって、売上高は、販売時の暗号資産の日本円換算金額です。

同時に暗号資産を受け取るため、暗号資産の取得の記帳を行います。

暗号資産の取得価額は、売上計上した金額と同額です。

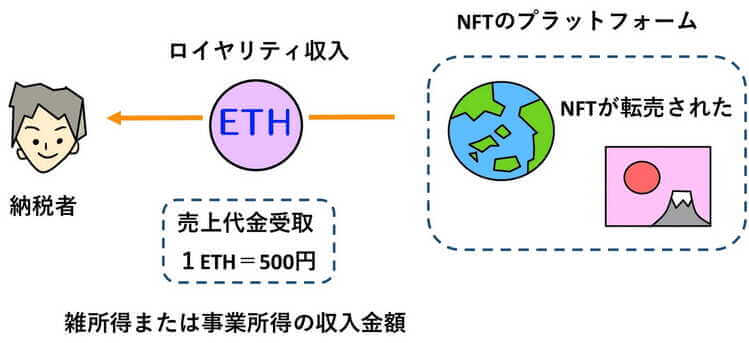

④NFTのロイヤリティを受領

販売したNFTが転売等された場合、NFT制作者にロイヤリティ収入が支払われます。

ロイヤリティを受け取った場合も、③と同様に売上高に計上します。

また、ロイヤリティ収入も、暗号資産で受け取ります。

よって、売上高は、ロイヤリティ受取時における暗号資産の日本円換算金額です。

同時に、暗号資産の取得の記帳を行います。

暗号資産の取得価額は、売上高(ロイヤリティ収入)に計上した金額と同額です。

⑤受領した暗号資産を日本円に換金(売却、交換等)

暗号資産受領後、日本円に換金(売却や他の暗号資産に交換を含む)することがあります。

暗号資産売却時の日本円換算金額が、暗号資産(雑所得)の収入金額と認識されます。

同時に、暗号資産の売却の記帳を行います。

暗号資産の収入金額から、総平均法で算出した暗号資産の取得価額を差し引いた金額が、暗号資産の所得になります。

⑥NFTを購入

NFTを購入した場合、NFT取得時点では、NFT取引自体に課税関係は生じません。

ただし、後にNFTを転売した時の所得計算のため、いつ、いくらでNFTを購入したか、把握する必要があります。

具体的には、NFT購入日時、購入価額、購入時のレート、日本円換算を記録保管しておく必要があります。

また、NFT購入時の支払いは、暗号資産で行われます。

よって、NFTの取得価額は、支払った暗号資産の日本円換算金額です。

同時に、暗号資産で買い物(NFTの購入)をした場合、暗号資産を売却したものと取り扱われ、暗号資産の売却の記帳を行います。

暗号資産の売却収入は、購入したNFTの取得価額です。

暗号資産の収入金額から、総平均法で算出した暗号資産の取得価額を差し引いた金額が、暗号資産の所得になります。

⑦購入したNFTを第3者に転売(譲渡)

購入したNFTを転売(以下、譲渡)した場合、転売収入(以下、譲渡収入)は、暗号資産で受け取ります。

よって、譲渡時の暗号資産の日本円換算金額が、譲渡代金です。

また譲渡代金から、譲渡したNFTの取得価額を差し引いた金額が、譲渡所得になります。

同時に、譲渡代金として暗号資産を受け取ったため、暗号資産の取得の記帳を行います。

(ここでは暗号資産の記帳は割愛します。)

暗号資産の取得価額は、譲渡代金と同額です。

注意事項

上記は、NFT販売による事業所得、NFT販売により受領した暗号資産の譲渡の所得は雑所得としています。

事業所得形成の為に受領した暗号資産の譲渡損益は、事業所得に算入すべきかどうかに明確な正解はありません。

あくまでも、納税者個人の責任で、判断する必要があります。

根拠法令

所得税法第27条(事業所得)

所得税法第33条(譲渡所得)

所得税法第35条(雑所得)

所得税法第36条(収入金額)

所得税法第37条(必要経費)

まとめ

NFT販売・譲渡による所得区分は、令和4年分の申告から明確になりました。

ただし、いずれの場合も、その対価は暗号資産で受領します。

対価として受領した暗号資産を譲渡した場合、その所得が雑所得か事業所得か、ハッキリ定かではありません。

NFTや暗号資産の税務上の取り扱いは、今後も注視していく必要があります。