NFTを販売した場合の確定申告と所得の計算方法。

2021年初頭より、写真やアート作品のデジタルアートを制作し、NFT化して販売することが話題となりました。

一時期よりは落ち着いたものの、会社員の副業として人気があるようです。

NFTを販売した場合、その対価として暗号資産を受け取ります。

所得計算の方法について、疑問に感じる方も少なくありません。

今回は、デジタルアートを制作し、NFT化して販売した場合の所得の計算方法について、ザックリ説明します。

なお、ここでは暗号資産の取得等は、雑所得としています。

また、個人がデジタルアートを制作し、NFT化して販売することを、「デジタルアートの閲覧に関する権利の設定」としています。

all paints by RYUSUKE ENDO

Contents・目次

デジタルアートをNFT化して販売した場合の課税関係

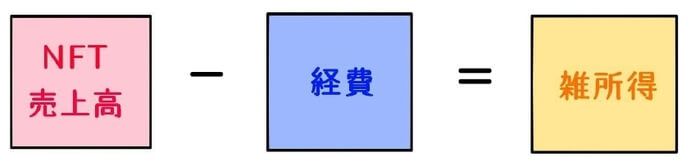

デジタルアートを制作し、NFT化して販売した場合、原則、雑所得とされています。

一方、カメラマンやクリエイターなど、事業を行う個人事業主の場合、本業の事業所得に区分されます。

また、会社員が副業でNFT化を販売する場合、帳簿要件を充当し、事業所得の条件に合致する場合は、事業所得とされます。

事業所得の場合、帳簿要件等を充当し、青色申告を適用すれば、65万円特別控除が可能です。

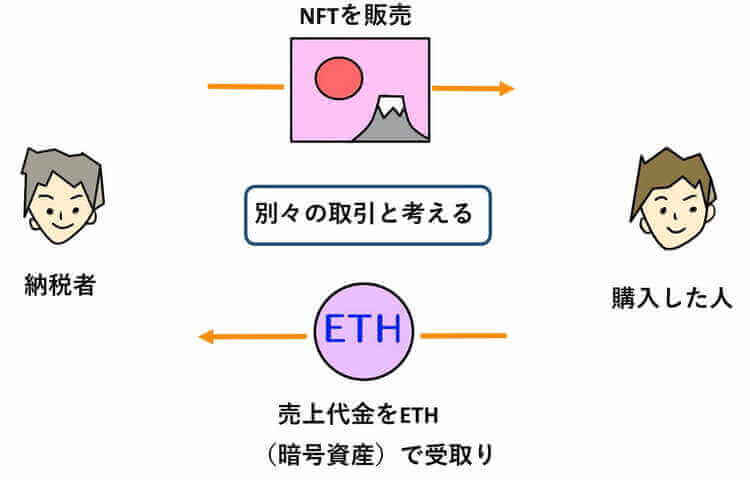

ただし、NFT販売代金は、暗号資産(ETH)で受け取ります。

売上高は販売時のETHの時価で計上されると共に、暗号資産の計算書作成が必要です。

ここでは、NFTの販売は事業所得として処理し、暗号資産取引は雑所得のその他として処理し、両者は別々の取引と捉えます。

以下、NFTを販売した場合の事業所得の計算方法について説明します。

所得計算をするために必要な書類

NFTを発行・販売した場合の所得計算では、少なくとも、以下の書類が必要です。

① OpenSeaのNFT売上明細書

② FoundationのNFT売上明細書

③ イーサリアムスキャンのETHの取引履歴明細

④ イーサリアムスキャンのトークンの取引履歴明細

⑤ メタマスク上のETH、トークンの残高

⑥ 国内取引所の年間取引報告書や取引履歴明細

⑦ 海外取引所の取引履歴明細

①と②には、NFTの販売金額が記載されています。

NFTの個別売上金額(表記はETH)把握の為に必要です。

③と④には、獲得又は支払ったETHやそのトークン取引全てについて、イーサリアムスキャンからダウンロード可能です。

またNFTの売上代金、ガス代、手数料など、ETHの個別明細の出力が可能です。

注意点はETHとドル建で表記されているため、日本円に換算する必要があります。

例えばイーサリアムスキャンでは、以下の個別売上明細書を把握できます。

販売した時のETHのドル建て価格を表示させることができます。

当日の為替相場で円換算して売上を計上するか、またはETH相場の日本円換算を参考にするかは納税者次第です。

また、イーサリアムスキャンの取引履歴から、売上代金と手数料を読み取る必要があります。

①、②の個別売上明細書を合わせて確認し、イーサリアムスキャンを1つ1つ解読する作業が必要です。

イーサリアムスキャンの取引は、実際に取引した納税者自身にしかわかりません。

取引数量が多いと膨大になるため、販売するその都度記帳や確認を行う必要があります。

暗号資産とNFT販売の記帳方法

以下、写真やアート作品をNFT化して販売した場合の所得計算について、ザックリ説明します。

1例であり、実際の申告や法令の取り扱いは、納税者自身で責任をもつ必要があります。

◆NFTの販売取引例◆

① 国内取引所で3ETHを600,000円で購入(1ETH=200,000円)

② 海外取引所へ3ETH送金。送金手数料0.001ETH支払い(1ETH=210,000円)

③ NFT出品に伴うガス代(出品手数料)0.001ETH支払(1EHT=220,000円)

④ NFTを1ETHで販売。同時にガス代(販売手数料)

0.15ETH支払(1EHT=250,000円)

⑤ NFT二次使用料0.15ETH受領(1EHT=270,000円)

⑥ 1ETHを日本円に換金(譲渡)(1ETH=300,000円)

【①国内取引所で3ETHを600,000円で購入(1ETH=200,000円)】

購入した3ETH600,000円を、購入の欄に記載します。

【ETHの明細書】

【②海外取引所へ3ETH送金。送金手数料0.001ETH支払い(1ETH=210,000円)】

海外取引所へ送金する際に発生した手数料を、ETHで支払いました。

手数料発生時のETHの時価で一旦、ETHを日本円に譲渡して現金を受け取り、その現金で手数料を支払ったとします。

よって、手数料発生時の時価(1ETH=210,000円)で、0,001ETH譲渡したことになります。

この場合の手数料は、暗号資産の取引に関する手数料として処理をします。(後述)

【ETHの明細書】

【③NFT出品に伴うガス代(出品手数料)0.001ETH支払(1EHT=220,000円)】

NFT出品手数料を、ETHで支払いました。

②と同様、手数料発生時のETHの時価で一旦、ETHを日本円に譲渡して現金を受け取り、その現金で手数料を支払ったとします。

よって、手数料発生時の時価(1ETH=220,000円)で、0,001ETH譲渡したことになります。

この場合の手数料は、NFT販売に関する手数料として処理します。

【ETHの明細書】

そしてNFT販売に関する経費明細書を作成します。

上記はあくまでも暗号資産の記帳であり、NFTの販売に関する記帳ではありません。

②の暗号資産の手数料とは異なり、NFT販売に関する手数料とするため、NFT販売の経費明細書を作成します。

経費に計上する金額は、③の譲渡代金を受け取り、経費を支払ったと考えるため220円です。

【NFT販売の経費明細書】

【④NFTを1ETHで販売。同時にガス代(販売手数料)0.15ETH支払(1EHT=250,000円)】

NFTを1ETHで販売し販売手数料0.15ETH支払った場合、イーサリアムスキャン上では、ETHの受取数量は0.85ETHです。

しかし、売上高は総額で計上しないと、手数料分だけ売上計上漏れになります。

必ず売上個別明細を確認し、売上代金総額(1ETH)を計上します。

よって差引受取数量ではなく、必ず売上高総額1ETH、手数料0.15ETHと処理します。

手数料については、②、③と同様に取り扱います。

この場合の手数料も、NFT販売に関する手数料として処理します。

【ETHの明細書】

そして別途、NFTの売上明細書を作成します。

売上高は売上総額1ETHで計上し、ETHの時価相当額と同額です。

【NFT売上明細書】

経費に計上する金額は、③の場合と同様に考えます。

【NFT販売の経費明細書】

上記がNFTの売上台帳と経費台帳となるので、確実に作成しておく必要があります。

【⑤NFT二次使用料0.15ETH受領(1EHT=270,000円)】

NFT流通に関する二次使用料は、受け取った時の時価を記載します。

【ETHの明細書】

そして同額がNFTの売上(収入)となり、売上明細に記載します。

【NFT売上明細書】

【⑥1ETHを日本円に換金(譲渡)(1ETH=300,000円)】

1ETHを日本円に換金(譲渡)したため、その時の時価(受取額)を記載します。

【ETHの明細書】

年間のETHの購入数量と購入金額、また売却数量と売却金額が算出されました。

総平均を利用する場合、これらの1年間の合計金額か必要になります。

暗号資産の記帳やNFTの記帳はこれで終了です。

記帳や明細書の作成が済んだ後、所得計算を行います。

暗号資産:雑所得の所得計算

先述のNFT販売や暗号資産の記帳より、暗号資産の所得計算を行います。

完成したETHの明細書から所得計算を行います。

【ETHの明細書】

暗号資産の譲渡収入は、上記ETHの明細書より337,930円です。

譲渡した暗号資産の売却原価は、平均購入単価×売却数量で計算します。

年間購入金額890,500/年間購入数量4.15=214.578円が平均単価となります。

【ETHの売却原価】

売却したETH1.152単位×平均単価214.578円=247,194円が、ETHの売却原価とされます。

③の手数料210円を記載して、暗号資産の所得計算は完了です。

暗号資産の雑所得(その他)は、売却収入337,930円-売却原価247,194円-手数料210円=90,525円です。

【ETHの所得計算】

NFTの販売:事業所得の所得計算

NFTの売上高は売上明細書より290,500円です。

【NFT売上明細書】

NFTの経費は経費明細書より37,720円です。

ここでは、ガス代のみ記載しています。

器具備品やスマホ、PC、ガソリン代なども必要に応じて経費計上可能です。

【NFT経費明細書】

NFT販売の事業所得は、売上高290,500円-経費37,720円=252,780円になります。

青色申告の場合は青色決算書、白色申告の場合は収支計算書を作成し、最終的に確定申告をします。

根拠法令

所得税法第48条の2(暗号資産の譲渡原価等の計算及びその評価の方法)

所得税法施行令第119条の6(暗号資産の取得価額)

まとめ

今回は、NFTを販売した場合の確定申告と所得の計算方法について、ザックリ説明しました。

納税者自身で集計等を行う場合、取引数量が多いと煩雑になりがちです。

また、暗号資産の自体の取引も頻繁に行う場合、確定申告が困難な場合も多々あります。

暗号資産関連取引を行う場合、日ごろから記帳を行う必要があります。