簡易課税で税抜経理を採用する場合の固定資産購入時の注意事項。

令和5年10月より、インボイス制度が開始されました。

インボイス登録により課税事業者になった方の中には、簡易課税を選択した方も多いようです。

また、従来より、簡易課税を選択する小規模事業者も少なくありません。

簡易課税の場合、消費税の納税額は、売上に関する消費税で決定します。

経費に関する消費税、即ち、インボイスに関する経理処理は気にする必要がありません。

ただし、簡易課税で税抜経理を採用する場合、固定資産購入時の経理に注意が必要です。

今回は、簡易課税+税抜経理の場合の注意点について、ザックリ説明します。

all paints by RYUSUKE ENDO

インボイス登録ありorなしで消費税額が異なる

インボイス開始後、経費の支払先がインボイス登録あり or なしにより、消費税額が異なります。

本則課税で税抜経理の場合、会計仕訳の都度、正確に税抜処理を行う必要があります。

例えば、110,000円の消耗品購入時、支払先がインボイス登録先であれば、今まで通り、税抜金額100,000円、消費税額10,000円と処理します。

【会計仕訳】

一方、支払先がインボイス未登録先の場合、10,000円の消費税額は発生しません。

【会計仕訳】

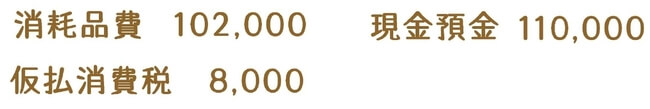

または、インボイス未登録先で80%控除を行う場合、消費税額は8,000円になります。

【会計仕訳】

ただし、簡易課税を選択した場合、消費税の納税額は、売上の消費税で決定します。

支払った経費の消費税額については、納税額に影響しません。

即ち、先述の処理は、気にする必要はありません。

ただし、簡易課税を選択し、税抜経理を採用する場合、固定資産購入時の会計処理は、インボイス登録先 or 未登録先か考慮する必要があります。

簡易課税で税抜経理を行う場合は固定資産購入に注意

簡易課税を選択し税抜経理を採用する場合、固定資産の取得価額は税抜金額です。

即ち、固定資産の購入時の処理は、支払先がインボイス登録先 or 未登録先か考慮する必要があります。

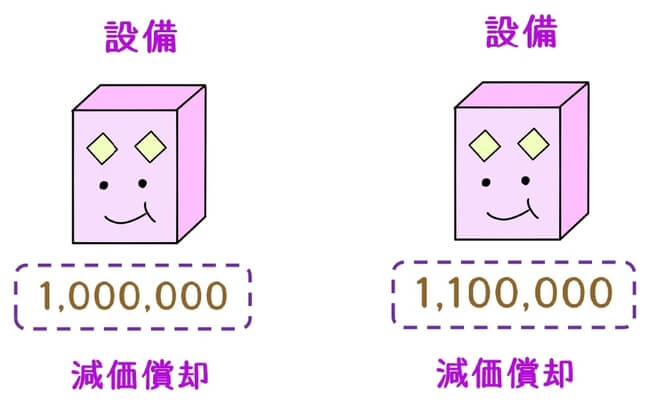

固定資産の取得価額(税抜価格)を元に減価償却を行うからです。

税抜価格が異なると、減価償却費も異なります。

例えば、1,100,000円の設備を購入した場合、支払先がインボイス登録先であれば、税抜金額1,000,000円、消費税額100,000円とされます。

固定資産の取得価額は1,000,000円となり、減価償却を行います。

【会計仕訳】

一方、インボイス未登録先の場合、100,000円の消費税額は発生しません。

固定資産の取得価額は1,100,000円となり、減価償却を行います。

【会計仕訳】

簡易課税適用者の場合、基本的に、経費に関する消費税(インボイスの有無)を気にする必要はありません。

しかし、固定資産の購入処理は、インボイスの有無により、取得価額が異なります。

また、30万円未満の少額減価償却資産や、一括償却資産の取得価額の判定に影響します。

税抜経理を採用する場合、これらは税抜価格で判定します。

よって、簡易課税適用者であっても、固定資産の取得は、インボイス有無に沿って税抜処理する必要があります。

固定資産の取得時には、インボイスの有無を考慮する方がベターです。

根拠法令

・所得税に係る消費税経理通達

消費税法等の施行に伴う所得税の取扱いについて の一部改正について

・法人税に係る消費税経理通達

消費税法等の施行に伴う法人税の取扱いについて の一部改正について

まとめ

今回は、簡易課税で税抜経理を採用する場合の固定資産取得時の注意事項について、ザックリ説明しました。

簡易課税の場合、経費の処理について深く考慮する必要がありません。

ただし、固定資産の購入時の会計処理については、原則通り、インボイスの有無を考慮する必要があります。

これらが面倒な場合は、税込経理で処理する方がベターです。