インボイス2割特例と高額特定資産の関係について。とりあえず本則課税+2割特例に注意。

インボイス登録により課税事業者となった方の中には、本則課税 or 簡易課税の採用に悩む方が多いようです。

当面、2割特例があるため、とりあえずは本則課税を採用する方も多いようです。

敢えて本則課税を採用し、課税方式を柔軟にすることが可能だからです。

ただし、とりあえず本則課税を採用する場合、常に新3年の縛り(以下、高額特定資産の取得)に注意を払う必要があります。

今回は、本則課税のインボイス2割特例適用者と高額特定資産の関係をザックリ説明します。

以下、1,000万円以上の固定資産(リース契約を含む)を、高額特定資産とします。

ALL PAINTS BY RYUSUKE ENDO

Contents・目次

とりあえず本則課税+2割特例

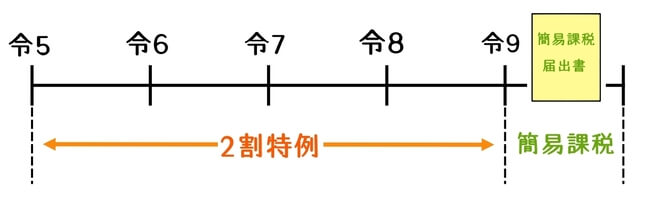

インボイス登録しなければ、本来、免税事業者だった方の場合、令和8年分までの消費税は、2割特例の適用可能です。

卸売業以外の方の場合、簡易課税より2割特例の方が有利です。

しかし、固定資産等の購入予定がある場合、本則課税の方が有利になる可能性もあります。

そこで、とりあえず本則課税+2割特例を選択する方が一定数存在します。

令和8年分まで2割特例を適用した場合、令和9年中に簡易課税選択届出書を提出すれば、令和9年分から簡易課税適用が可能だからです。

しかし、本則課税を選択する場合、常に本則課税の強制適用期間を考慮する必要があります。

いわゆる、高額特定資産取得による新3年の縛りを考慮しておく必要があります。

本則課税で高額特定資産を取得した場合

前述の通り、インボイス登録しなければ、本来は免税事業者である方の場合、令和8年分の申告まで2割特例の適用が可能です。

とりあえず本則課税を採用している場合、令和9年分より簡易課税選択が可能です。

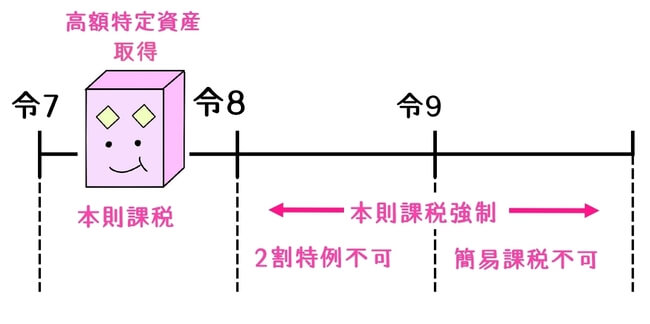

しかし、高額特定資産を購入した場合、本則課税が強制される場合があります。

例えば、令和7年中に高額特定資産を取得し、本則課税で申告した場合、令和8年と令和9年は、強制的に消費税の納税義務者となります。

そして、強制適用期間中は、本則課税が強制され、2割特例は適用不可です。

よって、令和7年中に高額特定資産を取得し、本則課税で申告すると、翌令和8年分は2割特例を選択できません。

また、令和9年分まで簡易課税も適用できません。

2割特例で申告した年に高額特定資産を取得した場合

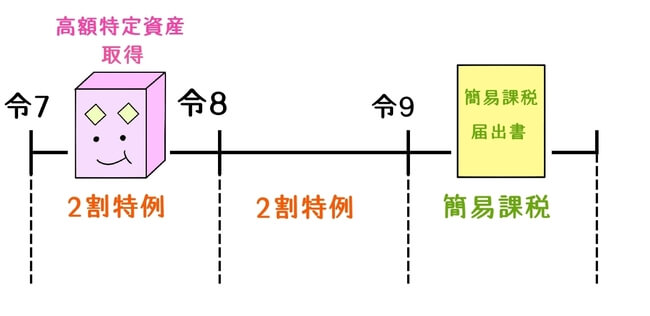

一方、高額特定資産を購入した場合でも、本則課税によらず、2割特例の適用も可能です。

2割特例を適用した場合、前述の高額特定資産の縛りはありません。

例えば、令和7年中に高額特定資産を取得し、2割特例で申告した場合、令和8年も2割特例の適用が可能です。

また、令和9年中に簡易課税選択届出書を提出することで、簡易課税の適用が可能です。

安易に本則課税(消費税還付)を適用しない

本来は免税事業者の方でも、しばしば、1000万円以上の固定資産を取得する方は存在します。

たまたま高額なリース契約をした場合、製造機械の購入など、突発的に設備投資することがあります。

そのような場合、本則課税を採用していれば、消費税還付が可能な場合もあります。

しかし、高額特定資産を取得した場合、その後の消費税計算において、不利になることも考えられます。

2割特例適用者が、実際の申告で本則課税で申告した場合、高額特定資産の縛りがないか考慮する必要があります。

根拠法令

消費税法第12条の4(高額特定資産を取得した場合等の納税義務の免除の特例)

消費税法第37条(中小事業者の仕入れに係る消費税額の控除の特例)

平成28年改正法附則51条の2(適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置)

まとめ

今回は、インボイス2割特例と高額特定資産の関係について、ザックリ説明しました。

とりあえず本則課税を採用する場合、2割特例によらず、場合によっては、本則課税が有利になる場合もあります。

しかし、万が一、高額特定資産の縛りがあった場合、不利になることも考えられます。

本則課税を採用する場合、例え2割特例ありが前提であっても、3年の縛りがないか、常に考慮する必要があります。