年度末に設備投資を行う場合の留意点。減価償却資産の引渡時期と事業供用日について注意点。

年度末になると、節税を兼ねて、固定資産の購入を検討することがあります。

個人であれば12月、法人であれば決算月に、設備投資を考える方も少なくありません。

高額な設備投資には、消費税を減らす効果(仕入税額控除)、また所得税や法人税を減らす効果(特別償却や税額控除)があります。

しかし、年度末に設備投資をする場合、その引渡時期と事業供用日について注意点が必要です。

今回は、年度末に設備投資をする場合の注意点について、ザックリ説明します。

以下、固定資産や設備投資を減価償却資産とし、減価償却資産の引渡日とは、いわゆる取得日のこととします。

all paints by RYUSUKE ENDO

Contents・目次

減価償却資産を取得した場合の節税効果

年度末のポピュラーな節税対策として、固定資産購入を考える方がいます。

本則課税による消費税の課税事業者の場合、主として、消費税、所得税又は法人税も2つの節税効果があります。

高額な固定資産を購入すると、当然、設備投資に伴い支払う消費税額も多額になります。

支払う消費税額が増加すれば、最終的に納付する消費税額が減少します。

また、高額な減価償却資産には、特別償却や税額控除の特典があります。

(全ての減価償却資産ではなく、要件があります。)

特別償却や税額控除は、所得税や法人税を減少させる効果があります。

特別償却には、将来の減価償却費を、固定資産購入年に減価償却することが可能です。

また、税額控除には、支払う税額を直接減少させる効果があります。

しかし、年度末に設備投資を行う場合、引渡時期と事業供用日を明確にする必要があります。

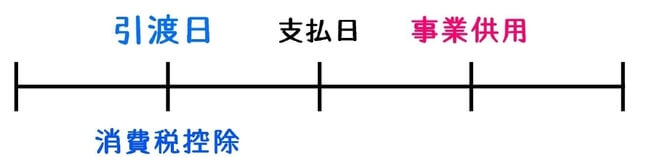

消費税は減価償却資産の引渡時に控除

減価償却資産について支払った消費税は、その引渡時に控除されます。

購入代金の支払日や、減価償却資の使用開始日(以下、事業供用日)ではありません。

機械装置などの場合、年度末に搬入・引渡しを完了しても、実際の事業供用が翌年になることも珍しくありません。

本体機械装置以外に、別の電気工事が必要になり、電気工事のみ来年になる場合です。

この場合、年度末に機械装置が引渡完了済であれば、引渡しを受けた年に消費税を控除します。

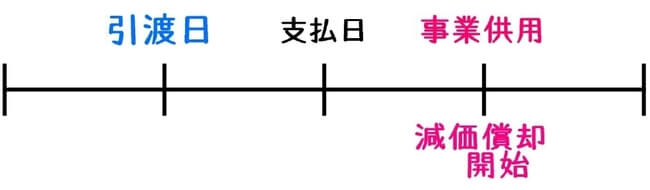

特別償却や税額控除は減価償却資産の事業供用日から

固定資産の減価償却費は、事業供用日から行われます。

購入代金の支払日や、引渡日からではありません。

前述の場合と同様、機械装置などは、年度末に搬入・引渡しを完了し、実際の使用開始が翌年になることがあります。

このような場合、減価償却は翌年の事業供用日から行います。

特別償却や税額控除も同様に、翌年の事業供用日の年に適用されます。

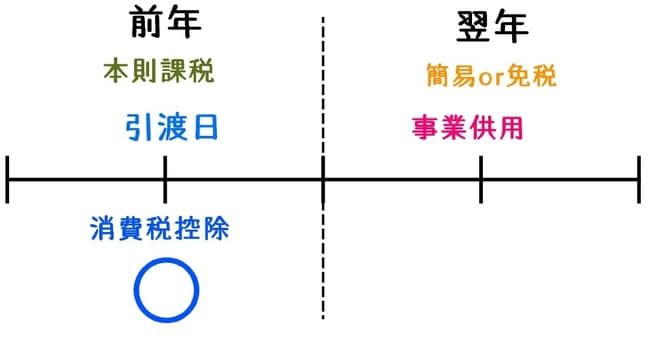

引渡日と事業供用日が年をまたいでずれる場合の注意点

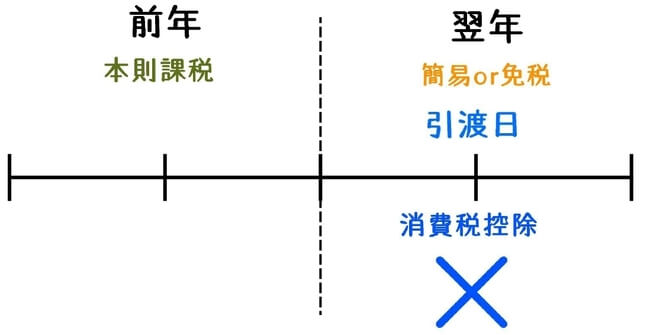

前述のように、減価償却資産の引渡日と事業供用日が、年をまたいでずることがあります。

年度末に引渡しを受け、事業供用日が翌年の場合です。

この場合、前年に消費税の控除を行い、翌年に特別償却や税額控除を適用します。

当然、引渡日と事業供用日が判断が問題になります。

例えば、前年は本則課税、翌年は免税 or 簡易課税を採用する場合、引渡日が前年であれば、消費税は控除可能です。

一方、引渡日が翌年であれば、消費税は控除することはできません。

引渡日と事業供用日が年をまたいでずれる場合、第3者に対して、引渡日と事業供用日を客観的に明確に提示できる必要があります。

特に、機械装置等の場合、業者に購入、搬入設置、試運転、検収まで依頼することが殆どです。

機械装置が設置され、業者の検収証明をもって引渡しとする契約も少なくありません。

年度末に減価償却資産を購入する場合、引渡時期を明確にしておく必要があります。

そして、引渡後の事業供用日を、明確な書面等にて記録しておく必要があります。

根拠法令

消費税法基本通達9-1-13(固定資産の譲渡の時期)

消費税法基本通達11-3-1(課税仕入を行った日の意義)

消費税法基本通達11-3-3(減価償却資産に係る仕入税額控除)

まとめ

今回は、減価償却資産の引渡時期と事業供用日について、ざっくり注意点を説明しました。

年をまたいでずれる場合、引渡日と事業供用日が問題になります。

特に、引渡日が本則課税、事業供用日が簡易課税 or 免税の場合、誤ると大きなミスとなります。

事前に引渡日と事業供用日をハッキリさせておく必要があります。