会社員の所得税の確定申告のよくある間違いや勘違い。

ここ数年でe-taxが浸透し、会社員方でも容易に確定申告が可能になりました。

ふるさと納税・医療費、株式・配当所得の申告は、個人でも容易です。

しかし、会社員の方の確定申告を拝見すると、誤りや勘違いが散見されるケースがあります。

今回は、会社員のよくある所得税の確定申告の誤りについて、ザックリ説明します。

all paints by Ryusuke Endo

株式譲渡ための支出に光熱費等を計上して申告

会社員の株式投資も一般的になり、e-taxで特定口座の確定申告も容易になりました。

自分自身で上場株式等の譲渡損失の繰越控除を行う方も一般的になりました。

しかし、株式譲渡の申告において、光熱費、通信費、書籍やセミナー代を、譲渡経費に計上する方が見受けられます。

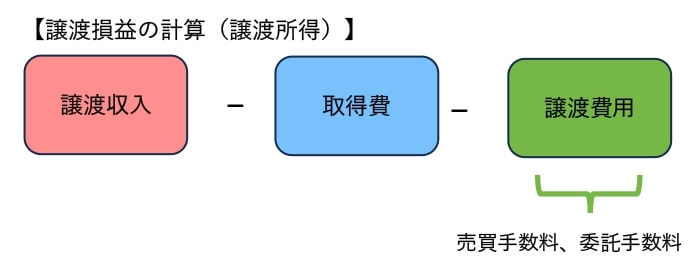

一般的に、上場株式等の譲渡の譲渡所得の計算方法は、以下の通りです。

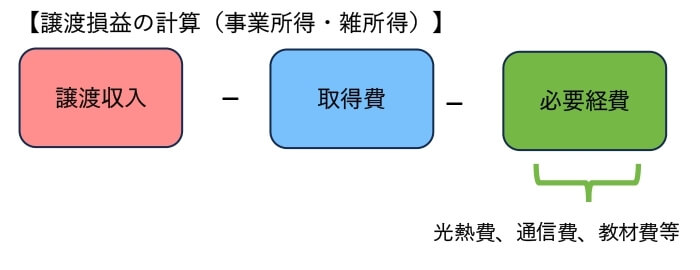

株式譲渡が事業所得 or 雑所得に該当すれば、光熱費等の経費は必要経費として計上可能です。

しかし、会社員の場合、通常、値上益を期待した株取引のため、純粋な譲渡所得が殆どです。

譲渡所得の場合、譲渡経費とされる支出は、ほぼ売買(委託)手数料のみです。

自宅光熱費、通信費や教材等を譲渡経費に含むことはできません。

前職分の給与所得を重複して申告

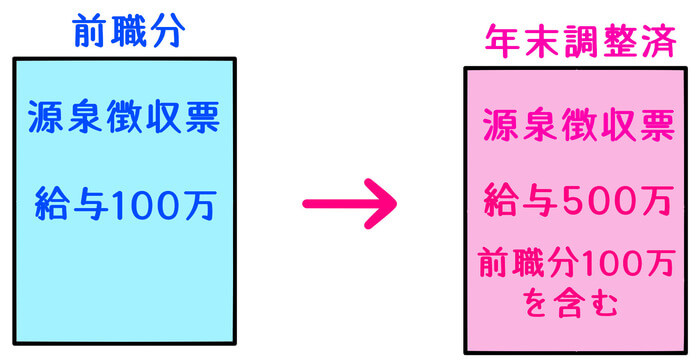

年の中途で転職した場合、転職先に前職の源泉徴収票を渡します。

転職先では、前職と転職先の給与を合算し、年末調整が実施されます。

自身で確定申告をする際、年末調整済の源泉徴収票を利用し、確定申告を行います。

しかし、前職分の源泉徴収票も一緒に確定申告してしまう方がいます。

転職先が発行した年末調整済の源泉徴収票には、前職分の給与が含まれています。

このような場合、前職分の給与所得の重複申告になります。

(※重複した場合は、更正の請求により、税金を返してもらいます。)

ふるさと納税、医療費、株式譲渡損失の繰越控除適用の場合、通常、所得税が還付されます。

しかし、給与所得の重複により、所得税が納付になることもあります。

還付申告であるにもかかわらず納付になった場合は、誤りを疑いましょう。

配当控除対象外の配当を配当控除して申告

配当金がある方の場合、一定課税所得以下であれば、配当控除が有利に働きます。

所得税から直接控除するため、高い節税効果です。

しかし、全ての配当が配当控除の対象ではありません。

受領する配当金が配当控除の対象か?よく考慮する必要があります。

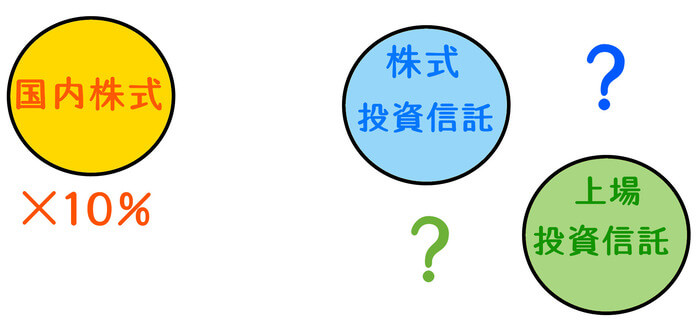

通常の国内上場株式であれば問題にはなりません。

国内上場株式の場合、一定課税所得以下であれば、配当の10%が配当控除になります。

しかし、投資信託の配当金の場合、慎重になる必要があります。

投資信託には、株式投資信託、上場投資信託、特定株式投資など、それぞれ税制が異なります。

商品により組み入れ資産の内容が大きく異なり非常に複雑です。

投資信託の場合、配当金の1/2 or 1/4のみ配当控除の対象になることもあります。

これらの相違は、目論見書を確認しないと正確に把握できません。

配当控除の適用の際は、配当控除の対象か、またその割合を確認する必要があります。

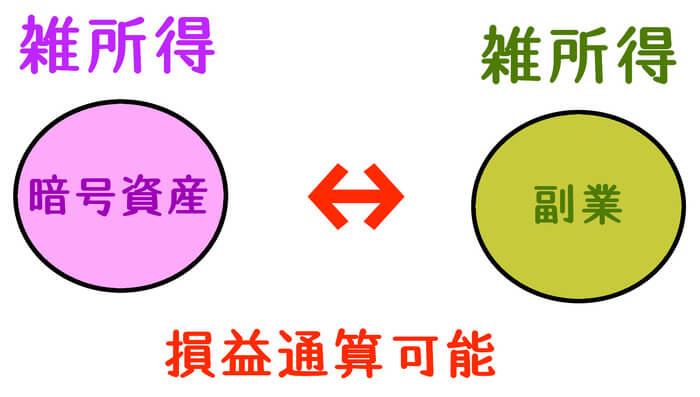

暗号資産と副業の雑所得は損益通算可能

会社員の副業も一般的になり、せどりやフリーランスとしての業務、また暗号資産運用を行う方が増えました。

副業業務は黒字となる一方、暗号資産は大きく赤字になる方もいます。

暗号資産(雑所得)の赤字は他の所得と損益通算できない為、申告しない方も見受けられます。

しかし、副業を雑所得として申告する場合、暗号資産と副業所得の損益通算は可能です。

確かに、雑所得の赤字は給与などの他の所得と損益通算できません。

しかし、同じ雑所得同士であれば損益通算可能です。

雑所得内で損益通算することで、雑所得の圧縮が可能です。

また、源泉徴収された副業収入がある場合、損益通算により、源泉が還付されることもあります。

まとめ

今回は、会社員の確定申告のよくある間違いと勘違いについて、ざっくり説明しました。

本来還付を想定したにもかかわらず納付になった場合は、更正の請求が可能です。

また、配当控除等の誤りにより過少納付となった場合、修正申告が必要です。

確定申告はe-taxにより容易ですが、年々、税制は複雑になっていきます。

自信がない場合は、税理士に相談する方法もベターな判断です。