特定口座を確定申告する場合の配当所得と株式譲渡所得の選択方法

株式譲渡・配当の特定口座保有による譲渡損がある方、毎年確定申告が必要です。

また、過去の損失と特定口座の配当金を相殺(損益通算)や配当控除を適用する場合も、確定申告が必要です。

特定口座の導入や近年の法令改正により、上場株式等や配当金の申告は容易となりました。

しかし、特定口座を複数保有される方の場合、口座毎にどのように選択したらよいか、わからない方もいるようです。

今回は、特定口座の配当・株式譲渡の申告の選択について、ザックリ説明します。

なお、特定口座は「源泉徴収有口座」を前提としています。

all paints by Ryusuke Endo

Contents・目次

特定口座の申告不要について

特定口座内の配当金や株式譲渡益は既に所得税が源泉徴収されており、原則、申告不要です。

しかし、配当控除適用や株式譲渡損失の繰越し、株式譲渡損失と株式譲渡益・配当金を相殺する場合、必ず確定申告が必要です。

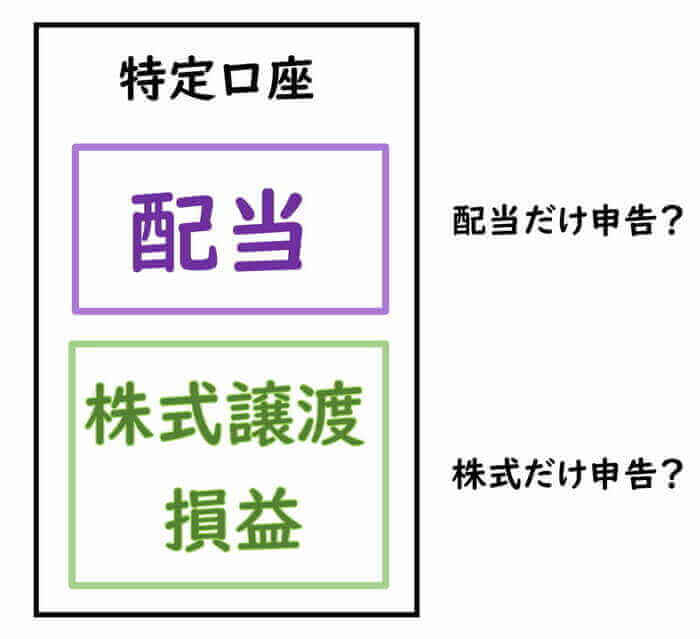

そこで個人で申告される方の中には、

「配当だけ申告して良いのか?」

「株式譲渡損だけ申告して良いのか?」と悩まれる方もいるようです。

口座が複数になれば更に悩まれる方も多いため、配当・株式譲渡の申告の組み合わせについてザックリ説明します。

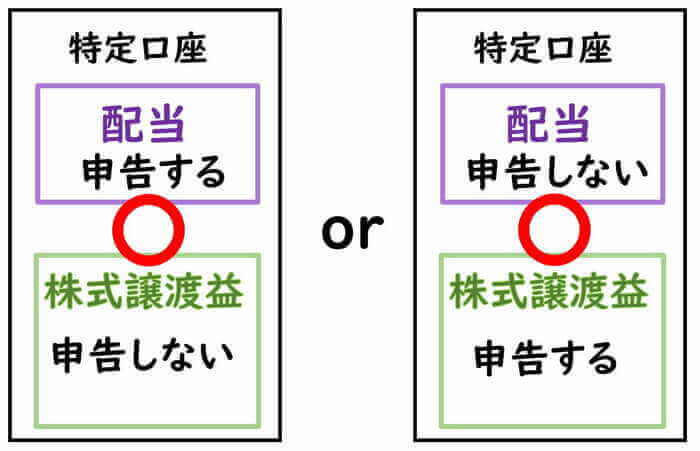

特定口座が1つ・・・口座内の配当と譲渡の選択方法

配当のみの申告、株式譲渡益のみの申告のいずれも可能です。

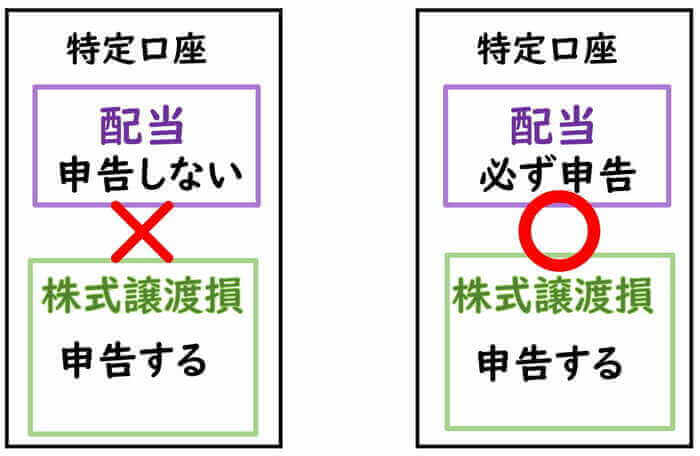

特定口座が1つ・・・株式譲渡損の申告は注意

しかし、株式譲渡損の申告をする場合、必ず配当の申告を行う必要があります。

そして、必ず当年分の配当所得と譲渡損失は、相殺(損益通算)する必要があります。

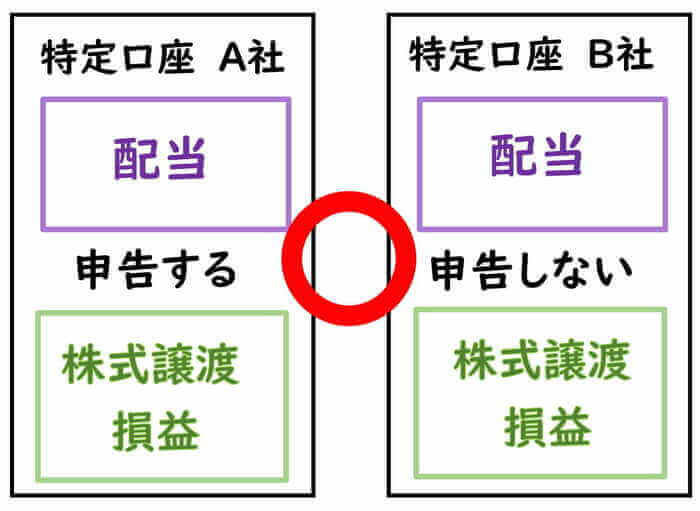

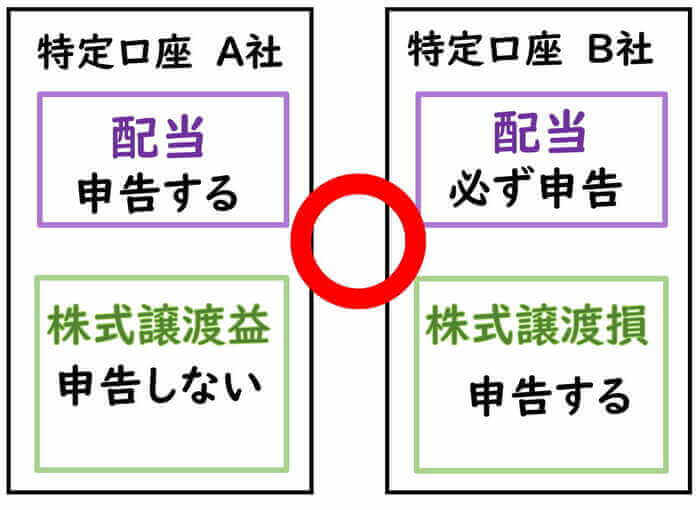

特定口座が複数・・・口座ごとに選択可能

特定口座ごとに申告の選択可能です。

A証券口座は申告する、B証券口座は申告しない事が可能です。

特定口座が複数・・・口座内の配当と譲渡の選択方法

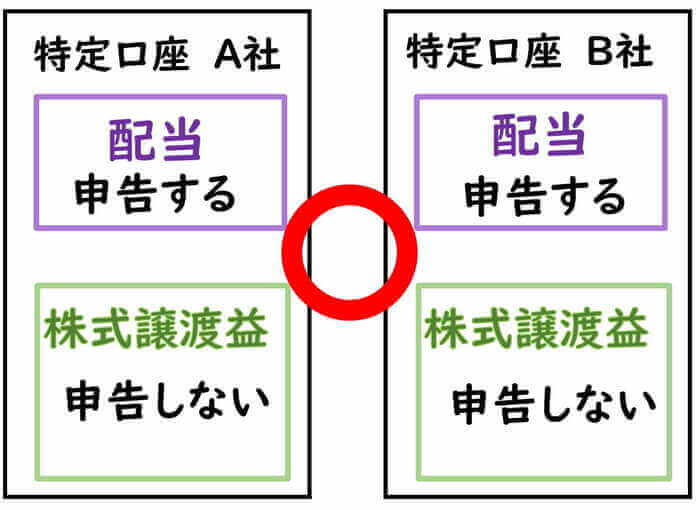

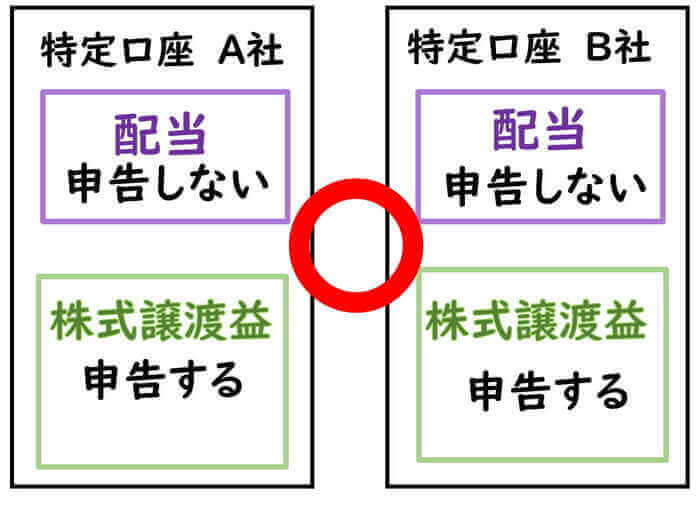

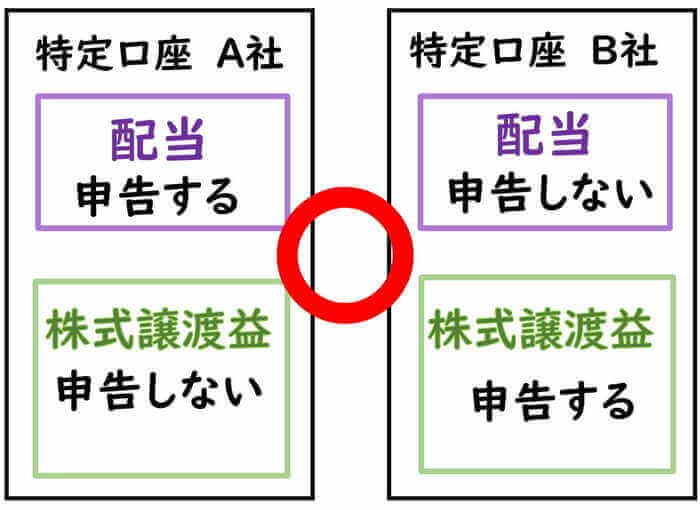

特定口座ごとに配当のみ申告、株式譲渡益のみ申告する事ができます。

例えば、A証券口座及びB証券口座も、配当のみ申告する事が可能です。

また、A証券口座及びB証券口座も、株式譲渡益のみ申告する事が可能です。

そして、A証券口座は配当のみ申告、B証券口座は株式譲渡益のみ申告する事も可能です。

特定口座ごとに、配当と株式譲渡益いずれを申告するか選択が可能です。

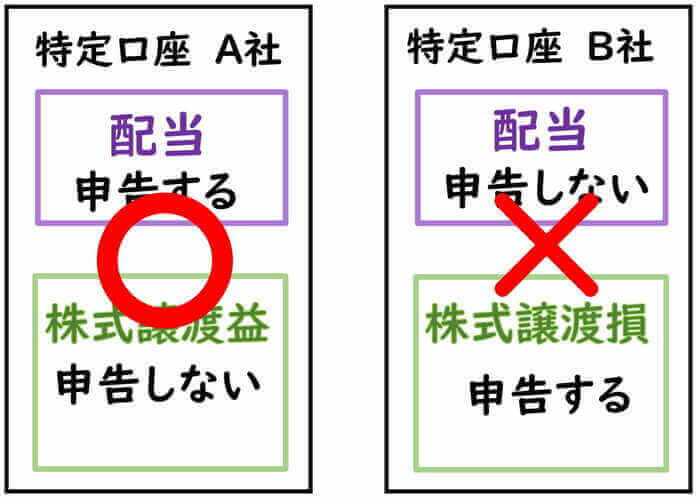

特定口座が複数・・・株式譲渡損の申告は注意

特定口座が1つの場合と同様、株式譲渡損の申告をする場合、必ず同じ口座内の配当の申告を行う必要があります。

全ての特定口座において、株式譲渡損の申告を行う場合、必ずその特定口座内の配当も合わせて申告する必要があります。

そして、必ず当年分の配当所得と譲渡損失は、相殺(損益通算)する必要があります。

根拠法令

租税特別措置法第37条の10(一般株式等に係る譲渡所得等の課税の特例)

租税特別措置法第37条の11(一般株式等に係る譲渡所得等の課税の特例)

租税特別措置法第37の12の2(上場株式等に係る譲渡損失の損益通算及び繰越控除)

まとめ

今回は特定口座の配当・株式譲渡の申告について、ザックリ説明しました。

1つの特定口座内で、株式譲渡損の申告を行う場合、必ず合わせて配当の申告が必要です。

e-tax作成コーナーを使用する場合、入力もれがあればエラーになるため、まず誤ることはありませんが、手書きで作成される方の場合、注意が必要です。

特定口座ごとに配当、株式譲渡損益の申告の選択が可能な部分が、この株式配当譲渡申告の面白い部分でもあります。

まずは納税者自身で、特定口座ごとのパズルを試みる必要があります。