アフィリエイター、ブロガー、YouTuberの所得税確定申告その2。アフィリエイト収入に関する経費性の判断について

前回、個人ブロガーやYouTuberの方など、アフィリエイト収入に係る収入や所得区分について説明をしました。

今回は、確定申告で必要となる経費計上の考え方について説明をします。

アフィリエイト収入の所得区分が、事業所得と雑所得のいずれであっても、費用計上の根本的な考え方については何ら変わりません。

ここでは、一般的に費用と認識されるもの、またプライベートとの区分が必要なものについて説明をしておきます。

(以下、ここではアフィリエイト収入を事業と置き換えています。)

all paints by Ryusuke Endo

Contents・目次

経費を計上する時の原則

個人事業主の事業に関わる支出で、必要経費の判断で最も基本となる考え方は2つ。

・業務に関連している支出であること

・売上をあげるために必要であること

更にスマートフォン代のように、業務とプライベート両方で使用するのであれば、

・業務に関連した支出であること

・業務部分とプライベート部分を明確に区分できること

といった2点で判断を行います。

なお、「業務に関連している」とは、「業務中に行った行為」という事ではありません。

例えば、仕事で外出中、事業主自身がランチをしたり、コンビニで飲み物を購入したとしても、それらひとり飯代は経費にはなりません。

個々の支出1件1件について、業務と関連性があるか否か判断を行います。

100%経費となると思われるもの

アフィリエイト収入のみに直接関連する支出は、100%経費になります。

ブログ運営やYouTube投稿に100%関連する経費は、主に次のものと考えられます。

(一般的事項であるため、各人の個別具体的な事例による場合は異なります。)

1つの指針となる基本的な考え方は、その支出がブログ作成や動画作成に直接関連しているか否かです。

◇ アフィリエイト収入に直接関連する支出 ◇

・ドメイン取得費用

・ドメイン更新料

・サーバー利用料

・ASPから差引かれる振込料

・Wordpress有料テーマ、有料プラグイン

・イラストやロゴ作成費用

・執筆やデザイン等の外注費用

・ブログや動画、アフィリエイト関連の書籍

・ブログや動画の投稿内容に関連する支出

・ブログや動画、アフィリエイト関連のセミナー参加費用、交通費

・カフェ等で仕事した場合のカフェ代(1人飯や1人休憩は×)

・仕事関係者との打ち合わせ代や飲食代

・ブログや動画撮影機材代、素材代

・ブログや動画作成の為の取材費、交通費、遠征費、ガソリン代

・名刺代、ネーム入り封筒代

・投稿内容に関連する購入品でプライベート使用をしないもの

100%経費とされるものは、プライベート使用が一切ないものだけです。

飲食代や撮影機材、素材、書籍などは、100%経費とした理由を、必ず自分自身で記録しておきましょう。

領収書等にメモ書きをする程度で構いません。

万が一、税務調査等が発生した場合、自分なりの判断基準を確立して経理をしたという、意思表示をする事ができます。

10万円以上のPC(備品類)などの減価償却費の計算

アフィリエイト収入やネットビジネスを行う場合、PCが必須です。

しかし、多くの方はPCをプライベートでも使用するはずです。

その場合には、全額が経費となるわけではなく、プライベートとの按分が必要です。

作業時間で按分する方もいますが、概ね50%を事業の経費とする方が多いようです。

なお、PCの価格は10万円から30万円程度の製品が殆どです。

PCに限らず、10万円を超える備品等は一度に経費にはならず、数年に渡り経費として計上をしていきます。(減価償却といいます。)

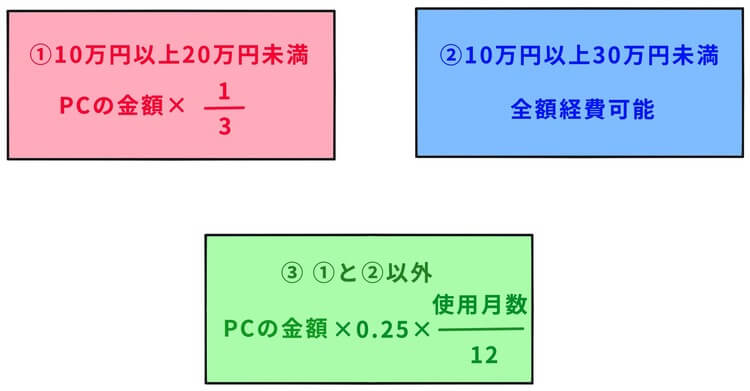

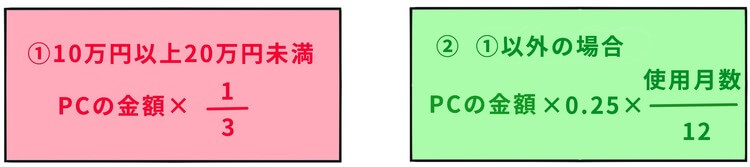

減価償却の方法は、青色申告者と雑所得者で異なります。

①青色申告者である場合

青色申告者の場合のみ、②の1年で全額経費計上が可能です。

①の場合は3年間、③の場合は4年間に渡って経費計上します。

②雑所得として申告する場合

青色申告者以外の方の場合、雑所得として申告する事になります。

計算方法は、下記の2通りのみです。

事業とプライベートで按分すべきもの

アフィリエイトに限らず、個人事業主やフリーランス、また副業を行う方は、必ず事業とプライベートの両方で使用する経費があります。

例えば、ほぼ100%の方が使用するスマートフォン利用料、賃貸住宅や自宅で仕事をする方は家賃や電気代、車を使用が必須の方は、車両代やガソリン代などがあります。

これらプライベートが介在する支出は、必ず事業部分とプライベートで按分を行います。

按分の方法は、個人事業主やフリーランスと同様である為、下記の記事を参照してください。

主に賃貸住宅の家賃、電気代などの光熱費、スマホ代などの通信費を中心にまとめてあります。

→フリーランス、個人事業主の家賃や光熱費など家事関連費按分計算の取り扱い

なお、アフィリエイト収入の方が自宅でブログや動画作成を行う場合、ガス代や水道代は基本的に必要経費にはなりません。

アフィリエイト収入の経費で特に注意する点

事業とプライベートの按分計算で注意すべき支出は、投稿内容に関連する支出や購入品です。

投稿内容に関連する支出だからといって、全てが100%が経費になるわけではありません。

例えば投稿内容に関連する支出でも、プライベートとの関わり合いが強い支出については、事業とプライベートとの按分が必要な事があります。

また投稿に関連した購入品であっても、その後プライベートに転用したり、プライベート利用可能なものは、経費性の判断において特に注意が必要です。

◇ 特に注意すべき投稿内容に関連する支出 ◇

①メガネや洋服代金

②レビューの為の購入品

③投稿の為の旅行代金

④投稿の為の食事代

⑤スマホにダウンロードした音楽やアプリ、電子書籍

①メガネや洋服代金

PC作業の為にメガネを購入したり、動画作成の為に洋服を購入する方もいます。

アフィリエイト収入に直接関連する支出のように思われますが、これらは事業だけではなく、プライベートにも使用可能なものです。

ブログや動画作成以外には使用しない!というのであれば、100%経費可能ですが、現実的にはプライベート等日常においても使用することが殆どです。

事業利用は一時的、後はプライベート使用であれば経費のする事は困難に思われます。

②レビューの為の購入品

最新の洋服、家電、食品を購入し、自身でレビューで広告収入を確保する方もいます。

これらの購入品は事業に直接関連しますが、投稿後において、それらの購入品をプライベートに転用することが容易です。

食品のように、投稿作成過程で消費してしまえば100%経費も可能かと思われます。

しかし、投稿後も姿形が残る洋服や家電製品については、その支出すべてを経費とする事は難しく感じられます。

投稿後はプライベートで一切使用せず、即座に廃棄等することもあまり考えられません。

プライベートへ転用可能な購入品については、50%を経費とする方法が無難に思われます。

③投稿の為の旅行代

海外旅行をブログにアップしたり、動画投稿をする方もいます。

特に旅行ブログを行う方には、航空券や現地滞在費用は高額になります。

注意点は、旅行中、個人の趣味嗜好、自由時間が介在するといった点です。

例えば現地に到着し、投稿に必要な撮影が完了したら即座に帰国したと客観的に証明できれば、プライベートは介在していません。

しかし、旅行ブログ作成の為であっても、通常はプライベートでの観光要素が混在します。

数日間の旅行中、24時間常に業務関係だったのか?と一度自分に問いかけてみましょう。

その上で、どの程度事業の経費とするか判断をしましょう。

事業とプライベートを折半とされる方もよく聞きます。

また、航空券や宿代を含む旅行代は高額になりがちです。

旅行代が事業に関連している客観的事実を明確にするために、以下を作成しておきましょう。

・旅行の旅程、スケジュール、時間割

・巡回先、訪問先リスト

・旅行先とブログ内容、投稿日との関連性

④投稿の為の食事代

個人事業主のいわゆる「1人飯代」、「1人おやつ代」は経費にはできません。

空腹を満たす行為は、業務とは関連がないと言えるからです。

しかし、食レポを行うブロガーや動画投稿を行う方については、飲食店での飲食代が取材費等といった経費になると思われます。

その飲食行為は、アフィリエイト収入との関連性があるからです。

ただし、注意点は上記③の同様、客観的にその事実がわかる以下のものがあったほうがベターです。

・訪問先の飲食店のリスト

・ブログ内容、投稿日との関連性

なお、1人でカフェで仕事をした場合は、飲食代ではなく場所代として、他社と打ち合わせ等をした時は、会議費や交際費として経費となります。

⑤スマホにダウンロードしたアプリや音楽、電子書籍

個人で事業を行う方にとって、スマートフォンは欠くことができないものです。

そして、アプリや音楽、電子書籍をダウンロードし、ブログや動画作成に使用することも。

スマートフォン利用代は必ずプライベートとの経費按分が必要です。

それは、スマートフォンにダウンロードしたアプリ等についても同様。

スマートフォンは場所を選ばず、業務以外でも利用可能であるため、アプリや音楽、電子書籍についてもプライベートでも使用が可能です。

事業とプライベート使用とを明確に区分できないのであれば、50%等の基準で按分する必要があると思われます。

経費にするには困難な支出

下記の支出は、業務との関連性との観点から、事業の経費とするには困難に思われます。

ひとり飯や個人旅行代は経費には経費になりません。

プライベートとの区分けをはっきりさせましょう。

◇ 経費計上が困難な支出 ◇

・ひとり飯、ひとりカフェ、ひとりおやつ代

・水道代、ガス代(飲食店等必須の業務は除きます。)

・個人旅行代

・投稿内容に関連がない取材費、交通費、遠征費、ガソリン代

・投稿内容に関連がないセミナーや書籍代

・単なる友人との食事代

経費の証拠書類を準備しておこう

業務に関連する支出を経費として計上する為には、その客観的な事実と証拠が必要です。

青色申告の場合は複式簿記や簡易簿記による記帳が必要ですが、雑所得の場合には、簡単な経費帳で構いません。

エクセル等で、支出した経費の日付、内容と金額を領収書とともに記録しておきましょう。

◇ 支出を証拠書類とする為に必要な事 ◇

・支出関連の領収書は必ず保存すること

・領収書発行がない経費は出金伝票を作成すること

・100%経費とした場合はその根拠を明確に記しておくこと

・プライベートとの按分を行った場合は、按分基準の根拠と理由を明確に記しておくこと

・支出した経費関連一覧表をエクセル等で作成しておくこと

・電気代などプライベートとの按分は、月々行うのではなく、年間合計金額を按分する方

が手間がかからない

・スマホ代など作業時間を按分基準とする場合、その根拠を記録しておくこと

まとめ

今回は、ブロガーやYouTuberをはじめ、アフィリエイト収入の経費について説明をしました。

基本的には、投稿内容に関連する支出が経費となります。

しかし、例え投稿内容に関連していても、プライベートと関わり合いが強い支出については、プライベートと事業との按分が必要に思われます。

また、雑所得の場合には、単純に収入から支出を差し引くだけとなる為、支出明細書を的確に取りまとめておくことが必要です。

アフィリエイト収入は、経費の支出は比較的少額である為、所得が大きくなりがちです。

確定申告時、納税に慌てないよう前もって経費明細や領収書の整備をしておきましょう。