個人事業の開業届と青色申告承認申請書の関係と取り扱い

新規に開業された方や会社員で副業を行う方からは、開業届や青色申告承認申請書の取り扱いに関する質問がよくあります。

今まで受けた質問や相談事項では、下記のようなものがあります。

・開業届の提出を忘れてしまった

・開業届を提出せずに青色申告承認申請書を提出した

・開業届を提出したので副業を事業所得で申告する

・開業届を提出すれば副業は青色申告ができるなど

コロナ禍の令和2年程、開業届が重要になった年は、今までになかったのかもしれません。

今回は、開業届と青色申告承認申請書の関係や、開業届に関するよくある質問について、ザックリ説明します。

all paints by Ryusuke Endo

Contents・目次

個人事業の開業届

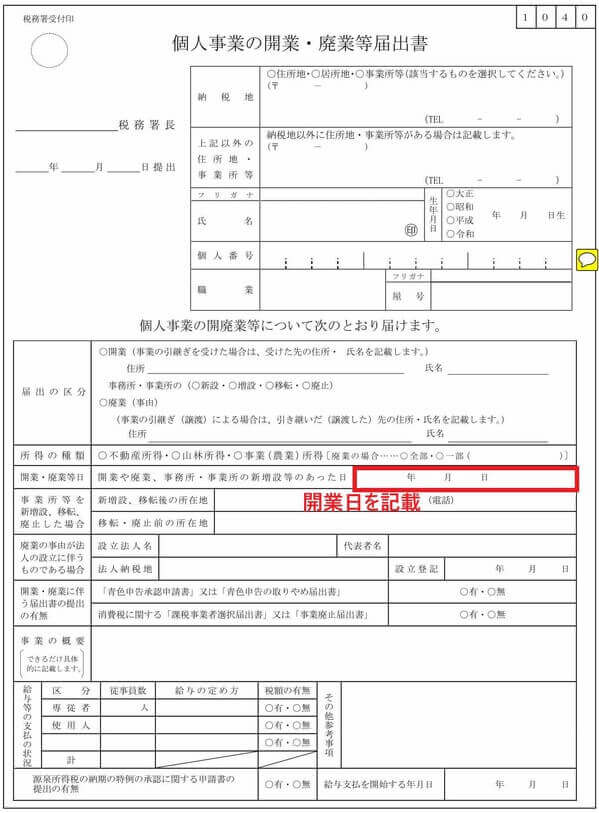

個人事業の開業届は、事業所得や不動産所得、山林所得のいずれかを生ずる業務を、新たに開始した時に提出します。

一般的に、初めて事業を開始した時に提出します。

提出期限は開業から1か月以内ですが、未提出でも特段罰則はありません。

開業届とはその名の通りシンプルに、開業した時に開業を宣言するために届出を行います。

青色申告承認申請書の提出

青色申告承認申請書は、事業所得や不動産所得等を生ずる業務を行う方が、青色申告を希望する場合に提出します。

新規開業者の場合、開業年度から青色を行う為には、開業日から2カ月以内に提出期限です。

提出期限までに間に合わない場合は、翌年分からの適用となります。

青色申告承認申請書の提出に、開業届等の添付書類は求められていません。

必ずしも開業届と一緒に提出する必要はありません。

開業届を提出せずに青色申告承認申請書を提出した場合

「開業届を提出しなければ青色申告承認申請書を提出できない」、といったルールは現状ありません。

開業届は開業した事を報告する為の届出書であり、青色申告承認申請書の条件とされていません。

ただし、後述する実務上、開業届と青色申告承認申請書は同時に提出される事が多く、また同時に提出する方が望ましいと考えられています。

開業届を提出しても会社員の副業は事業所得として申告できない

収入を事業所得として申告する為に、現状、開業届の提出がルールとされてはいません。

例え会社員で副業を行う方が開業届を提出しても、事業所得として申告できるわけではありません。

収入が事業所得になるか否かは、納税者の状況を総合的に勘案し、あくまでも実態に即して判断を行うとされています。

特に安定した給与がある会社員の場合、下記の点に注意する必要があります。

・給与収入がゼロになったとしても、日常生活は副業収入だけで差し支えないか

・収入や生活の糧の大部分が副業収入か

・副業に従事する時間の方が、会社員の勤務時間より圧倒的に長いか

・業種に応じた金額の設備を自ら投入しているか

安定した給与の支給を受ける会社員の場合、上記の状況に該当するのであれば、副業収入は事業所得と言える可能性があります。

(あくまでも可能性であり、法令上、明文化されていません。)

副業を行う会社員の大部分は、上記の問いについて、NOだと想定されます。

会社員の副業が事業所得に該当する場合は限定的であり、その殆どは雑所得に該当します。

例え開業届を提出して事業所得と申告しても、事業と認められなければ、雑所得で申告する必要があります。

開業届の提出は、事業所得の条件とはされていません。

開業届を提出しても会社員の副業は青色申告できない

収入が事業所得に該当する場合、青色申告承認申請書を期限までに提出すれば青色申告が可能です。

しかし、開業届を提出し青色申告承認申請書を提出しても、副業収入が雑所得に該当すれば、青色申告を行う事はできません。

雑所得には、そもそも青色申告という制度がないからです。

青色申告を行う為には、副業収入が事業所得に該当する事が前提であり、開業届の提出は青色申告の条件とされていません。

開業届と青色申告承認申請書は同時提出が薦められる理由

実務上は、開業届と青色申告承認申請書は同時に提出を行います。

また、ご自身で税務署の窓口に訪問した場合でも、税務署で促されます。

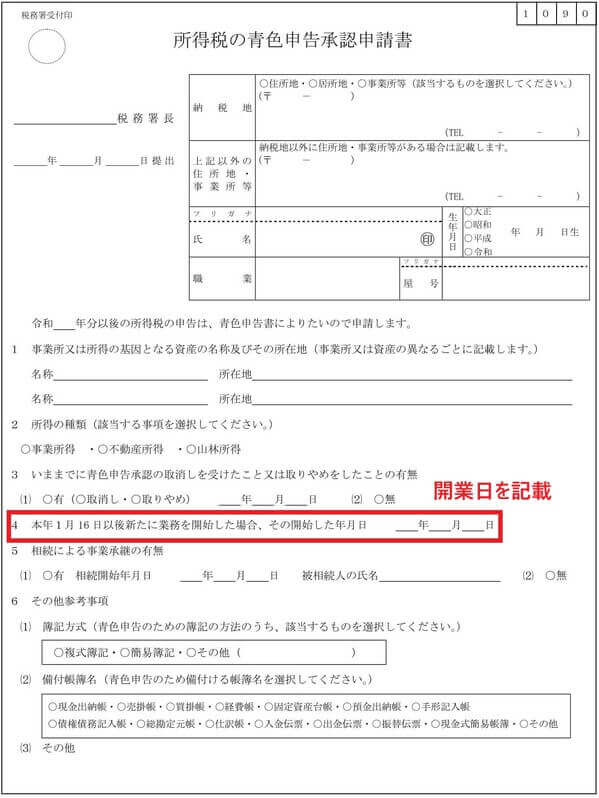

青色申告承認申請書の提出期限は開業日より2カ月以内であり、承認申請書には開業日の記載があります。

開業届に提出義務はありませんが、提出することで開業日が客観的に明らかになります。

青色申告承認申請書の有効性(提出期限)の確認の為にも、開業届と青色申告承認申請書は同時に提出した方がベターです。

開業したら必ず開業届を提出した方がよい理由

個人が開業した場合、開業の証明を求められる事があります。

多くの場合、所得税の確定申告書が開業している(事業を行っている)ことの証明と取り扱われます。

しかし、新規開業者でまだ確定申告を行っていない場合、開業している(事業を行っている)ことを客観的に示す為には、税務署へ報告した開業届が必要です。

とりわけ、本年はコロナウイルスによる持続化補助金の申請で、開業届未提出の方で右往左往された方もいます。

自身が事業を行っている事を第3者に客観的に提示する為にも、開業届は提出した方がベターです。

届出書は提出する時に控えを取ること

開業届も青色申告承認申請書も、提出する前に自身の控えとしてコピーをとりましょう。

そして控えには、税務署の収受印を押してもらいましょう。

電子申告により提出する場合は、必ずメッセージボックスから提出済の届出書を打出します。

手許に控えが無ければ、提出済である事を自身で確認したり、第3者に提示できません。

スマホ画像でも構わないので、確実に保管しておく必要があります。

根拠法令

所得税法第229条(開業等の届出)

所得税法施行規則第98条(開業等の届出)

所得税法第143条(青色申告)

まとめ

今回は、よくある開業届と青色申告承認申請書の関係について、ザックリ説明しました。

事業所得として申告する為には、開業届も青色申告の提出も条件とされていません。

事業に該当するかどうかは、実際の状況を勘案し、事業といえるかどうか判定をします。

会社員の副業収入はほぼ雑所得に該当する為、事業所得と混在しないよう注意が必要です。